Cụ thể, theo kết quả khảo sát của Visa, phần lớn người tham gia khảo sát (77%) biết đến ngân hàng số và có tới 31% người tiêu dùng sử dụng các dịch vụ này. Động lực thúc đẩy việc áp dụng các hình thức này xuất phát từ sự tiện lợi, người tiêu dùng có thể thực hiện giao dịch bất kỳ lúc nào mà không cần phải đến ngân hàng. Trong đó, dịch vụ thanh toán hóa đơn được người tiêu dùng Việt Nam ưa thích nhất (72%) và tiếp đến là chuyển tiền cho gia đình, bạn bè (67%).

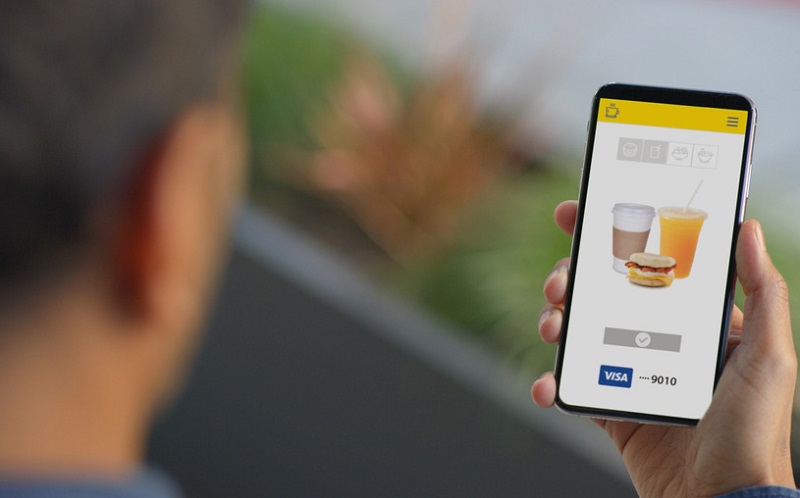

Người Việt ngày càng chuộng thanh toán số cho các khoản chi tiêu nhỏ (ảnh: Visa)

Bà Đặng Tuyết Dung, Giám đốc Visa tại Việt Nam và Lào cho biết: “Khảo sát của chúng tôi về thái độ thanh toán của người tiêu dùng đã chỉ ra rằng người dùng Việt Nam ngày càng sẵn sàng đặt niềm tin vào các dịch vụ thanh toán mới do doanh nghiệp có tên tuổi mà họ tin tưởng cung cấp. Ngoài sự an toàn và bảo mật mà các phương thức thanh toán này mang lại, chúng cũng được đánh giá cao vì khả năng tăng cường kiểm soát và giám sát tài chính cá nhân".

Cũng theo khảo sát này, ngày càng nhiều người quan tâm đến các phương thức thanh toán mới trên thị trường. Thanh toán sinh trắc học (chẳng hạn như quét vân tay, nhận dạng giọng nói/khuôn mặt hoặc quét võng mạc) được quan tâm đặc biệt với 83% người tiêu dùng trong nước hiện đã biết đến các phương thức thanh toán này và đa số cũng quan tâm trải nghiệm chúng. Thẻ không số cũng dần được nhận biết bởi 62% người tiêu dùng và có tới 77% người tiêu dùng sẽ sử dụng chúng cho các giao dịch trong tương lai. Theo đó, có thể thấy việc ứng dụng đưa eKYC vào nhận diện và xác thực tài khoản, định danh điện tử khách hàng của hàng loạt ngân hàng thời gian qua là rất kịp thời. Có thể điểm danh một loạt các ngân hàng đã tiên phong sử dụng eKYC trong định danh khách hàng như VPBank, TienphongBank, MBank, HDBank, VietCapital, ... đã thông qua đó, vừa tiết kiệm được thời gian, tiền bạc và nhân lực cho công tác xác thực tài khoản người dùng, vừa giúp trải nghiệm người dùng tốt hơn với dịch vụ, công nghệ tiên tiến, thu hút được thêm khách hàng mới.

Kết quả này đang phản ánh một xu thế chuộng sử dụng thanh toán không tiền mặt ngày càng rõ ràng hơn trong nền kinh tế. Và nó cũng là sự thích ứng của doanh nghiệp và người dân trong đại dịch COVID-19, đặc biệt khi làn sóng COVID-19 lần thứ 4 bùng phát và vẫn đang gây ra giãn cách xã hội kéo dài ở nhiều tỉnh thành địa phương, khiến mọi hoạt động thương mại, mua sắm trực tiếp bị đình trệ, các phương thức thanh toán điện tử, giao dịch online trở thành chủ đạo.

Ngay cả dưới "xúc tác" COVID-19, sự dịch chuyển trong hành vi mua sắm, sử dụng các phương thức thanh toán trong đó chủ chốt là ngân hàng số của người dùng cũng cho thấy khía cạnh tích cực đáng kể. Bởi điều này nếu quan sát và so sánh với hành vi, lựa chọn sử dụng các phương thức cũng thanh toán của người dùng trong đại dịch ở năm 2020, đã có thay đổi nhất định. Theo đó, năm 2020, theo mức độ căng thẳng và ảnh hưởng của đại dịch chưa lớn, các hoạt động mua sắm, đi chợ hộ qua các ứng dụng gắn kèm phương thức thanh toán ví điện tử hoặc liên kết ngân hàng đã được người dùng ưa chuộng hơn.

Trong một khảo sát của được thực hiện bởi Cimigo, một công ty nghiên cứu thị trường độc lập và đã triển khai tại 2 địa bàn Hà Nội và TP. Hồ Chí Minh vào đầu 2020, người Việt cũng chỉ mới sử dụng ví điện tử để thanh toán các hóa đơn định kỳ như điện nước, nạp cước điện thoại... Nay, khi dịch chuyển sang sử dụng ngân hàng số, nhu cầu thanh toán của họ sẽ được cung cấp đa dạng hóa và phù hợp hơn với bối cảnh dịch mới, khi phương thức thanh toán không còn "ghép" với hệ sinh thái sử dụng dịch vụ cố định của một app hay siêu app. Đây chính là kết quả cũng phần nào cho thấy nỗ lực chuyển đổi số, phát triển ngân hàng số của các nhà băng, đưa ngân hàng số gần hơn với người dân.

Chuyển đổi số, phát triển ngân hàng số mang đến những trải nghiệm "ngoại tuyến" tối ưu cho người dùng (ảnh: VietCapital Bank)

Về mặt lợi ích trực tiếp, qua nhu cầu sử dụng ngân hàng số của người dùng, các ngân hàng sẽ có thêm nguồn thu phí lẫn các khoản vốn giá rẻ dưới dạng tiền gửi không kỳ hạn (CASA) được để sẵn trong các tài khoản nhằm phục vụ cho giao dịch, một chuyên gia đánh giá.

Về lợi ích dài hơi hớn, cũng theo chuyên gia, sự chuyển dịch này có thể mang tính nhất thời nhưng sẽ tạo thói quen, từ thói quen đến "gặt" kết quả gắn bó với ngân hàng số của người dùng. Đây vừa là lợi ích cơ hội, vừa là thách thức của ngân hàng, nếu ngân hàng làm tốt thì sẽ thúc đẩy được sự dịch chuyển hành vi thành thói quen, giữ được người dùng; nếu không, sau "môi trường" dịch bệnh và nhu cầu sử dụng tại thời điểm có tính nhất thời, người dùng sẽ lại dịch chuyển trở về các phương thức thanh toán đơn giản, gắn với các hệ sinh thái dịch vụ phổ thông như Momo, Grab, Be...

Một khía cạnh có thể nhìn từ khảo sát của Visa, ngoài tổng thể người dùng Việt ưa chuộng chi tiêu nhỏ với ngân hàng số, sự xuất hiện phổ biến của thế hệ người dùng trẻ rất quan trọng. Theo bà Đặng Tuyết Dung cho biết: “Đại dịch COVID-19 đã thúc đẩy mạnh mẽ việc chuyển đổi sang các hình thức thanh toán không tiền mặt cho các khoản chi tiêu nhỏ lẻ. Dễ nhận thấy tiềm năng của các xu hướng này đối với nhóm người dùng trẻ là rất lớn. Trong đó, người tiêu dùng Thế hệ Z thể hiện sự tin tưởng và hào hứng đáng kể đối với các dịch vụ thanh toán và kênh tiêu dùng mới như thương mại trên mạng xã hội”.

Người tiêu dùng Thế hệ Z là lực lượng tiêu dùng cốt lõi của thương mại trên mạng xã hội, với 85% người được khảo sát thuộc Thế hệ Z đã biết về thương mại mạng xã hội và 68% hiện đang sử dụng các phương tiện truyền thông xã hội để xem tối thiểu ba đánh giá liên quan đến sản phẩm trước khi mua hàng lần đầu tiên, khảo sát của Visa nêu.

Trên thực tế, người dùng thế hệ Z cũng đã và đang là nhóm đối tượng mục tiêu trong hoạt động ngân hàng số của các ngân hàng. Song sự dễ dàng tiếp cận ứng dụng công nghệ số, trải nghiệm sự mới mẻ trong tinh thần và điều kiện của họ, cũng khiến các ngân hàng một mặt dễ "tiếp thị" và cung cấp dịch vụ ngân hàng số cho nhóm đối tượng này "dùng thử"; mặt khác, lại rất khó giữ chân nhóm khách hàng đối tượng này dài lâu. Việc dịch chuyển từ ngân hàng số Yolo qua ngân hàng số Cake của VPBank là một ví dụ.

Dù thế nào thì các thông tin khảo sát Visa cung cấp, cũng đã là một lát cắt phản chiếu và hứa hẹn một một tương lai không tiền mặt là viễn cảnh khả quan tại Việt Nam khi người tiêu dùng gia tăng tần suất sử dụng thanh toán không tiền mặt để hoàn tất giao dịch cho các khoản chi tiêu hàng ngày, khi thái độ thanh toán của người tiêu dùng đã thể hiện rõ sự quan tâm ngày càng tăng đối với ngân hàng số và các công nghệ thanh toán mới khác, đặt nền tảng thúc đẩy sự phát triển của nền kinh tế số tại Việt Nam. Đó cũng là viễn cảnh khả quan cho các ngân hàng trong gợi ý phát triển về ngân hàng số từ hôm nay.

Mời các bạn tham gia vào group Diễn đàn Doanh nghiệp để thảo luận và cập nhật tin tức.

Thông báo từ Diendandoanhnghiep.vn