Room tín dụng 2019: Ngân hàng vẫn đặt mức cao

Tăng trưởng tín dụng năm nay được đưa ra ở mức 14%, thậm chí có thể thấp hơn để kiểm soát rủi ro tín dụng. Tuy nhiên, không vì thế mà các nhà băng dè dặt xây dựng mục tiêu tăng trưởng tín dụng.

Tính đến ngày 25/3/3019, tín dụng đối với nền kinh tế tăng khoảng 2,28% so với cuối năm 2018

Nhiều ngân hàng đặt mục tiêu tăng trưởng tín dụng cao

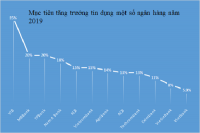

Mặc dù không thông tin về chỉ tiêu tăng trưởng tín dụng được phân bổ, song trước thềm Ðại hội đồng cổ đông thường niên 2019, hầu hết ngân hàng đã công bố chỉ tiêu tăng trưởng tín dụng trong kế hoạch kinh doanh năm nay.

Nhìn chung, nhiều nhà băng đưa ra mục tiêu tăng trưởng tín dụng nằm trong hạn mức (room) cho phép của Ngân hàng Nhà nước (NHNN), chẳng hạn ACB và Techcombank cùng đặt mục tiêu 13%, VietinBank là 6-8%..., đều thấp hơn hạn mức chung của ngành.

Có thể bạn quan tâm

Các ngân hàng được tăng tín dụng ra sao?

09:30, 16/04/2019

"Ngóng" nguồn tín dụng ưu đãi

05:00, 16/04/2019

Hẹp tín dụng – Bung dịch vụ

14:00, 06/04/2019

Tín dụng tăng trưởng thấp, tiền đang ở đâu?

09:12, 05/04/2019

Nhóm ngân hàng nào được nới room tín dụng cao nhất?

15:15, 02/04/2019

Cơ hội tiếp cận tín dụng của doanh nghiệp hẹp dần

05:01, 02/04/2019

Tại buổi họp báo Triển khai nhiệm vụ ngành ngân hàng năm 2019 diễn ra đầu năm nay, Thống đốc NHNN Lê Minh Hưng cho biết, mục tiêu tăng trưởng tín dụng đặt ra cho năm nay là 14%, tương đương với mức đạt được năm 2018. Theo đó, chỉ tiêu tăng trưởng tín dụng sẽ tiếp tục được phân bổ dựa trên cơ sở đánh giá tình hình hoạt động và khả năng tăng trưởng tín dụng lành mạnh của từng tổ chức tín dụng.

Trong bối cảnh cơ quan quản lý tiếp tục kiểm soát chặt chẽ tăng trưởng tín dụng, room tín dụng tại các ngân hàng sẽ khó được nới rộng hơn mức 14% trong năm nay, nhưng một số nhà băng kỳ vọng vẫn sẽ được nâng room, nên đã đưa ra chỉ tiêu tăng trưởng cao hơn chỉ tiêu chung của ngành.

Ðơn cử, VIB đặc mục tiêu tăng trưởng tín dụng 35% cho năm 2019 nếu được NHNN cho phép. Tại Ðại hội cổ đông thường niên diễn ra ngày 28/3 vừa qua, trước thắc mắc của cổ đông về việc VIB đặt mục tiêu tăng trưởng tín dụng quá cao, ông Ðặng Khắc Vỹ, Chủ tịch HÐQT VIB cho hay, kế hoạch là như vậy, song NHNN chấp thuận ở mức nào thì VIB sẽ thực hiện trong khuôn khổ cho phép.

Cũng theo ông Vỹ, mặt khác, chủ trương của NHNN là sẽ ưu tiên tăng trưởng tín dụng cho các ngân hàng đã hoàn thành Basel II, trong đó có VIB, nên Ngân hàng kỳ vọng sẽ được nới room tín dụng. Ðây là cơ sở để VIB đặt mục tiêu tăng trưởng tín dụng ở mức cao.

Lãnh đạo OCB cũng cho hay, năm nay, Ngân hàng kỳ vọng được giao chỉ tiêu tăng trưởng tín dụng cao hơn mức 14% do OCB đã hoàn thành chuẩn Basel II, dù không nằm trong diện thí điểm. Ðược biết, trong số 10 ngân hàng được NHNN chọn áp dụng thí điểm chuẩn Basel II (Vietcombank, BIDV, VietinBank, Techcombank, ACB, VPBank, MBBank, Maritime Bank, Sacombank và VIB), Vietcombank và VIB là 2 ngân hàng đầu tiên nhận được phê duyệt chính thức của NHNN.

Một số ngân hàng khác lên kế hoạch tăng trưởng tín dụng cao hơn chỉ tiêu chung như MBBank đặt mục tiêu đạt 20% và tất nhiên không quên giải thích "nếu được NHNN cho phép". Ở nhóm ngân hàng quy mô nhỏ hơn, Kienlongbank đưa ra mục tiêu tín dụng tăng trưởng 15%.

Với những nhà băng đang trong giai đoạn tái cơ cấu, đề xuất được nâng hạn mức tăng trưởng tín dụng trong năm 2019 cũng được đưa ra. Chẳng hạn, tại Sacombank, Chủ tịch HÐQT Dương Công Minh đã đề xuất NHNN cấp “quota” tín dụng giai đoạn 2018-2020 từ 18-20%. Năm 2019, Sacombank mong muốn hạn mức được cấp là 19% sau khi NHNN chấp thuận cho Ngân hàng được hỗ trợ các quỹ tín dụng nhân dân. Tương tự, HDBank cũng kỳ vọng được tăng thêm room tín dụng cho năm nay do đang trong quá trình hoàn tất sáp nhập PGBank. Tuy vậy, cả 2 nhà băng này hiện vẫn chưa tiết lộ mục tiêu tăng trưởng tín dụng 2019.

Tín dụng 2019 khó tăng mạnh?

Thông tin từ NHNN cho biết, tính đến ngày 25/3/3019, tín dụng đối với nền kinh tế tăng khoảng 2,28% so với cuối năm 2018, trong đó tín dụng tháng 1 tăng khá cao, trước khi tăng chậm lại trong tháng 2. Về tăng trưởng tín dụng năm 2019, theo đại diện NHNN, sẽ duy trì tương đương với năm 2018, tức vào khoảng 14%. Riêng tín dụng ngoại tệ sẽ tiếp tục được cắt giảm. Thông tư 42/2018/TT-NHNN sửa đổi, bổ sung một số điều của Thông tư số 24/2015/TT-NHNN sẽ cắt giảm huy động ngoại tệ, chỉ có tín dụng ngoại tệ xuất khẩu, vốn lưu động mới được vay ngoại tệ.

Theo ông Phạm Thanh Hà, Vụ trưởng Vụ Chính sách tiền tệ (NHNN), việc kiểm soát tăng trưởng tín dụng khoảng 14% trong năm nay nhằm đảm bảo ổn định tài chính cho hệ thống ngân hàng và cả nền kinh tế. NHNN không muốn tái hiện tình trạng guồng quay huy động vốn nhanh của các ngân hàng đẩy mặt bằng lãi suất lên cao như những năm trước. Do đó, ngân hàng nào muốn room tín dụng cao hơn chỉ tiêu chung thì ngân hàng đó phải "khỏe", tức là ngân hàng muốn cho vay nhiều thì phải huy động được nhiều vốn.

Với thực tế hiện nay, giới chuyên gia nhìn nhận, sự phân hoá về tăng trưởng tín dụng sẽ rõ nét. Các ngân hàng có dòng vốn tốt, tài sản tốt sẽ được cho vay nhiều hơn. NHNN khuyến khích các ngân hàng đạt chuẩn về quản trị rủi ro và Basel II hoàn thành trước hạn sẽ được cấp mức tăng trưởng tín dụng cao hơn.

Ông Trần Mạnh Thắng - Phó tổng giám đốc Vietcombank cho hay, chỉ tiêu tăng trưởng tín dụng dự kiến năm nay của Ngân hàng sát với chỉ tiêu chung của ngành, vào khoảng 14%, thấp hơn năm ngoái 1%. Tuy nhiên, Vietcombank vẫn có thể nâng hạn mức tăng trưởng cao hơn nếu được NHNN cho phép. Bởi Vietcombank có nguồn vốn dồi dào, đó là chưa kể đã hoàn thành thí điểm áp dụng chuẩn Basel II.

Trước đó, NHNN đã ban hành Chỉ thị 04/CT-NHNN nêu rõ quan điểm, sẽ không xem xét, điều chỉnh tăng chỉ tiêu tăng trưởng tín dụng. Quyết định này khiến nhiều ngân hàng lo lắng, thậm chí có những ngân hàng đã phải giảm mục tiêu lợi nhuận và điều chỉnh một số mục tiêu kinh doanh.

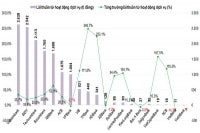

Mặt khác, dù tín dụng tăng trưởng chậm, song lãi suất cho vay được nhận định sẽ khó giảm. Hiện lãi suất cho vay cá nhân đang tăng dần do lãi suất đầu vào, nhất là đối với kỳ hạn dài, được các ngân hàng tăng để huy động vốn dài hạn, cơ cấu lại nguồn theo nhằm tuân thủ quy định giảm vốn ngắn hạn cho vay trung - dài hạn. Trên biểu niêm yết của nhiều ngân hàng, lãi suất huy động VND phổ biến ở mức trên 8%/năm ở các kỳ hạn dài, thậm chí lên tới 8,5-8,7%/năm tại một số ngân hàng. Tổng giám đốc một ngân hàng cổ phần tại TP .HCM cho rằng, khi room tín dụng được phân bổ ít hơn, ngân hàng phải tính lại tăng trưởng hoạt động cho vay. Vì nguồn vốn ra ngày càng ít nên việc tăng lãi suất cho vay là điều khó tránh.

Tuy nhiên, trên quan điểm tín dụng không còn áp lực tăng trưởng, theo nhìn nhận của các chuyên gia kinh tế - tài chính, mục tiêu ngành ngân hàng đưa ra đối với tăng trưởng dư nợ 14% cả năm 2019 là hợp lý và không nên nới thêm room tín dụng cho ngân hàng.

TS. Trần Du Lịch, Thành viên Tổ tư vấn kinh tế của Thủ tướng Chính phủ cho rằng, mục tiêu tăng trưởng tín dụng ngành ngân hàng đưa ra cho năm nay không nhưng không thấp, mà còn cao. Nhưng do đặc thù của doanh nghiệp Việt Nam phụ thuộc phần lớn vào vốn vay của ngân hàng, nên trước mắt sẽ khó giảm mạnh ngay, mà phải theo lộ trình.

Báo cáo triển vọng ngành ngân hàng năm 2019 vừa được CTCK Bảo Việt (BVSC) công bố dự báo, tăng trưởng tín dụng của Việt Nam trong 3-5 năm tới sẽ duy trì ở mức khoảng 14%/năm, thấp hơn so với giai đoạn 2015-2017 (trung bình 18,1%/năm). Mặt khác, nguồn cung tín dụng cũng chậm lại do tác động từ chính sách mới được NHNN ban hành như việc hạn chế tín dụng bất động sản thông qua quy định nâng hệ số rủi ro đối với các khoản cho vay kinh doanh bất động sản lên 200% vào đầu năm 2018 và 250% vào đầu năm 2019, đồng thời giảm tỷ lệ vốn ngắn hạn cho vay trung - dài hạn xuống 40% từ đầu năm 2019.

BVSC cho rằng, nhu cầu vốn ước tính để đáp ứng được mức tăng trưởng tín dụng 14-15%/năm ở các ngân hàng niêm yết trong giai đoạn 2018-2019 là khoảng 237.000 tỷ đồng. Trong đó, nhu cầu vốn lớn nhất tập trung ở các ngân hàng VietinBank, LienVietPostBank và Sacombank, với mức tăng vốn bình quân mỗi năm lần lượt là 22%/năm, 16%/năm và 13%/năm.

Bên cạnh đó, BVSC dự báo, năm 2019, ngành ngân hàng có thể đạt tỷ lệ thu nhập lãi cận biên ở mức 3,2% bởi tỷ lệ huy động/cho vay tại hầu hết ngân hàng vẫn đang ở dưới mức quy định theo Thông tư số 36/2014/TT-NHNN và quyền thương lượng của ngân hàng vẫn tốt hơn so với khách hàng. Theo đó, các ngân hàng có thể thay đổi lãi suất đầu ra theo biến động lãi suất đầu vào, duy trì chênh lệch ở mức hợp lý.

Giới chuyên gia đánh giá, tăng trưởng tín dụng 2019 có thể chậm lại ngoài nguyên nhân nhu cầu vốn của nền kinh tế tăng chậm, còn vì một lý do quan trọng khác, đó là mục tiêu điều hành của cơ quan quản lý.