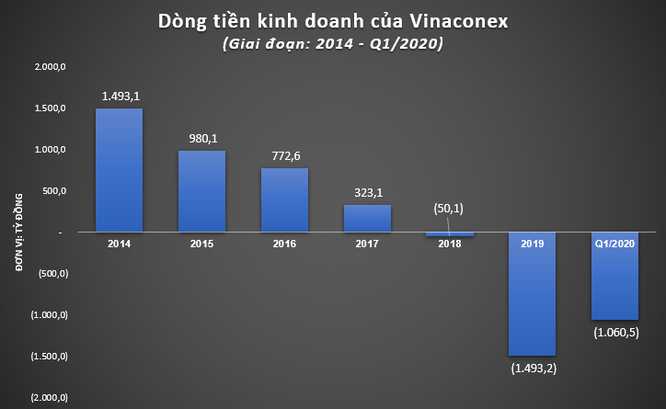

Trước thềm đại hội đồng cổ đông thường niên (26/9), báo cáo tài chính của Vinaconex (VCG) ghi nhận dòng tiền kinh doanh đáng buồn khi âm tới 1.493 tỷ đồng.

ĐHĐCĐ thường niên năm 2020 của Tổng CTCP Xuất nhập khẩu và Xây dựng Việt Nam (Vinaconex) sẽ được tổ chức vào sáng 29/6 với nhiều nội dung dự kiến được trình cổ đông như kế hoạch kinh doanh năm 2020, phương án tăng vốn điều lệ phát hành hơn 66,2 triệu cổ phiếu chào bán cho cổ đông hiện hữu với giá 15.000 đồng/cổ phần, phương án chuyển niêm yết cổ phiếu trên HoSE và tái cấu trúc phần vốn của Tổng công ty tại Công ty liên doanh TNHH phát triển đô thị mới An Khánh (An Khánh JVC).

Nhìn lại báo cáo tài chính năm 2019 của Vinaconex trong năm đầu tiên hoạt động theo cơ cấu sở hữu mới, lĩnh vực xây dựng vẫn đóng góp tỷ trọng lớn nhất (gần 55%) trong tổng doanh thu hợp nhất của TCT với 5.225 tỷ đồng. Tuy nhiên, lợi nhuận gộp lĩnh vực này chỉ đạt vỏn vẹn 138 tỷ đồng, giảm một nửa so với năm trước. Biên lãi gộp tương ứng từ mức 4,7% co lại còn 2,6%.

Nếu so với cùng kỳ 2018, doanh thu mảng xây lắp - mảng kinh doanh chính của Vinaconex - giảm tới 560 tỷ đồng, trong khi doanh thu từ mảng kinh doanh bất động sản lại tăng khoảng 300 tỷ.

Trong bối cảnh đó, bất động sản được kỳ vọng trở thành "bệ đỡ" của Vinaconex. Tuy nhiên với tình hình triển khai các dự án giá trị như Splendora và Cái Giá (Hải Phòng) vẫn “dậm chân tại chỗ” khiến doanh thu lĩnh vực này của cũng chưa có sự đột phá. Năm 2019, bất động sản mang về cho Vinaconex 2.063 tỷ đồng doanh thu, tăng 17% so với năm trước nhưng chỉ chiếm gần 22% tổng doanh thu của TCT.

Ghi nhận trên báo cáo tài chính riêng, khoản lợi nhuận sau thuế công ty mẹ Vinaconex đạt 726 tỷ đồng chủ yếu đến từ hoạt động tài chính như cổ tức và lãi tiền gửi, cho vay (404 tỷ đồng), thu nhập từ thanh lý các khoản đầu tư (70 tỷ đồng), lãi đánh giá lại tài sản góp vốn (46 tỷ đồng) và hoạt động kinh doanh bất thường như hoàn nhập dự phòng (145 tỷ đồng). Điều này cho thấy các lĩnh vực kinh doanh cốt lõi của Vinaconex đang sa sút trong khi hoạt động của các công ty con chưa có hiệu quả.

Ngoài ra, Vinaconex còn đang gặp vấn đề với việc cân đối dòng tiền. Chỉ trong vòng 01 năm sau khi An Quý Hưng trở thành cổ đông lớn với hơn 57% cổ phần, dòng tiền thuần từ hoạt động kinh doanh của Công ty mẹ từ âm 285 tỷ đồng năm 2018 lên âm 1.123 tỷ đồng năm 2019 trên BCTC riêng. Con số này trên báo cáo hợp nhất lên đến âm 1.493 tỷ đồng trong khi năm trước chỉ âm 50 tỷ đồng.

Nguyên nhân dẫn đến tình trạng này là do tăng các khoản phải thu đột biến 2.418 tỷ đồng trong đó các khoản trả trước cho khách hàng và phải thu khác tăng rất mạnh từ 1.481 tỷ đồng lên hơn 3.000 tỷ đồng.

Điều đáng chú ý là sự gia tăng cái tài sản có rủi ro cao này lại được tài trợ một phần bởi việc vay vốn ngân hàng. Ghi nhận trên BCTC hợp nhất, số dư nợ vay cuối năm 2019 đã tăng hơn 1.000 tỷ đồng lên 4.662 tỷ đồng, chủ yếu là vay dài hạn. Nợ vay tăng cao kéo theo áp lực lãi vay làm ảnh hưởng đến lợi nhuận sau thuế cũng như dòng tiền hoạt động kinh doanh của doanh nghiệp.

Việc sử dụng nguồn vốn, cân đối dòng tiền của Vinaconex đang có những vấn đề bất thường và không loại trừ khả năng sẽ bị cổ đông chất vấn tại kỳ ĐHĐCĐ thường niên ngày 29/6.

Được biết, đây là kỳ đại hội thứ 2 Vinaconex hoạt động theo cơ cấu sở hữu mới từ doanh nghiệp nhà nước đến cổ phần nhà nước và sang doanh nghiệp cổ phần tư nhân. Kỳ đại hội đầu tiên sau thương vụ đấu giá cổ phần đình đám và những vụ kiện tụng liên quan đến việc bầu HĐQT của công ty mặc dù theo thông báo bắt đầu làm việc từ 8h00 sáng tuy nhiên, cho đến 10h00 mới bắt đầu đi vào nội dung báo cáo kết quả sản xuất kinh doanh năm 2018 và phải đến hơn 13h00 cùng ngày đại hội mới kết thúc.

Trong đại hội được tổ chức vào ngày 28/6/2019, các vấn đề rất “nóng” thời điểm này đã được cổ đông đặt ra cũng như chính Ban lãnh đạo của Vinaconex thông tin liên quan đến các vấn đề như việc sửa đổi Quy chế hoạt động của HĐQT và Quy chế tài chính của Tổng công ty, cổ đông lớn sở hữu hơn 7% vốn điều lệ đặt câu hỏi có hay không “thâu tóm quyền lực vào nhóm cổ đông An Quý Hưng”, vấn đề nguồn tiền An Quý Hưng chi gần 7.400 tỷ đồng, cao hơn 2.000 tỷ so với giá khởi điểm để mua lại 57,7% cổ phần SCIC thoái vốn.

Rõ ràng, việc sử dụng nguồn vốn, cân đối dòng tiền của Vinaconex đang có những vấn đề bất thường và điều đó đang chờ Ban lãnh đạo Vinaconex lý giải trong kỳ đại hội tới.