Mặc dù các ngân hàng Việt Nam đang đứng trước thách thức của những cơn gió ngược", nhưng chúng tôi duy trì quan điểm các ngân hàng Việt Nam vẫn đang trong chu kỳ ROE mạnh mẽ.

>> Kiểm chứng sức khỏe ngân hàng Việt: 6 "cơn gió ngược"

Sau đợt điều chỉnh mạnh,định giá ngân hàng Việt Nam đã xuống mức thấp nhất trong gần 10 năm. Ảnh minh họa: Techcombank

Khó khăn của thị trường bất động sản có thể ảnh hưởng đến triển vọng chất lượng tài sản của ngành ngân hàng. Các câu hỏi chính mà chúng tôi đang tìm kiếm câu trả lời hiện nay bao gồm: (1) lĩnh vực bất động sản sẽ trở lại như thế nào từ sự hỗn loạn này; (2) liệu áp lực nợ xấu tiềm ẩn này có khiến ngành ngân hàng Việt Nam rơi vào khủng hoảng nợ xấu; và (3) điều này sẽ tác động như thế nào đến các ngân hàng về triển vọng trích lập dự phòng?

Thành thật mà nói, chúng tôi không có câu trả lời cụ thể cho câu hỏi đầu tiên. Nhưng chúng tôi quan sát và tin rằng chính phủ Việt Nam sẽ hành động để ngăn chặn sự sụp đổ trong lĩnh vực bất động sản. Vay mượn kinh nghiệm của Trung Quốc (khi một cuộc “tẩy chay thế chấp” xảy ra vào tháng 6/2022 và chính phủ Trung Quốc bắt đầu hành động để cứu thị trường bất động sản từ tháng 11/2022), chính phủ Việt Nam cũng đã bắt đầu hành động từ tháng 12/2022 để từng bước giải tỏa căng thẳng trong lĩnh vực này.

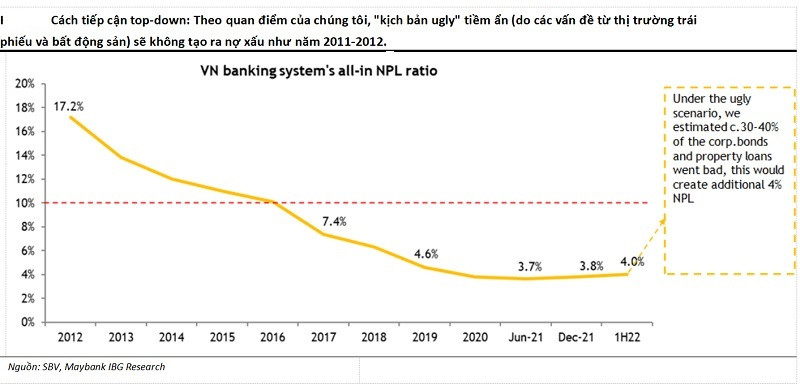

Nhờ những can thiệp ban đầu này, chúng tôi cho rằng khả năng xảy ra kịch bản “xấu" (ugly) (trong đó tỷ lệ nợ xấu từ cho vay bất động sản có thể tăng vọt như năm 2012 + nợ xấu tăng từ các khoản vay mua nhà) đã giảm đáng kể. Tuy nhiên, chúng tôi thấy triển vọng vẫn còn chưa chắc chắn vì chìa khóa của tình hình (tức là giải quyết các nút thắt pháp lý) vẫn chưa rõ ràng về thời gian và chương trình hành động. Do đó, chúng tôi nghĩ rằng những lo ngại về nợ xấu tiềm năng từ lĩnh vực bất động sản sẽ vẫn còn.

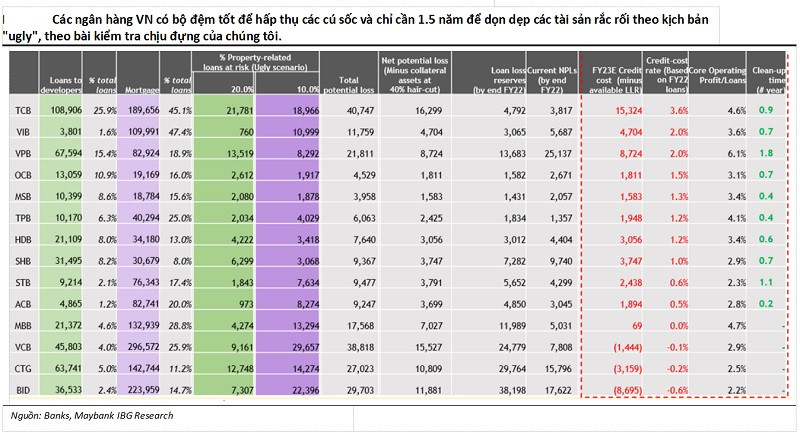

Dù vậy, thử nghiệm của chúng tôi chỉ ra rằng ngay cả trong kịch bản “ugly” (với khả năng 20% khoản vay cho các nhà phát triển và 10% khoản vay mua nhà có thế chấp trở thành nợ xấu), các ngân hàng Việt Nam cũng sẽ không rơi vào khủng hoảng như năm 2011-12. Nền tảng vĩ mô, khung pháp lý và bộ đệm giảm rủi ro cho vay mạnh mẽ hơn hiện nay có thể giúp các ngân hàng tránh được cú sốc chi phí tín dụng. Chúng tôi ước tính nếu kịch bản “ugly” xảy ra, các ngân hàng Việt Nam sẽ cần ít hơn 1,5 năm để xử lý thông qua trích lập dự phòng, chứ không phải 5-6 năm như trước đây.

>>Ngân hàng triển khai cơ cấu nợ: Lãnh đạo ngành và CTCK nói gì?

Theo quan điểm của chúng tôi, những cơn gió ngược đã phần lớn được phản ánh vào giá trong kịch bản "ugly" của chúng tôi. Ngành ngân hàng của Việt Nam, đã chịu tác động quá mức do nhận thức sai lầm của đa số nhà đầu tư cá nhân về chất lượng tài sản và khả năng sinh lời trong giai đoạn Covid trong 2 năm 2021 và nửa 2022. Sau đó, một đợt điều chỉnh mạnh khác cùng với sự sụp đổ chung của thị trường do đợt bán tháo trái phiếu doanh nghiệp trong Quý 4 năm 2022 đã đẩy định giá của các ngân hàng Việt Nam xuống gần mức thấp nhất trong 10 năm. Các ngân hàng Việt Nam đang giao dịch ở mức P/BV năm 2022 trung bình là 1,3 lần và P/BV năm 2020 là 1,1 lần, đây là mức chiết khấu cao so với khả năng sinh lời của các ngân hàng.

Chúng tôi cũng nhận thức được rằng với những quan điểm trái chiều đang diễn ra và ở thị trường với các nhà đầu tư cá nhân chiếm 88% giá trị giao dịch, thì tiền chảy vào lĩnh vực lớn như ngân hàng (chiếm 30% chỉ số VN-Index) sẽ không có khả năng phục hồi nhanh chóng trong giai đoạn 2020-1H21.

Do đó, khả năng ngành ngân hàng được tái định giá một cách ổn định và rõ ràng sẽ cần thời gian. Nhưng bài học từ năm 2019-2022 cho thấy rằng việc mua và nắm giữ các ngân hàng chất lượng (có khả năng mang lại khoảng 18-20% ROE) ở mức định giá chiết khấu sẽ đem lại thành quả rất xứng đáng.

Có thể nói rằng tiềm năng tăng giá là lớn hơn rủi ro giảm giá trong giai đoạn 4 năm. Vì vậy, đã đến lúc các nhà đầu tư dài hạn nên tích lũy cổ phiếu ngân hàng.

Lựa chọn hàng đầu của chúng tôi vẫn là TCB, VCB và MBB, những ngân hàng được tin rằng vẫn là những "quán quân" nhóm TCTD của Việt Nam trong dài hạn. Theo quan điểm của chúng tôi, các ngân hàng này đang được giao dịch ở mức giảm sâu (như TCB) hoặc định giá rất hợp lý (VCB và MBB) trong khi có khả năng tạo ra ROE trung bình trên 18% trong chu kỳ 4 năm tới.

Đối với các nhà đầu tư trung hạn và các vị thế giao dịch linh hoạt hơn, một số ngân hàng có câu chuyện thú vị thu hút sự chú ý của nhà đầu tư cá nhân như STB, BID và HDB cũng là những cơ hội đầu tư nổi bật.

Có thể bạn quan tâm