Cởi nút thắt cho xử lý nợ xấu

Không rầm rộ hay hoàn toàn lột xác, nhưng những gì ngành ngân hàng Việt Nam đã và đang làm, đang hướng tới, là những nỗ lực để làm mới và phát triển khác đi trong ngày mai.

Ý thức vươn lên, chứ không phải thứ "vũ khí" nào khác, sẽ thực sự giúp các tổ chức tín dụng (TCTD) lợi hại hơn trong cuộc đua hội nhập thị trường tài chính toàn cầu, dần đi theo hướng cơ chế thị trường, một cách công minh.

“Chờ người nơi ấy”…

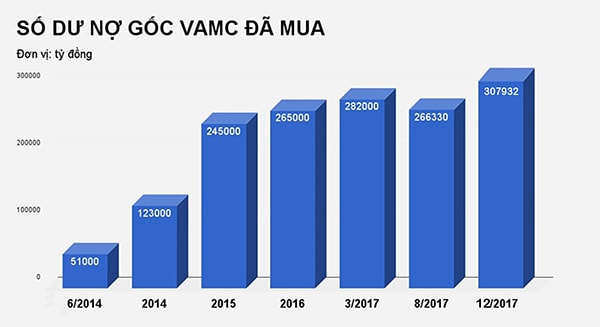

Có rất nhiều điều ngành ngân hàng đã làm được trong năm Con Gà vừa qua. Những con số tích cực về tăng trưởng tín dụng toàn ngành đạt khoảng 18,17%, tăng trưởng huy động 14,5%, tăng trưởng dư nợ 16,96%, xử lý nợ được hơn 70.000 tỷ đồng, giữ cho đồng nội tệ ngày càng ổn định hơn và Bloomberg bình chọn VND là một trong 3 đồng tiền ổn định nhất ở châu Á năm qua, dự trữ ngoại tệ quốc gia hơn 54 tỷ USD về trước mục tiêu 2020, tăng trưởng lợi nhuận toàn ngành đạt hơn 44%... đã được nói đến và phân tích nhiều.

Tuy nhiên, còn có những điều dường như ít được nhắc tới, dù rất tích cực, bởi nó màu sắc "tinh thần" thay cho những gì lượng hóa được.

Nhớ lại một chút các năm trước, đã có lúc ngành ngân hàng dường như lúng túng trước khối nợ xấu khổng lồ ước hàng trăm ngàn tỷ đồng. Công ty VAMC mới được lập ra cũng chưa có cơ chế và vận động tương thích "ngay và luôn" để nhập cuộc mua-bán/xử lý nợ xấu, hỗ trợ các nhà băng "sạch nước cản" trên bảng cân đối tài sản. Mặc dù không nhà băng nào nói ra là họ cần được "giúp", song đâu đó vẫn có tổ chức "ngóng" VAMC. Xa hơn, ngóng một lực trợ giúp nào đó thật cụ thể và bằng "tiền tươi thóc thật", giúp xóa sạch nợ xấu để có thể làm mới lại từ đầu…

Trên tinh thần "chờ người nơi ấy”, đâu đó có ý kiến xa gần là có quốc gia nhờ vào dân góp tiền xử lý nợ. Trường hợp xử lý nợ xấu của Hàn Quốc, đến tận 2017, vẫn là "tấm gương" được phân tích đi, mổ xẻ lại. Có vẻ như người dân tham gia xử lý nợ là một giải pháp mà không ít người mong chờ các nhà hoạch định chính sách Việt Nam ít nhiều nhận ra những điểm tương đồng để từ đó noi theo…

“Tự mình giúp mình”

Về lý thuyết lẫn thực tế, áp một chính sách nào đó vào kinh tế cho Việt Nam, sẽ rất khó "bê" vẹn nguyên. Xứ sở Kim Chi có nhiều điểm khác Việt Nam, không chỉ về thời tiết, con người, địa khí hậu... những nhân tố đôi khi tưởng chẳng liên quan gì đến kinh tế, mà còn cả những biến số trực tiếp quyết định kinh tế như thể chế, cơ chế, môi trường kinh doanh, hành lang, khuôn khổ pháp lý… Với ngân hàng, đó là chính sách, mục tiêu vận hành hệ thống tiền tệ, người làm ngân hàng và đối tượng nợ xấu hiện hữu, phát sinh,… Các ngân hàng hơn ai hết, là những nhà làm kinh tế, lẽ dĩ nhiên cũng rất hiểu điều đó. Hiểu, và chấp nhận sự thật muốn tồn tại sống còn, bắt buộc phải chủ động vận động, tự thân.

Không thể phủ nhận VAMC đã "giúp" được nhiều TCTD trong vai trò của mình. Cùng với đó về pháp lý, khi Nghị quyết 42/2017/QH14 về thí điểm xử lý nợ xấu của các tổ chức tín dụng được Quốc hội thông qua. Đây là bước cởi nút thắt quan trọng và hoàn thiện khuôn khổ các quy định, giúp đưa bức tranh mua bán nợ của Việt Nam - trước nay cơ bản chỉ mới "căng khung" trong bóng tối, bước ra ánh sáng, đi vào những nét phác thảo cụ thể.

Một số nét phác họa được nhìn thấy khá rõ như số nợ xấu mà các ngân hàng chủ động dọn dẹp thông qua đôn đốc khách hàng trả nợ, sử dụng dự phòng rủi ro, đưa nợ ra ngoại bảng chấp nhận giảm vốn chủ sở hữu, phát mại tài sản đảm bảo, chuyển nợ thànhvốngóp, và cuối cùng bán nợ, nếu không tính con số đã "chuyển" qua VAMC, theo tính toán, đạt trên 100.000 tỷ đồng trong năm 2017. Tức các tổ chức tín dụng đã tự "xoay xở" với nợ xấu đạt số tuyệt đối tích cực hơn cả số mà VAMC "giữ hộ".

Tích cực hơn nữa, Vietcombank, Techcombank và những ngân hàng được thí điểm đã và đang bắt đầu mua lại nợ xấu từ tay VAMC để xử lý nợ, hiện thực hóa Nghị quyết 42, nâng "chất" xử lý nợ lên một tầm mới. Các ngân hàng đã không còn thụ động chờ đến thời hạn kết thúc khấu trừ bù nợ - vốn đã được đề xuất kéo dài thêm 5 năm so với hạn định trước đó.

Cơ hội không chờ sẽ gặp...

Khi không còn "chờ người", các ngân hàng Việt dường như lại quay trở về thời được "nhiều người" săn đón. Ông Yutaka Moriwaki, đến từ Sumitomo Mitsui Banking (SMBC), cổ đông lớn của Eximbank, trong một cuộc gặp gỡ đầu năm nay cùng báo giới không dấu diếm quan điểm rằng ngân hàng này sẵn sàng bỏ thêm nhiều tiền hơn, tăng tỷ lệ sở hữu cổ phần ở Eximbank nếu được Chính phủ cho phép, để đồng hành đưa ngân hàng này trở lại vị thế top đầu trên đường băng cung ứng dịch vụ tài chính xuất, nhập khẩu.

HDBank, từ top ngân hàng 30, nhảy lên top đầu nhóm thương mại cổ phần, cũng đang là TCTD nằm trong tầm ngắm của các nhà đầu tư ngoại. Ông Johan Nyvene từ Cty Chứng khoán HSC cho biết đã có nhà đầu tư Nhật ngỏ ý muốn mua cổ phiếu HDB tỷ lệ lớn với giá cao hơn giá chào bán cho nhà đầu tư ngoại và thương vụ có thể đẩy lên trên mức 300 triệu USD.

Có thể khẳng định, các ngân hàng Việt đều đã và đang được đánh giá tích cực trong mắt các nhà đầu tư Nhật. Vietcombank, Vietinbank, Eximbank… và chắc chắn sẽ còn nhiều nhà băng khác sẽ kéo dài thêm con đường đầu tư tài chính - chiến lược từ Nhật Bản đến Việt Nam. Rộng hơn, là các đối tác chiến lược lớn từ châu Á, như Hàn Quốc, Singapore… những quốc gia cũng đang đứng trong top đầu về đầu tư trực tiếp nước tại Việt Nam.

Và khi không còn chờ “đòn bẩy” hay những “đôi vai” cứu giúp, mà được sánh vai cùng các những định chế lớn trên toàn cầu, cơ hội để ngân hàng Việt bước đi đĩnh đạc, ngang hàng cũng đã lớn hơn.