Ngân hàng - Chứng khoán

TCM “thâu tóm” SAV

Việc CTCP Dệt may- Đầu tư- Thương mại Thành Công (HoSE: TCM) muốn mua cổ phần của CTCP Hợp tác kinh tế và XNK Savimex (HoSE: SAV) được đánh giá là thương vụ nhằm mở rộng quyền sở hữu của đối tác Hàn.

TCM đã chào mua công khai 20,7% vốn cổ phần của SAV, tương đương 2,75 triệu cổ phiếu, với giá 9.000đồng/cp.

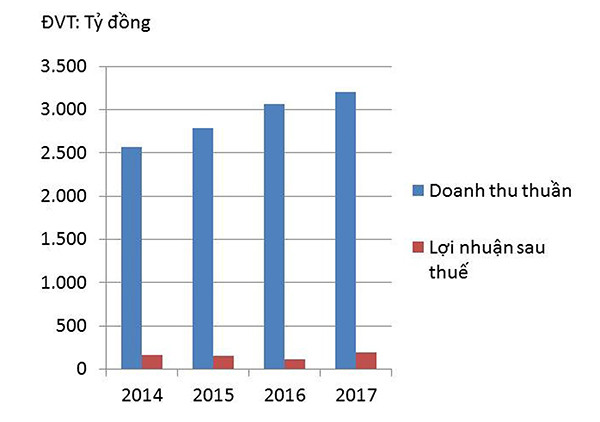

Doanh thu thuần và lợi nhuận sau thuế của TCM

Người Hàn “can dự” gì tại 2 doanh nghiệp?

TCM là doanh nghiệp thuộc top đầu ngành dệt may trên sàn chứng khoán niêm yết. Tại thời điểm 2009, E-Land Asia Holdings, tập đoàn số 1 về thời trang và bán lẻ Hàn Quốc đã mua gần 10,4 triệu cổ phiếu phát hành riêng lẻ để sở hữu 30% cổ phần TCM, đồng thời bổ nhiệm người Hàn làm Tổng giám đốc. Kế tiếp, E-land đã nâng tỷ lệ sở hữu cổ phần TCM lên 44,47%, trong đó Cty TNHH Eland Việt Nam nắm 1,15%. Từ đó đến nay, TCM đã được cải tổ với dấu ấn Hàn.

Có thể bạn quan tâm

Tuy chậm hơn TCM, nhưng SAV cũng có “chủ mới” chính là Eland Asia Holdings từ năm 2014. Theo đó, thông qua mua lại cổ phần sang tay của một Quỹ đầu tư, E-land đã nắm 23,14% cổ phần SAV. Tính đến hiện tại, E-land đã nâng tỷ lệ sở hữu SAV lên tới 42,28%. Và người Hàn đang nắm vị trí cấp cao nhất tại SAV-Chủ tịch HĐQT là Tổng giám đốc Eland Việt Nam.

2,75 triệu cổ phiếu là số lượng cổ phiếu mà TCM đã chào mua từ SAV, tương đương với 20,7% vốn cổ phần của doanh nghiệp này.

Như vậy, tuy TCM và SAV đều là 2 doanh nghiệp Việt Nam, nhưng thế lực cổ đông lớn nhất chi phối đều thuộc về cổ đông nước ngoài- Eland. Việc bên này chào mua công khai cổ phiếu bên kia, theo đó được đánh giá là kết quả của một thống nhất nội bộ mà việc SAV chấp nhận sự chào mua công khai là hiển nhiên. Hay nói cách, đây là thương vụ mua công khai để dồn về một “chủ”.

Cơ hội của SAV và ... Eland

Dù thị giá thấp dưới mệnh giá và kinh doanh èo uột, SAV được đánh giá có nhiều ưu điểm, đặc biệt về bất động sản, nếu được vào tay một nhà phát triển xứng tầm. Tất nhiên, TCM không bỏ mấy chục tỷ đồng để “mua” một Cty mà ngoài mảng gỗ đang sinh lời, các hạng mục đều đình trệ. Bản thân TCM khi có E-land, cũng đã có hướng đầu tư BĐS trung và dài hạn. Việc thâu tóm để “hợp nhất” tiện cho các biểu quyết có thể sẽ là một con đường mở hướng cho TCM phát triển địa ốc, hoặc là mở đường cho E-land.

Cũng có nhà đầu tư trên thị trường đưa quan điểm rằng việc TCM chào mua SAV, là một cách để củng cố quyền chi phối tại SAV khi ngoài họ, còn có các cổ đông như Cty chứng khoán Bản Việt nắm gần 19% và 2 quỹ, mỗi quỹ sở hữu gần 5%. Nếu E-land qua TCM không thực hiện nâng tỷ lệ sở hữu, chỉ cần 3 cổ đông dưới 5% cùng Chứng khoán Bản Việt sang tay, là “kịch bản” cân bằng thế lực trong “thâu tóm chồng thâu tóm” như tại Bibica trước đây có thể diễn ra với SAV và E-land sẽ không còn chi phối các quyền quyết.

Một chuyên gia đánh giá, rất hiếm có “kịch bản” giả thiết nói trên xảy ra. Ngược lại, ông lưu ý, thương vụ chào mua công khai được thực hiện bởi Chứng khoán Bản Việt. Cty tham gia tạo lập thị trường này đang có xu hướng đầu tư khác với SSI. Và thông thường việc Cty này nắm quyền sở hữu ở 1 doanh nghiệp nào đó mà có diễn ra M&A do họ tư vấn, thì khả năng thỏa thuận giao dịch bán đứt luôn tỷ lệ sở hữu để “dồn quyền” cho đơn vị mua thâu tóm thường diễn ra cao hơn (như trường hợp VinaCafe Biên Hòa).

Theo đó, ông này nói, bài toán sở hữu SAV để phát triển các lợi thế, đặc biệt về địa ốc có thể là trọng tâm chiến lược trong thương vụ này của TCM. Chưa biết TCM bao giờ mới hạch toán được lợi nhuận từ khoản trích vốn chủ sở hữu để thâu tóm SAV nhưng E-land và SAV chắc chắn sẽ được hưởng lợi khi các dự án sẽ được khởi động trở lại. Lúc đó vai trò của TCM có hay không cũng không thực sự có nhiều ý nghĩa.

Rủi ro với cổ phiếu dệt may Theo thống kê của Tổng cục Hải Quan, 8 tháng 2018, dệt may được xếp thứ 2 về giá trị xuất khẩu đạt 19,4 tỷ USD, tăng 14,9% và đứng thứ 3 về giá trị nhập khẩu đạt 8,5 tỷ USD, tăng 16,1%. Triển vọng của ngành Dệt may trong cuộc chiến thương mại Mỹ-Trung được cho là tiếp tục sáng sủa khi khả năng dịch chuyển đơn hàng sẽ tiếp tục tăng lên, đặc biệt từ phía các nhà đặt hàng Mỹ và châu Âu. Tuy nhiên trên thực tế, ngành Dệt may đã có sự chuyển dịch nguồn cung từ năm 2017, khi Chính phủ Trung Quốc có chính sách không khuyến khích các ngành thâm dụng lao động và giá nhân công lao động của Trung Quốc tăng lên. Trước đó, sự đón đầu TPP (nay là CPTTP) đã dẫn đến làn sóng dịch chuyển đầu tư vào lĩnh vực dệt may Việt Nam để hưởng lợi thế xuất khẩu. Theo đó, cổ phiếu dệt may, với sự dẫn đầu của TCM, đã có những đợt tăng trưởng mạnh mẽ từ 2015, sau đó “xìu” với thông tin TTP bị tạm dừng, rồi lại lên ở 2017. Với mức tăng hiện tại, giá cổ phiếu dệt may theo đánh giá chung hiện đã không còn rẻ. Tuy rủi ro này chưa có dấu hiệu xảy ra và các doanh nghiệp vẫn đang nỗ lực đầu tư để cạnh tranh với làn sóng dịch chuyển đầu tư của khối FDI tại Việt Nam hoặc xuất khẩu trung gian từ Trung Quốc , song đây cũng là yếu tố chỉ báo mức độ của giới đầu tư đối với cổ phiếu dệt may từ nay đến cuối năm. |