Ngân hàng - Chứng khoán

ACB chưa thể bứt phá

Tăng vốn theo chuẩn Basell II, thanh lý TSĐB liên quan đến nhóm G6, giảm tỷ lệ chi phí trên tổng thu nhập hoạt động (CIR)… sẽ là thách thức đối với Ngân hàng TMCP Á châu (HoSE: ACB) trong năm 2019.

Hiện ACB chưa công bố kết quả kinh doanh năm 2018, nhưng theo báo cáo tài chính 9 tháng đầu năm 2018, lợi nhuận trước thuế đạt 4.776 tỷ đồng, tăng gần 2,4% so với cùng kỳ và hoàn thành được 84% kế hoạch cả năm.

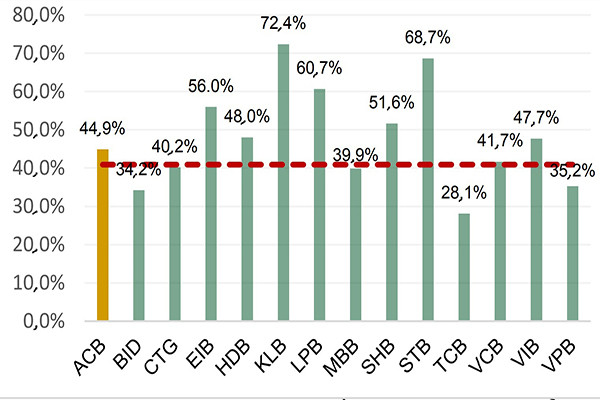

Tỷ lệ chi phí trên thu nhập thuần (CIR) của một số ngân hàng 9 tháng đầu 2018. Nguồn PHS

Tập trung vào bán lẻ

Trong 9 tháng đầu 2018, cho vay khách hàng tăng trưởng hơn 11%, đạt 221.000 tỷ đồng, tiếp tục tập trung nhiều vào phân khúc bán lẻ. Trong khi đó, huy động tăng 10%, đạt 272.000 tỷ đồng. Trong đó, tỷ trọng tiền gửi từ khách hàng chiếm 98,5% trên tổng huy động, còn lại là từ giấy tờ có giá. Tỷ lệ tiền gửi không kỳ hạn (CASA) tiếp tục ổn định ở mức 16%, cao hơn ngưỡng trung bình ngành ngân hàng, cho thấy hiệu quả từ chia nhỏ từng phân khúc khách hàng để áp dụng chiến lược kinh doanh phù hợp.

ACB có thể hoàn thành kế hoạch kinh doanh 2018 dựa trên một số nền tảng cơ bản: Thứ nhất, với hạn mức tín dụng 15%, cộng thêm 2% được nới thêm, là động lực tăng trưởng ACB trong năm 2018. Thứ hai, các khoản thu nhập bất thường khoảng 500- 600 tỷ đồng nợ từ nhóm 6 Cty liên quan đến bầu Kiên (G6) trong cuối năm 2018 và hoàn nhập dự phòng rủi ro từ nợ đã thu hồi tại VAMC...

Theo dự báo của VCBS, trong năm 2018 ACB có thể đạt 6.433 tỷ đồng lợi nhuận trước thuế, tăng khoảng 3 lần so với năm 2017.

Động lực tăng trưởng năm 2019

Động lực tăng trưởng của ACB trong năm 2019 được dựa trên một số nền tảng: Thứ nhất, hoạt động tín dụng bán lẻ còn nhiều dư địa khi tỷ lệ dư nợ trên vốn huy động (LDR) trong tầm kiểm soát, và hệ số an toàn vốn (CAR) luôn ở mức trên 11%.

Thứ hai, thu từ hoạt động ngoài lãi còn nhiều động lực tăng trưởng, bao gồm thu nhập từ dịch vụ thanh toán được hưởng lợi từ tỷ lệ CASA ở mức khá cao, thu nhập từ bancassurance, thu hồi nợ tồn đọng từ nhóm G6.

4.776 tỷ đồng là lợi nhuận trước thuế của ACB trong 9 tháng đầu 2018, hoàn thành được khoảng 84% kế hoạch cả năm.

Thứ ba, trích lập dự phòng rủi ro tín dụng thấp do đã xử lý gần như hoàn toàn nợ xấu từ nhóm G6 và hết nợ ở VAMC.

Thứ tư, chất lượng tài sản được duy trì ở mức khá tốt, tỷ lệ nợ xấu nội bảng duy trì ở mức thấp, trong khi tỷ lệ quỹ dự phòng bao nợ xấu (LLR) đang ở mức cao, khoảng 120%. Do đó, rủi ro về suy giảm chất lượng tài sản của ACB trong tương lai ở mức khá thấp.

Với những động lực trên, lợi nhuận của ACB trong năm 2019 có thể sẽ tiếp tục tăng cao hơn so với năm 2018.

Vấn đề nổi cộm

Tỷ lệ CIR của ACB giảm dần trong những năm qua, từ mức 65% năm 2013 xuống 44,9% trong 9 tháng đầu năm 2018. Tổng chi phí hoạt động 9 tháng đầu năm 2018 đạt 4.432 tỷ đồng, giảm hơn 1,29% so với cùng kỳ năm 2017. Sở dĩ chi phí hoạt động giảm so với cùng kỳ là do ACB ghi nhận hoàn nhập dự phòng các khoản phải thu 176 tỷ đồng, trong khi phải trích lập 668 tỷ đồng cùng kỳ. Tuy nhiên, nếu loại trừ các khoản dự phòng này, chi phí hoạt động của ACB vẫn ở mức khoảng 46- 47% trong một số năm trở lại đây. Mặc dù đã giảm, nhưng hệ số CIR của ACB hiện vẫn đang cao hơn so với mức bình quân của ngành ngân hàng. Điều này đã và đang tác động tiêu cực đến lợi nhuận và năng lực cạnh tranh của ACB.

Ngoài ra, trong năm 2019 ACB dự kiến tiếp tục tăng vốn điều lệ thêm khoảng 30% để đáp ứng chuẩn Basel II, bán cổ phiếu quỹ. Ngoài ra, ACB cũng phải tiếp tục thanh lý tài sản đảm bảo liên quan đến nhóm G6, mà các tài sản này đa phần là cổ phiếu. Tuy nhiên, thị trường chứng khoán đang điều chỉnh mạnh, có thể là thách thức đối với ACB.

Ông Nguyễn Võ Hoàng Quân, chuyên gia tư vấn đầu tư của FPTS cho rằng, cổ phiếu ACB vẫn đang giảm trong trung hạn. Từ tháng 11/2018 đến nay, cổ phiếu này đi ngang trong biên độ 26.600- 30.700đ/cp. Tuy nhiên với thanh khoản thấp như hiện nay, thì cổ phiếu này chưa thể bứt phá qua 30.700đ/cp trong thời gian trước mắt. Trong khi đó, mức hỗ trợ quan trọng của cổ phiếu ACB đang ở mức 26.600đ/cp.

Theo phân tích kỹ thuật, cổ phiếu ACB đang điều chỉnh, củng cố trong ngắn hạn. Các chỉ số MACD, ADX, Stochastic... chưa phát đi tín hiệu phục hồi mạnh mẽ của cổ phiếu này. Tuy nhiên, nếu vượt qua được mức 33.000đ/cp (MA200), thì cổ phiếu ACB có thể tăng lên 38.000- 40.000đ/cp.

Triển vọng ngành ngân hàng 2019 Theo BVSC, tăng trưởng tín dụng trong 3-5 năm tới sẽ duy trì ở mức khoảng 14%/năm, thấp hơn so với giai đoạn 2015-2017 (trung bình 18,1%) xuất phát từ cả cung và cầu tín dụng. Về phía cầu tín dụng, tăng trưởng kinh tế dự báo chậm lại khi mục tiêu GDP 2019 chỉ đạt 6,6- 6,8%, so với mức 7,08% năm 2018, khiến nhu cầu vay vốn mở rộng sản xuất kinh doanh từ phía doanh nghiệp có thể giảm tốc. Lãi suất dự báo tăng trong 2019 sẽ ảnh hưởng đến nhu cầu vay vốn của doanh nghiệp. Trong khi đó, nguồn cung tín dụng cho bất động sản (BĐS) đang bị siết lại khi hệ số rủi ro đối với các khoản cho vay kinh doanh BĐS tăng lên 250% vào đầu 2019, đồng thời giảm tỷ lệ vốn ngắn hạn cho vay trung dài hạn giảm xuống mức 40% vào đầu 2019. Do việc áp dụng chuẩn Basel II, nhu cầu vốn ước tính để đáp ứng được mức tăng trưởng tín dụng 14%/năm ở các ngân hàng niêm yết là khoảng 237.000 tỷ VND trong 2018-2019. Nhu cầu vốn lớn nhất tập trung ở CTG, LPB và STB với mức tăng vốn bình quân mỗi năm lần lượt là 22%, 16% và 13%/năm. Đa số các khoản nợ của các ngân hàng bán cho VAMC trước đây sẽ đáo hạn trong giai đoạn 2019- 2020. Phần lớn số nợ này tập trung ở những ngân hàng đang tái cơ cấu. Trong khi các ngân hàng lớn, như VCB, ACB, MBB, TCB, CTG đã trích lập hết và tất toán trái phiếu VAMC. Bởi vậy, trong 2019, lợi nhuận của các ngân hàng vẫn có thể tiếp tục tăng do chi phí dự phòng giảm. |