Ngân hàng - Chứng khoán

Áp lực tăng vốn đẩy lãi suất

Áp lực tăng vốn sẽ khiến các ngân hàng phải thận trọng trong tăng trưởng tín dụng, có nguy cơ gây sức ép đối với lãi suất.

Chỉ còn khoảng 10 tháng nữa là đến thời điểm các ngân hàng phải áp dụng chuẩn Basel II. Tuy nhiên đến nay mới chỉ có Vietcombank, OCB và VIB được công nhận đã đáp ứng chuẩn này.

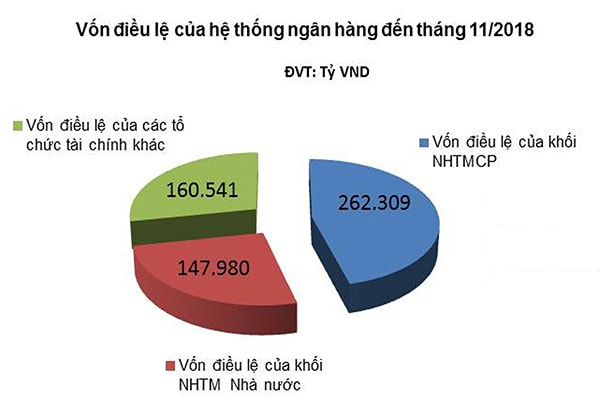

Tính đến hết tháng 11/2018, vốn điều lệ của toàn hệ thống tăng 11,4% lên 570.830 tỷ đồng. Nguồn: NHNN

Tăng vốn là yêu cầu bức thiết

TS. Nguyễn Trí Hiếu – Chuyên gia tài chính cho biết, mặc dù Thông tư 41/2016/TT-NHNN chỉ yêu cầu các ngân hàng phải có tỷ lệ an toàn vốn (CAR) là 8%, thấp hơn so với mức 9% như hiện nay. Nhưng cách tính những tài sản có rủi ro khác với cách tính cũ, bao gồm cả rủi ro tín dụng, thị trường, hoạt động. Chính vì vậy, những ngân hàng đang có CAR ở mức 9%, thậm chí trên 9%, nhưng khi áp dụng Thông tư 41 cũng có thể không đáp ứng được yêu cầu hệ số CAR 8% vào năm 2020.

Trong khi đó, theo NHNN Việt Nam, tính đến cuối tháng 11/2018, CAR của toàn hệ thống chỉ là 12,02%. Trong đó, CAR của khối các NHTM Nhà nước chỉ là 9,33%, gần sát ngưỡng tối thiểu theo quy định. Do đó, nếu tính theo chuẩn Basel II, chắc chắn sẽ có một số NHTM Nhà nước không đáp ứng được.

Cũng theo ông Hiếu, muốn đáp ứng chuẩn Basel II buộc các nhà băng hoặc là tăng vốn, hoặc phải thu hẹp quy bảng tài sản. Thế nhưng chẳng có ngân hàng nào lại muốn thu hẹp lại vì điều này ảnh hưởng tới lợi nhuận, tiền lương, thưởng cho cán bộ…

Đơn cử như VietinBank, chỉ vì không tăng được vốn nên nhà băng này đã phải thu hẹp bớt quy mô tài sản trong quý 4/2018 để CAR không rơi xuống dưới ngưỡng an toàn. Tại Hội nghị triển khai nhiệm vụ năm 2019 của ngành Ngân hàng, ông Lê Đức Thọ- Chủ tịch HĐQT Vietinbank khẩn thiết đề nghị NHNN trình Chính phủ cho phép nhà băng này được giữ lại cổ tức để tăng vốn.

Ngay cả Vietcombank, dù đã đáp ứng chuẩn Basel II và vừa bán thành công 3% vốn cho 2 đối tác nước ngoài để tăng vốn điều lệ lên 37.088 tỷ đồng, song ông Nghiêm Xuân Thành – Chủ tịch HĐQT ngân hàng này vẫn tiếp tục đề nghị Chính phủ cho phép chia cổ tức bằng cổ phiếu để tăng thêm vốn. Các ông lớn đã vậy, nói chi đến đến những ngân hàng nhỏ, nhất là khi CAR của khối ngân hàng cổ phần hiện cũng chỉ ở mức 11,13%.

Muốn là một chuyện…

Không phải bây giờ câu chuyện tăng vốn mới được đặt ra mà đã là tâm điểm trong mùa ĐHCĐ năm ngoái. Ngay cả Vietcombank, mãi tới cuối năm 2018 mới bán được 3% vốn cho 2 đối tác nước ngoài. Hay như BIDV cũng phải tới cuối năm 2018 mới đạt được thỏa thuận phát hành 603 triệu cổ phiếu cho đối tác ngoại là KEB Hana Bank của Hàn Quốc trong năm 2019.

Nói như vậy để thấy câu chuyện tăng vốn không phải muốn là được. Một chuyên gia ngân hàng cho biết, trong bối cảnh thị trường chứng khoán năm 2019 được dự báo sẽ tiếp tục trồi sụt và tiềm ẩn nhiều bất ổn, thì việc phát hành cổ phiếu cho cổ đông mới là chuyện không hề dễ dàng. Việc tìm kiếm đối tác ngoại cũng chẳng khác nào “mò kim đáy bể” khi mà họ cũng có nhiều lựa chọn để hiện diện tại thị trường Việt Nam. Các nhà đầu tư chiến lược nội lại càng khó khăn hơn khi mà những tập đoàn Nhà nước lớn, có tiềm lực về tài chính, lại đang phải thoái vốn khỏi lĩnh vực ngân hàng…

Vì lẽ đó, giải pháp khả thi nhất đối với các nhà băng có lẽ là chia cổ tức bằng cổ phiếu. Giải pháp này cũng có cái thuận là kết quả kinh doanh năm vừa qua của các nhà băng đều rất khả quan. Thế nhưng, điều này cũng chưa chắc đã nhận được sự đồng thuận của các cổ đông. Đơn cử như VietinBank, liên tục mấy năm gần đây, ngân hàng này đều trình ĐHCĐ giữ lại lợi nhuận để tăng vốn, nhưng cho đến nay, họ vẫn chưa nhận được cái gật đầu của cổ đông Nhà nước.

Với các ngân hàng nhỏ, khó khăn lại có thể đến từ các cổ đông nhỏ lẻ. Bởi các cổ đông nhỏ lẻ thường không có những ràng buộc đến sự phát triển của ngân hàng như các cổ đông lớn nên họ thường quan tâm tới việc chia cổ tức bằng tiền mặt.

Điều đó có nghĩa sẽ có nhà băng không tăng được vốn. Để đáp ứng chuẩn Basel II, các nhà băng này chắc chắn sẽ phải thu hẹp hoặc giữ nguyên quy mô tài sản. Ngay cả những ngân hàng tăng được vốn cũng không dám đẩy mạnh tăng trưởng tín dụng khi CAR đang ở mức khá thấp. “Hạn mức tăng trưởng tín dụng 2019 là 14% tưởng chừng là thấp, nhưng chưa chắc đã đạt được”, một chuyên gia bình luận và cho biết, trong bối cảnh tín dụng tăng thấp, các ngân hàng sẽ chọn lọc khách hàng kỹ hơn cũng như tìm cách nới rộng tỷ lệ thu nhập lãi thuần (NIM) để đảm bảo lợi nhuận.

Cũng có chung cái nhìn như vậy, TS. Lê Xuân Nghĩa – Thành viên Hội đồng tư vấn chính sách tài chính tiền tệ quốc gia cho rằng, tín dụng tăng thấp cũng là một áp lực, bởi cung tiền ra thị trường tăng thấp sẽ tạo áp lực lên lãi suất. Nhưng mức tăng sẽ không quá cao bởi mục tiêu của NHNN vẫn là giữ ổn định lãi suất cho vay.