Ngân hàng - Chứng khoán

“Hết cửa” giảm lãi suất cho vay

Theo TS. Nguyễn Trí Hiếu, dù hiện chưa thấy dấu hiệu áp lực lên lãi suất cho vay, nhưng thông thường, lãi suất đầu vào tăng thì lãi suất cho vay khó có thể đứng im được.

Theo các chuyên gia ngân hàng, trong bối cảnh áp lực lạm phát gia tăng, lại thêm đề xuất giảm tỷ lệ vốn ngắn hạn cho vay trung và dài hạn xuống 30% của NHNN..., việc giữ ổn định mặt bằng lãi suất như hiện này đã là một thành công.

Hiện đang tồn tại một nghịch lý trên thị trường tiền tệ, đó là mặc dù tín dụng tăng trưởng khá èo uột và lãi suất trên thị trường liên ngân hàng đứng ở mức thấp, nhưng lãi suất huy động trên thị trường dân cư vẫn neo ở mức rất cao.

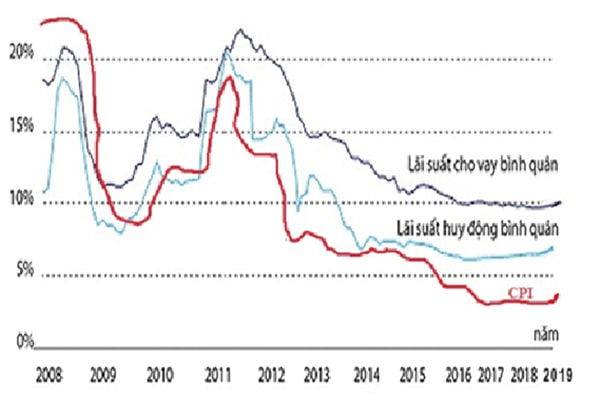

Lãi suất huy động, lãi suất cho vay, CPI giai đoạn 2008- 2019

Lãi suất lên mặt bằng mới

Trên thực tế, ngay từ giữa năm 2018, một số ngân hàng đã bắt đầu tăng lãi suất huy động để đáp ứng nhu cầu tăng nguồn vốn trung và dài hạn trước quy định mới của NHNN về tỷ lệ vốn ngắn hạn được cho vay trung và dài hạn giảm xuống 40% từ đầu năm 2019. Sau một thời gian “im hơi lặng tiếng”, áp lực huy động vốn đang xuất hiện ở một số nhà băng từ đầu tháng 4 vừa qua, do NHNN bắt đầu thực hiện xếp hạng các TCTD, khiến các ngân hàng phải huy động vốn nhằm đáp ứng hoàn thành/vượt các chỉ tiêu an toàn vốn của NHNN.

Theo đó, hiện lãi suất huy động các kỳ hạn dưới 6 tháng đã được nhiều nhà băng đẩy lên kịch trần 5,5%/năm. Trong khi lãi suất huy động kỳ hạn 6 tháng cao nhất là 7,5%/năm; 9 tháng là 7,8%/năm; 12 tháng là 8,0%/năm; 18 tháng là 8,5%/năm và trên 24 tháng là 8,6%/năm. Lãi suất huy động cao nhất trên thị trường hiện này đang là 9%/năm thuộc về Ngân hàng Việt Á.

Không chỉ tăng lãi suất huy động, các ngân hàng còn đẩy mạnh phát hành chứng chỉ tiền gửi với lãi suất cao để hút vốn trung và dài hạn, trong đó lãi suất cao nhất cũng đang thuộc về Ngân hàng Việt Á. Theo đó, khách hàng cá nhân mua chứng chỉ tiền gửi tối thiểu 10 triệu đồng, kỳ hạn 24 tháng của ngân hàng này sẽ được hưởng lãi suất 8,38%/năm, trong khi lĩnh lãi cuối kỳ lên tới 9,1%/năm.

Theo đánh giá của nhiều tổ chức, mặt bằng lãi suất hiện tăng trung bình 0,53% so với cùng kỳ 2018. Đáng quan ngại hơn, theo đánh giá của SSI Retail Research, mặt bằng lãi suất huy động sẽ tiếp tục duy trì ở mức cao như hiện nay. Điểm tích cực duy nhất, dù lãi suất huy động duy trì ở mặt bằng mới cao hơn, nhưng lãi suất cho vay vẫn ổn định ở mức 6 - 9%/năm với kỳ hạn ngắn và 9 - 11%/năm với trung và dài hạn, đặc biệt các NHTM Nhà nước còn giảm 0,5% với một số lĩnh vực ưu tiên.

Tuy nhiên theo TS. Nguyễn Trí Hiếu – Chuyên gia tài chính, dù hiện chưa thấy dấu hiệu áp lực lên lãi suất cho vay, nhưng thông thường, lãi suất đầu vào tăng thì lãi suất cho vay khó có thể đứng im được.

Doanh nghiệp cần đa dạng kênh vốn

Nhiều chuyên gia cho rằng, giữ được mặt bằng lãi suất ổn định như hiện nay đã là một thành công trong bối cảnh áp lực lạm phát đang gia tăng do giá xăng tăng liên tục, giá điện tăng 8,36%..., áp lực tăng vốn đáp ứng chuẩn Basel II, lại thêm đề xuất giảm tỷ lệ vốn ngắn hạn cho vay trung và dài hạn xuống 30% của NHNN.

Cty chứng khoán VCBS cho rằng lộ trình giảm thêm tỷ lệ vốn ngắn hạn cho vay trung và dài hạn sẽ làm gia tăng đáng kể áp lực về nguồn vốn đối với các ngân hàng, dẫn tới việc tăng mặt bằng lãi suất huy động và tăng chi phí vốn đối với thị trường liên ngân hàng... Với lập luận đó, tổ chức này đã nâng dự báo mức tăng của mặt bằng lãi suất huy động cho cả năm 2019 lên 80 điểm so với dự báo tăng 50 điểm vào cuối năm như trong các báo cáo trước đây.

Trong khi đó, TS. Nguyễn Đức Thành - Viện trưởng Viện Nghiên cứu Kinh tế và Chính sách (VEPR) cho rằng, việc giá điện tăng, giá xăng tăng sẽ “lan tỏa” sang giá tiêu dùng. Khi đó, người dân bắt đầu lo ngại, lạm phát kỳ vọng sẽ xuất hiện, buộc NHNN phải thắt chặt tiền tệ để xử lý vấn đề lạm phát. Điều đó có nghĩa, tín dụng sẽ bị siết chặt hơn và mặt bằng lãi suất sẽ tăng cao hơn.

Rõ ràng việc lãi suất đang chịu áp lực tăng là một thông tin không mấy tích cực với các doanh nghiệp. Tuy nhiên, diễn biến này cũng đã được dự báo từ khá sớm, ngay cả thời điểm chưa có đề xuất giảm vốn ngắn hạn cho vay trung và dài hạn của NHNN.

Còn nhớ ngay từ cuối năm 2018, TS. Cấn Văn Lực – Chuyên gia Kinh tế trưởng BIDV đã dự báo, một trong những rủi ro mà Việt Nam phải đối mặt trong năm 2019 là lãi suất tăng. “Khi vốn ngắn hạn cho vay trung và dài hạn bị thu hẹp sẽ khiến doanh nghiệp sẽ gặp khó trong huy động vốn. Trong bối cảnh đó, doanh nghiệp cần chủ động tìm nguồn vốn tư nhân, vốn từ doanh nghiệp nước ngoài, vốn từ thị trường chứng khoán…”, TS. Cấn Văn Lực nhấn mạnh.