Doanh nghiệp

Đường Quảng Ngãi (QNS): Nhiều bài toán “đau đầu”

Công ty cổ phần Đường Quảng Ngãi là cái tên khá nổi bật trong ngành đường, nhưng hiện công ty này đang phải đối mặt với 3 bài toán "đau đầu" từ cả 3 mảng hoạt động chính của mình.

Thành công của Công ty là xây dựng được chuỗi giá trị khá hoàn thiện, tận dụng được lợi thế quy mô và xây dựng được những thương hiệu trong ngành hàng tiêu dùng nhanh khá nổi bật như nước giải khát, bánh kẹo, sữa…

Chuỗi giá trị này bắt đầu được xây dựng từ năm 2005 khi Công ty chuyển hướng mạnh mẽ sang lĩnh vực sản xuất sữa đậu nành do mảng đường đang nằm trên bờ vực “nguy hiểm”.

Mảng nổi bật nhất, đóng góp trên 70% lợi nhuận của Công ty là sữa đậu nành, với hai thương hiệu là Vinasoy và Fami. Đường Quảng Ngãi hiện nằm trong Top 5 doanh nghiệp sản xuất sữa đậu nành lớn nhất thế giới, với công suất 3 nhà máy đạt 390 triệu lít/năm.

Hiện Công ty đang nắm giữ trên 80% thị phần của toàn ngành sữa đậu nành có thương hiệu, sản phẩm đã phủ sóng tại các kênh phân phối truyền thống hầu như khắp Việt Nam, nhưng câu chuyện chưa dừng lại ở đây.

Mảng chủ lực đang chững lại

Giai đoạn Đường Quảng Ngãi bắt đầu chuyển đổi sang mảng sữa đậu nành, ngành hàng này được xếp vào thị trường ngách và Đường Quảng Ngãi chỉ phải cạnh tranh trực tiếp với các hàng quán ven đường, chợ truyền thống… và sản phẩm được đón nhận rất tích cực.

Tuy nhiên, khi thói quen tiêu dùng của người dân dần thay đổi, người ta nhận ra nguồn lợi lớn từ bán sữa đậu nành thì một số doanh nghiệp như Vinamilk, Tân Hiệp Phát, Tribeco… lần lượt nhảy vào thị trường này. Hiện các doanh nghiệp này đang chia nhau khoảng 20% thị phần còn lại.

Thị trường sữa đậu nành hiện vẫn là mảnh đất tiềm năng với các doanh nghiệp sản xuất thức uống, trong đó có Đường Quảng Ngãi, bởi có tới 60 - 70% lượng sữa đậu nành tiêu thụ trên thị trường vẫn là sữa không có thương hiệu.

Tuy nhiên, doanh nghiệp đang phải đối mặt với bài toán tăng trưởng, bởi không chỉ chịu sức ép cạnh tranh với các sản phẩm cùng loại, sữa đậu nành Fami, Vinasoy phải cạnh tranh với vô vàn sản phẩm thay thế khác trên kệ của các siêu thị, cửa hàng tiện lợi. Đây là bài toán thứ nhất Đường Quảng Ngãi phải giải khi mảng kinh doanh chủ lực đã chững lại về doanh số kể từ năm 2015.

Ngành hàng tiêu dùng nhanh nói chung đang tăng trưởng chậm lại, gần như đi ngang về mặt sản lượng tiêu thụ trong 3 năm qua, ở cả hai khu vực thành thị và nông thôn.

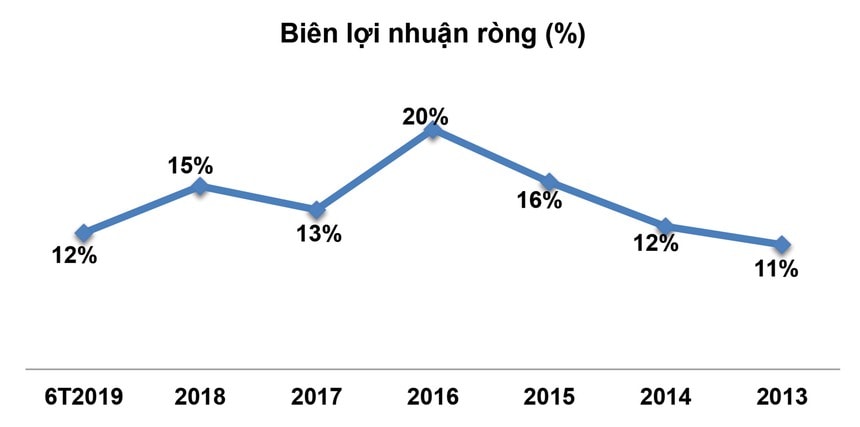

Đây cũng là điều tất yếu phải trải qua trong quá trình hội nhập với thị trường thế giới. Mức biên lợi nhuận đáng mơ ước lên tới 60 - 70% trong giai đoạn năm 2013 có lẽ sẽ khó quay trở lại với Đường Quảng Ngãi.

Thay vào đó, đây là giai đoạn tối ưu và hoàn thiện chuỗi giá trị nhằm tiết giảm chi phí, gia tăng giá trị cho sản phẩm, đi từ khâu lai tạo, lưu trữ những giống tốt cho tới những chiến dịch quảng cáo mang lại hiệu quả cao. Tất cả những điều này đòi hỏi doanh nghiệp phải chi tiêu nhiều cho các nguồn lực, đẩy chi phí để bán được một sản phẩm lên cao hơn.

Có thể thấy, Đường Quảng Ngãi đang tiết giảm chi phí sản xuất khá tốt, lợi nhuận gộp mảng sữa cải thiện từ 39% (năm 2016) lên 45% (2018), mặc dù doanh số không tăng.

Tuy nhiên, về mặt chi phí cho quảng cáo hầu như cũng không đổi qua các năm, chiếm quanh 2% doanh thu thuần, thấp hơn so với ông lớn đầu ngành sữa khác là Vinamilk (mức bình quân quanh 3,7% giai đoạn 2013 - 2018).

Đóng góp về mặt thương hiệu đối với thành công của mỗi doanh nghiệp là rất lớn, nên việc đẩy mạnh chiến lược quảng cáo có lẽ cũng là điều nên làm đối với Đường Quảng Ngãi trong giai đoạn này.

Mảng đường cạnh tranh trên “đại dương đỏ”

Giai đoạn trước, Đường Quảng Ngãi không đẩy mạnh mảng bán lẻ đường, sản phẩm chủ yếu phục vụ cho sản xuất nội bộ. Chính vì vậy, Công ty giảm thiểu được việc cạnh tranh trực tiếp với các công ty mía đường lớn khác như SBT, Đường Lam Sơn và đường thô giá rẻ nhập khẩu theo đường tiểu ngạch vào Việt Nam, đường lậu từ Trung Quốc.

Tuy nhiên, với việc nâng công suất Nhà máy đường An Khê lên 18.000 tấn mía/ngày từ đầu năm 2018, Đường Quảng Ngãi đóng góp 14,3% (tương đương 211.000 tấn) sản lượng đường sản xuất trong nước và Công ty đang hướng tới việc phát triển kênh bán lẻ đường có thương hiệu. Và bài toán “đau đầu” thứ hai mà Công ty phải giải là xây dựng thương hiệu và quản lý chuỗi cung ứng đường trong một “đại dương đỏ”, với sự cạnh tranh khốc liệt.

Có thể bạn quan tâm

Đằng sau việc đặt kế hoạch "siêu thấp" của Đường Quảng Ngãi

15:20, 22/08/2019

Vì sao Đường Quảng Ngãi đặt kế hoạch "kém ngọt"?

08:00, 03/04/2018

"Con át chủ bài" của Đường Quảng Ngãi và "bài toán" lớn cần lời giải

13:00, 28/08/2017

Tới đây, khi Hiệp định ATIGA có hiệu lực (đầu năm 2020), các rào cản thuế quan bị dỡ bỏ, cạnh tranh trên ngành đường sẽ diễn ra không chỉ đối với phân khúc sản phẩm đường thô, mà trên “toàn mặt trận” đường trắng RS và đường tinh luyện RE. Hiện giá vốn sản xuất đường của các doanh nghiệp Việt Nam vẫn cao hơn giá bán đường Thái Lan, giá xuất khẩu của quốc gia này xếp vào hàng thấp nhất thế giới.

Trong khi đó, cũng như các doanh nghiệp trong ngành, Đường Quảng Ngãi sẽ phải đối mặt với khó khăn chung là sức mạnh đàm phán đầu ra từ công ty đa quốc gia cho tới các hộ tiểu thương buôn bán nhỏ lẻ không cao, vì họ có nhiều sự lựa chọn. Ở đầu vào thì sự gắn kết giữa các hộ nông dân trồng mía còn thấp, chất lượng mía không đồng đều.

Đầu tư điện sinh khối lớn, hiệu quả thấp

Trong định hướng phát triển bền vững theo chuỗi giá trị đường - điện - ethanol, Đường Quảng Ngãi đã đầu tư dự án Nhà máy điện sinh khối An Khê, sử dụng nhiên liệu là phụ phẩm như bã mía, nguyên vật liệu dư thừa trong quá trình sản xuất. Nhà máy điện đã chính thức đi vào vận hành thương mại trong năm 2018. Tổng sản lượng điện thương mại 2018 là hơn 146,6 triệu KWh, trong đó 75% được phát lên lưới điện quốc gia và 25% sử dụng cho nội bộ.

Nhu cầu về điện của Việt Nam vẫn đang tăng nhanh và xét về mặt khía cạnh xã hội, dự án này rất có ý nghĩa, giảm tác động xấu tới môi trường và đồng thời gia tăng thêm giá trị kinh tế cho Công ty. Đây là xu thế tại các quốc gia có ngành đường phát triển như Brasil, Thái Lan, Indonesia.

Tại Việt Nam hiện có 38 nhà máy đường đang hoạt động, nhưng mới chỉ có 4 nhà máy phát điện lên lưới với tổng công suất 82,51 MW, tổng công suất toàn ngành điện sinh khối cũng chỉ khoảng 352 MW. Trong khi Thái Lan (3,3 GW), Indonesia (1,7 GW).

Giá bán điện sinh khối hiện khoảng 5,8 US cent/kWh, chưa bằng một nửa so với Thái Lan (13 US cent) và thấp hơn nhiều so với các năng lượng tái tạo khác của Việt Nam như điện mặt trời (9,35 US cent), điện gió (8,5 US cent), năng lượng từ rác thải (10,5 US cent).

Có thể thấy rõ lý do tại sao ngành điện sinh khối ở Việt Nam không phát triển. Lợi ích kinh tế từ việc sản xuất điện sinh khối, theo các chuyên gia trong ngành, còn thấp hơn là bán… bã mía với giá 500.000 đồng/tấn. Hiện Đường Quảng Ngãi đang kiến nghị lên Tập đoàn Điện lực Việt Nam (EVN) tăng mức giá điện không đồng phát lên 7,35 cent/kWh.

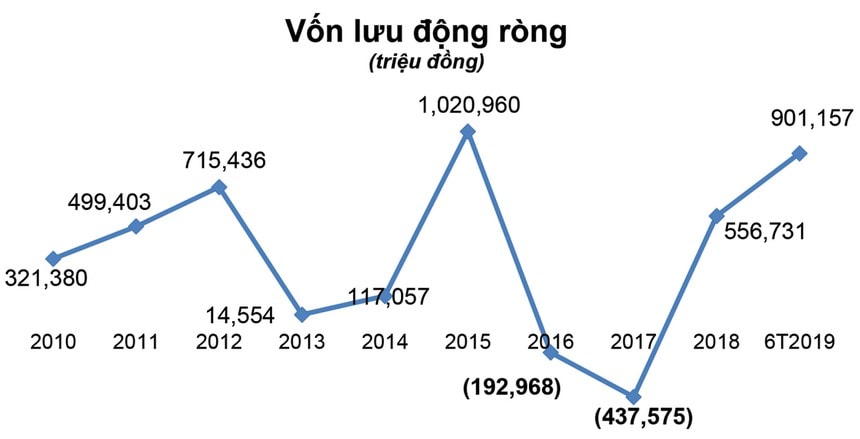

Vốn đầu tư cho Nhà máy điện sinh khối An Khê khoảng 2.000 tỷ đồng, suất đầu tư lên tới hơn 790.000 USD/ MW, thời gian hoàn vốn kéo dài và các ngân hàng vẫn đang còn khá cân nhắc đối với những dự án tương đối mới và cần nhiều kinh nghiệm đặc thù như thế này.

Đường Quảng Ngãi tham gia vào một dự án thâm dụng vốn rất lớn, do vậy, bài toán thứ ba mà Công ty phải giải quyết là hiệu quả của dự án có mang lại giá trị cho cổ đông hay không, khi dự án này hiện đang chiếm tới 25% tổng tài sản.

Trong một kịch bản thuận lợi thì lợi nhuận từ mảng này có thể chiếm 10% tổng lợi nhuận của toàn Công ty trong năm 2020.

Trong ba bài toán mà Đường Quảng Ngãi đang phải giải quyết thì với bài toán của mảng đường và sữa đậu nành, lời giải là tiếp tục quá trình giảm giá thành để chuẩn bị cho cuộc cạnh tranh sòng phẳng.

Dù đây là bài toán không đơn giản, nhưng Công ty vẫn nắm được thế chủ động. Còn đối với bài toán hiệu quả đầu tư mảng điện, vấn đề lại nằm ở việc tăng giá bán điện, mà người mua chỉ có một là EVN.