Chứng khoán

Sự phục hồi của “vàng đen” và cơ hội đầu tư cổ phiếu dầu khí

Việc thoái vốn của PVN sẽ được đẩy mạnh trong năm 2018, với một số tên tuổi đáng chú ý sẽ IPO sẽ là yếu tố thúc đẩy khả năng tăng giá cho nhóm dầu khí, đặc biệt là các doanh nghiệp trụ cột của PVN.

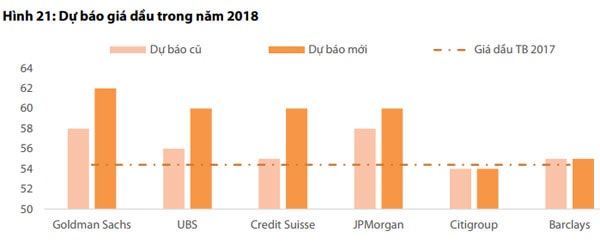

Báo cáo chiến lược năm 2018 của nhóm phân tích Công ty chứng khoán Bảo Việt – VDSC cho thấy, thỏa thuận cắt giảm sản lượng của khối OPEC và Nga đã thu hẹp, giá dầu bình quân năm 2017 xoay quanh mức 55 USD/thùng (+22% YoY). Trong kỳ họp giữa khối OPEC và Nga vào tháng 11/2017, hai bên đồng ý kéo dài thỏa thuận cắt giảm sản lượng đến cuối năm 2018. Các tổ chức tài chính quốc tế theo đó đã điều chỉnh tăng dự báo giá dầu bình quân năm 2018 lên trên 60 USD/thùng, tương ứng tăng hơn 10% so với cùng kỳ năm trước.

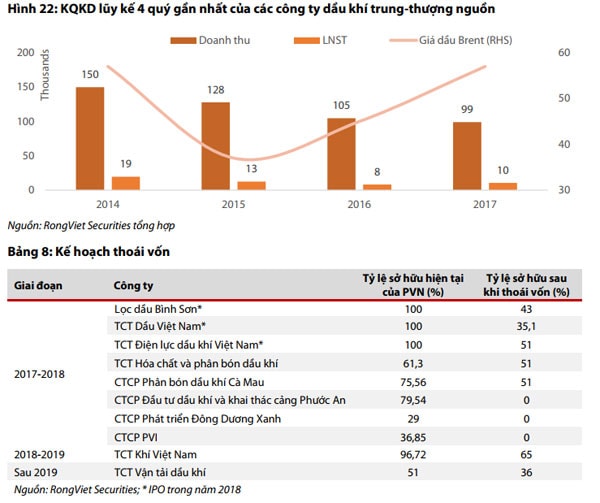

VDSC cho rằng, sự hồi phục của giá dầu sẽ tác động mạnh đến bức tranh hoạt động và lợi nhuận của các doanh nghiệp dầu khí Việt Nam. Trong đó, ở mức giá dầu bình quân 50-55 USD/thùng là điều kiện đủ để các dự án thăm dò và khai thác dầu khí được triển khai như Lô B hay Nam Côn Sơn giai đoạn 2. Do vậy, nhóm doanh nghiệp dầu khí thượng nguồn (xây lắp), như PVS sẽ hưởng lợi đầu tiên.

Tuy nhiên, giá dầu tăng mạnh trong những tuần đầu năm 2018 khiến giá cổ phiếu PVS đã tăng mạnh (~40%). Do vậy, “giải ngân vào nhóm cổ phiếu dầu khí thượng nguồn trong bối cảnh giá dầu có xu hướng tăng mạnh bất thường sẽ ít có khả năng mang lại tỷ suất lợi nhuận cao” – nhóm phân tích nhận định.

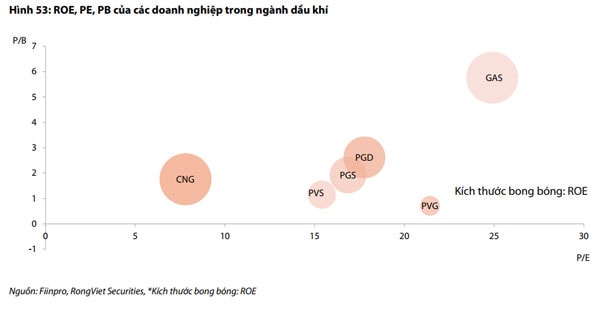

Ở khía cạnh lợi nhuận, hầu hết các doanh nghiệp dầu khí ghi nhận kết quả kinh doanh vượt trội trong nửa cuối năm 2017. Trong đó, tích cực nhất là đối với hoạt động kinh doanh chính của GAS. Loại trừ yếu tố đột biến trong năm 2016 (hồi tố cước phí vận chuyển đường ống Phú Mỹ) và 2017 (hồi tố cước phí vận chuyển và thu gom khí bể Cửu Long) thì lợi nhuận từ hoạt động kinh doanh chính năm 2017 vẫn tăng trưởng 60% so với cùng kỳ năm trước. Với dự báo giá dầu bình quân sẽ tăng hơn 10% so với cùng kỳ trong năm 2018, tỷ suất lợi nhuận của GAS sẽ tiếp tục được cải thiện.

Trong khi đó, VDSC có quan điểm thận trọng đối với lợi nhuận 2018 của PVD cho dù hoạt động cốt lõi của công ty được dự báo sẽ tốt hơn đáng kể nhờ sự cải thiện giá cho thuê giàn và hợp đồng các giàn khoan được đảm bảo. Do đó nhà đầu tư nên chờ đợi lợi nhuận cốt lõi cải thiện rõ rệt trước khi tham gia vào vị thế dài hạn đối với cổ phiếu PVD, đặc biệt trong bối cảnh giá cổ phiếu đã tăng 70% từ tháng 10/2017.

Việc thoái vốn của PVN sẽ được đẩy mạnh trong năm 2018, với một số tên tuổi đáng chú ý sẽ IPO là BSR, PV Oil, và PV Power, giảm tỷ lệ sở hữu Nhà nước ở GAS, DPM, hay DCM. Và đây sẽ là yếu tố thúc đẩy khả năng tăng giá cho nhóm dầu khí, đặc biệt là các doanh nghiệp trụ cột của PVN . Trong nhóm này, nhóm phân tích cho rằng GAS và PV Oil sẽ có tiềm năng giá cao nhất. Động lực tăng giá của GAS chính là sự cộng hưởng giữa triển vọng kinh doanh khả quan và lộ trình thoái vốn Nhà nước ở doanh nghiệp này.

Đối với PV Oil, mặc dù giá bán bình quân trong đợt IPO vừa qua của PV Oil là 20.196 đồng/cp cao hơn mức định giá phổ biến của các chuyên viên phân tích khi đưa ra mức 16.000 – 19.000 đồng/cp, tiềm năng tăng giá cổ phiếu PV Oil sẽ phụ thuộc vào triển vọng cải thiện tỷ suất lợi nhuận của doanh nghiệp sau khi có sự tham gia của các đối tác chiến lược.

Với thị phần bán lẻ xăng dầu hơn 20% (đứng thứ hai sau PLX), PV Oil vẫn còn dư địa rất lớn để mở rộng thị phần đồng thời phát triển dịch vụ non-oil tại các cây xăng hiện hữu.