Chứng khoán

Cổ phiếu dệt may nhìn từ VGT

Nhà đầu tư nước ngoài vừa mua 50 triệu cổ phiếu của Tập đoàn Dệt May Việt Nam (UPCoM: VGT). Đây là số lượng cổ phiếu ngành dệt may được nhà đầu tư ngoại mua vào nhiều nhất từ trước đến nay.

Ngày 26/3, một giao dịch thỏa thuận đột biến khiến mọi chú ý đổ dồn về cổ phiếu VGT khi Tập đoàn Itochu (Nhật Bản) gom mua 50 triệu cổ phiếu VGT. Giá trị giao dịch này tương ứng 16.200 đồng/cp.

Tham vọng của Itochu

Itochu đã chi khoảng 5 tỷ JPY (tương đương 46,9 triệu USD) để mua thêm 10% cổ phần của VGT nhằm nâng tỷ lệ sở hữu tại VGT lên gần 15%, trở thành cổ đông lớn thứ 2 sau Bộ Công thương. Trước đó, Itochu đã sở hữu gần 5% cổ phần VGT, sau khi doanh nghiệp này IPO vào năm 2014.

Là một tập đoàn thương mại đa ngành, trong đó có dệt may, Tập đoàn Itochu đã đầu tư vào Việt Nam từ nhiều năm trước để phát triển công nghiệp dệt may. Đầu năm 2017, Itochu đã từng thỏa thuận với VGT để phát triển chuỗi cung ứng ngành dệt may, từ xơ, sợi, vải đến may, phân phối bán lẻ.

13.217 là tổng số nợ phải trả của Tập đoàn Dệt may Việt Nam tính đến ngày 31/12/2017.

Trước đó từ năm 2015, Itochu đã hợp tác với Doximex, một thành viên của VGT trong hoạt động dệt- nhuộm hoàn tất và nguyên phụ liệu. Thương vụ này được kỳ vọng đẩy mạnh sản xuất hàng may mặc hiệu suất cao tại Việt Nam và xuất khẩu sản phẩm sang Nhật, châu Âu và Hoa Kỳ. Đồng thời, Itochu có thể sản xuất các sản phẩm như đồ thể thao thông qua hợp tác với các nhà sản xuất nguyên liệu.

Theo Nikkei, Itochu đã xuất khẩu từ Việt Nam một lượng hàng may mặc trị giá trên 60 tỷ JPY mỗi năm, trong đó có 50% do VGT sản xuất. Chưa dừng lại, đối tác ngoại này còn dự kiến tăng con số này lên 100 tỷ JPY vào năm 2021. Mục tiêu này được xây dựng trên nền tảng Việt Nam tham gia vào Hiệp định thương mại tự do với Liên minh châu Âu cũng như Hiệp định Đối tác xuyên Thái Bình Dương (CPTPP). Việt Nam đã được Itochu lựa chọn trở thành một trung tâm sản xuất, thay thế cho Trung Quốc, nơi chi phí nhân công đang tăng mạnh.

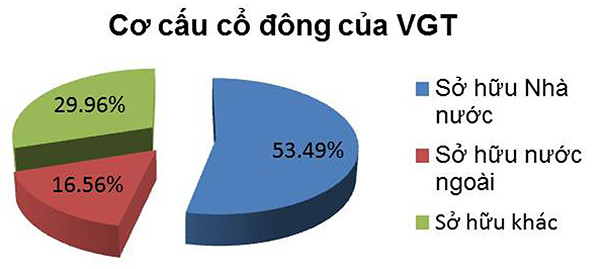

Cơ cấu cổ đông của VGT

Ngoài Itochu, Bộ Công thương đang nắm giữ 267,4 triệu cổ phiếu VGT, tương đương tỷ lệ sở hữu 53,49%. Bên cạnh đó, Tập đoàn Vingroup và CTCP Đầu tư Phát triển VNTEX đang là những cổ đông lớn thứ 2 nắm giữ tổng cộng 85 triệu cổ phiếu VGT, tương đương tỷ lệ sở hữu 17%. Trong đó, VNTEX nắm giữ 35 triệu cổ phiếu VGT và Vingroup nắm giữ 50 triệu cổ phiếu VGT, tương đương tỷ lệ lần lượt là 7% và 10%.

Trước đó năm 2017, VGT đã quyết định thông qua việc chuyển nhượng cổ phần trước thời hạn của 2 cổ đông chiến lược nói trên. Theo đó, thay vì bị hạn chế chuyển nhượng trong vòng 5 năm kể từ khi VGT cổ phần hoá năm 2014, các cổ đông chiến lược được phép bán cổ phần VGT trước thời hạn. Được biết, giá vốn đầu tư cổ phiếu VGT của 2 cổ đông chiến lược Vingroup và VNTEX bình quân khoảng 11.000 đồng/cổ phiếu.

Ngoài ra, 2 quỹ ngoại là VOF (của VinaCapital) và VEIL (của Dragon Capital) cũng đang nắm lần lượt là 14,3 triệu và 24,8 triệu cổ phiếu VGT.

Hiệu quả kinh doanh giảm sút

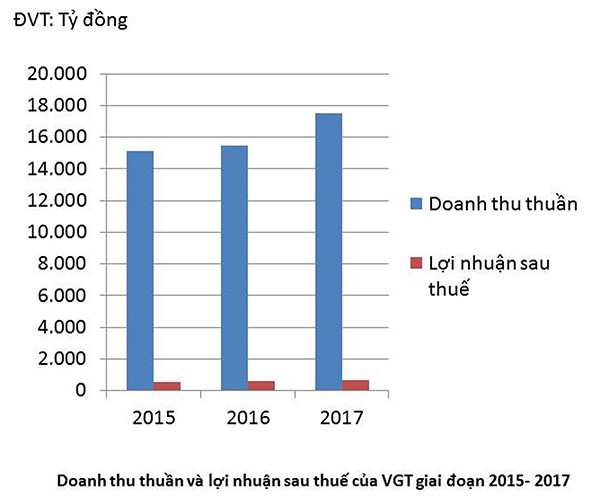

Theo báo cáo tài chính hợp nhất năm 2017, doanh thu thuần đạt gần 17.500 tỷ đồng, tăng 13,2% so với doanh thu đạt được năm 2016. Hệ số giá vốn hàng bán/ doanh thu thuần là 90,8%, tăng so với mức 88,9% năm 2016, cho thấy hiệu quả sản xuất, kinh doanh của VGT đã giảm sút. Theo đó, biên lợi nhuận của VGT năm 2017 đã giảm xuống mức 9,14% so với mức 11% năm 2016, đây là một mức tương đối thấp nếu xét về tiềm năng và lợi thế của VGT.

Đáng lưu ý, tổng chi phí bán hàng và quản lý doanh nghiệp của VGT lên tới hơn 1.446 tỷ đồng, chiếm 90,3% lợi nhuận gộp, cho thấy khoản mục chi phí này đang ở mức quá cao. Tuy nhiên nhờ lãi thu được từ các Cty liên kết và các khoản thu nhập khác, lợi nhuận sau thuế của VGT năm 2017 đã đạt gần 634 tỷ đồng, tăng gần 9,5% so với năm 2016.

Ngoài ra, tỷ lệ nợ phải trả/ vốn chủ sở hữu của VGT tính đến 31/12/2017 hơn 169%. Trong khi đó, năm 2017 VGT đã phải chi hơn 17.851 tỷ đồng để trả nợ gốc vay và 385 tỷ đồng để thanh toán phí lãi vay. Mặc dù lưu chuyển tiền tệ thuần từ hoạt động kinh doanh hàng năm của VGT luôn dương trên 300 tỷ đồng, nhưng số tiền trả nợ gốc và lãi quá lớn khiến áp lực trả nợ của VGT cũng không nhỏ.

Lực đẩy doanh nghiệp dệt may lên sàn Hiện VGT đang vận hành khoảng 200 nhà máy may với công suất hơn 300 triệu sản phẩm/năm, bên cạnh các nhà máy sợi và dệt nhuộm. Ngoài ra, VGT đang quản lý và sử dụng quỹ đất 490.000 m2, trong đó hơn 16% tập trung tại thủ đô Hà Nội, tương đương 81.875 m2; tại TP.HCM hơn 3.742 m2 và con số tại thành phố Đà Nẵng là 26.955 m2. Ngoài ra, hơn 378.428 m2 còn lại nằm rải rác tại các tỉnh, thành trên cả nước như Hưng Yên, Hải Phòng, Quảng Ngãi… Với những lợi thế sẵn có, VGT không chỉ có sức hút đối với nhà đầu tư ngoại mà còn là tâm điểm thu hút sự chú ý của các nhà đầu tư trong nước. Theo ông Lê Đăng Doanh- Chuyên gia kinh tế, sức hút của VGT đã tăng lên thời gian qua có lẽ đến từ Hiệp định CPTPP và các FTAs khác. Bên cạnh đó, Bộ Công thương sẽ thoái hết 53,49% vốn cổ phần đang nắm giữ tại VGT trong năm nay theo quyết định của Thủ tướng Chính phủ. Do đó, công tác tổ chức cán bộ, cơ chế quản lý của Tập đoàn đối với các đơn vị thành viên cũng sẽ có sự thay đổi tích cực và hiệu quả hơn. Theo Hiệp hội Dệt may Việt Nam, tính chung cả ngành dệt may, kim ngạch xuất khẩu đạt trên 31 tỷ USD, tăng 10,23% so với năm 2016. Ngành dệt may cũng đặt mục tiêu đạt 34 tỷ USD kim ngạch xuất khẩu năm 2018, tăng 10% so với năm 2017,…, trong đó sự đóng góp của VGT là không nhỏ. Đây chính là những cơ hội tốt cho VGT nói riêng và ngành dệt may nói chung… Theo ông Vũ Đức Giang- Chủ tịch Hiệp hội Dệt may Việt Nam, hiện giá cổ phiếu của ngành dệt may sau giao dịch thỏa thuận cổ phiếu VGT của Itochu đã có nhiều khởi sắc. Do các Cty sản xuất dệt may chưa lên sàn nhiều nên chúng ta chưa nhìn thấy lợi ích từ hoạt động sản xuất của ngành dệt may. “Việc VGT hút mạnh vốn ngoại sẽ sẽ là động lực thúc đẩy các doanh nghiệp ngành này lên sàn niêm yết trong thời gian tới”, ông Giang nhấn mạnh. |