Đâu là vùng giá hấp dẫn cuả HDG?

Với triển vọng sản xuất kinh doanh khá tích cực, giá cổ phiếu HDG của CTCP Tập đoàn Hà Đô (HoSE: HDG) được kỳ vọng có xu hướng tăng điểm trong trung và dài hạn.

Kết thúc phiên giao dịch ngày 12/7, giá cổ phiếu HDG tăng 0,29% chốt phiên ở mức 34.350đ/cp.

Biên lợi nhuận gộp cao

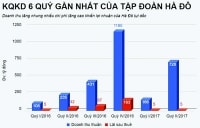

Theo báo cáo tài chính hợp nhất quý 1/2019 của HDG, doanh thu thuần đạt hơn 901 tỷ đồng, tăng gần 300% so với cùng kỳ năm 2018. Sở dĩ doanh thu tăng mạnh là do doanh thu mảng bất động sản (BĐS) và kinh doanh dịch vụ khách sạn tăng mạnh, trong khi doanh thu mảng năng lượng và xây dựng vẫn tăng trưởng ổn định.

Tỷ lệ giá vốn hàng bán/doanh thu thuần ở mức gần 53%, giảm mạnh so với mức gần 57% của cùng kỳ năm ngoái, cho thấy hiệu quả sản xuất kinh doanh của HDG đã cải thiện đáng kể. Theo đó, biên lợi nhuận gộp của HDG đã tăng mạnh lên mức 47%, so với mức 43% của cùng kỳ năm ngoái.

Có thể bạn quan tâm

HDG mất lợi thế từ “bà đỡ”

10:30, 06/11/2017

HDG sẽ ra sao khi Bộ Quốc phòng thoái hết vốn?

06:02, 28/10/2017

Mức giá hấp dẫn để nhà đầu tư mua HDG?

04:30, 09/06/2017

Trong khi đó, tổng chi phí bán hàng và quản lý doanh nghiệp của HDG trong quý 1/2019 ở mức hơn 60 tỷ đồng, dù tăng hơn 100% so với cùng kỳ, nhưng chỉ chiếm khoảng hơn 14% lợi nhuận gộp cho thấy, doanh nghiệp này kiểm soát tốt khoản mục chi phí này.

Kết thúc quý 1, lợi nhuận sau thuế hợp nhất của HDG đạt hơn 265 tỷ đồng, tăng 679% so với cùng kỳ năm ngoái.

Đáng lưu ý, do đẩy mạnh phát triển các dự án BĐS và năng lượng có quy mô lớn, nên nợ phải trả của HDG đã liên tục tăng mạnh trong những năm qua. Đến cuối quý 1/2019, nợ phải trả của HDG ở mức hơn 9.523 tỷ đồng, tăng 13,4% so với cùng kỳ năm 2018. Trong khi đó, vốn chủ sở hữu của HDG ở mức hơn 2.950 tỷ đồng, tăng 9,6% so với cùng kỳ. Theo đó, tỷ lệ nợ phải trả/vốn chủ sở hữu của HDG ở mức 3,22 lần. Tuy nhiên, biên lợi nhuận gộp của mảng BĐS và năng lượng cao, cộng với các nguồn thu từ các dự án BĐS, thủy điện ổn định nên lưu chuyển tiền tệ thuần thuần từ hoạt động kinh doanh của HDG thực dương khá lớn, lên tới gần 708 tỷ đồng đến cuối quý 1/2019. Điều này sẽ góp phần giảm bớt áp lực trả nợ của HDG.

Triển vọng trung và dài hạn

Trong năm 2019, HDG triển khai và mở bán một loạt các dự án BĐS mới, như Hà Đô Dragon City (Hoài Đức, HN); Noong Tha phân kỳ 1 (Viêng Chăn, Lào); Hà Đô Green Lane (Q8, TP.HCM)… Tuy nhiên, việc NHNN siết chặt tín dụng BĐS cũng ảnh hưởng không nhỏ tới việc huy động vốn thực hiện các dự án theo kế hoạch.

Bên cạnh đó, năng lượng và kinh doanh BĐS cũng đang mang lại nguồn thu lớn cho HDG. Trong đó, mảng năng lượng được đánh giá khá tích cực với dự án thủy điện Nhạn Hạc (220 triệu kwh/năm) và dự án điện mặt trời Hồng Phong 4 (92 triệu kwh/năm). Đặc biệt, dự kiến vào năm 2020, HDG sẽ có thêm 2 dự án thủy điện Sông Tranh 4 (48MW) và Dakmi 2 (98MW) với tổng công suất 595 triệu kwh/năm sẽ đi vào hoạt động, đem lại nguồn thu lớn cho HDG. Đối với mảng năng lượng, HDG đối mặt với một số rủi ro, như hoạt động của các nhà máy thủy điện chịu tác động của thời tiết, nguồn vốn huy động thực hiện dự án theo đúng tiến độ…

Theo ước tính của BVSC, doanh thu năng lượng của HDG vào năm 2022 khi tất cả các nhà máy thủy điện của doanh nghiệp này đi vào hoạt động ổn định là 1.500 tỷ đồng, tăng gấp khoảng 4,1 lần so với năm 2018.

Trong khi đó, hoạt động cho thuê BĐS của HDG cũng đang tăng trưởng khá ổn định. Các BĐS mà HDG đang cho thuê gồm tòa nhà văn phòng, khách sạn, các sàn thương mại ở chung cư. Doanh thu từ hoạt động này trong quý 1/2019 hơn 78 tỷ đồng và trong năm 2018 là 287 tỷ đồng. Năm 2019, HDG có thêm khoảng 4.000m2 sàn thương mại từ các dự án Hado Riverside và Hado Centrosa. Đến năm 2020, HDG sẽ có thêm khoảng hơn 6.000m2 sàn thương mại tăng thêm từ dự án Hado Centrosa nếu dự án này hoàn thành đúng kế hoạch. Theo BVSC, doanh thu từ cho thuê BĐS đến 2021 của HDG ước tính khoảng 376 tỷ đồng, tăng 31% so với 2018.

Theo đó, triển vọng trung và dài hạn của HDG được đánh giá khá tích cực, nếu các dự án BĐS, thủy điện của doanh nghiệp này được triển khai đúng tiến độ.

Từ khi niêm yết đến nay, giá cổ phiếu HDG đã tăng khoảng 267%. Trong 1 tháng qua, giá cổ phiếu này tăng khoảng 5%, với khối lượng giao dịch trung bình khoảng hơn 412.000 cổ phiếu/phiên. Kết thúc phiên giao dịch ngày 12/7, giá cổ phiếu HDG tăng 0,29% chốt phiên ở mức 34.350đ/cp.

Theo phân tích kỹ thuật, do một số chỉ số RSI, Stochastic… đang ở vùng vượt mua, trong khi Histogram đang tiền dần về đường zero, nên cổ phiếu HDG có dấu hiệu điều chỉnh nhẹ trong ngắn hạn. Tuy nhiên, động lực tăng giá trung và dài hạn của HDG vẫn còn. Theo đó, mức hỗ trợ đầu tiên của HDG ở mức 32.000đ/cp (MA50, MA100), kế tiếp là 30.000đ/cp (MA200). Đây được coi là vùng giá hấp dẫn nếu xét về triển vọng trung và dài hạn của HDG, với mục tiêu là 40.000- 43.000đ/cp. Tuy nhiên, cần đánh giá lại xu hướng của HDG nếu cổ phiếu này giảm xuống dưới 23.000đ/cp.