Chứng khoán

Cầm đằng chuôi, công ty chứng khoán vẫn “đứt tay” với margin

Cho vay ký quỹ (margin) thường được đánh giá là hoạt động ít rủi ro, nhưng bài học từ vụ việc liên quan đến cổ phiếu FTM cho thấy, công ty chứng khoán vẫn có thể là bên cuối cùng “cầm cục than nóng”.

Khi công ty chứng khoán “buôn tiền”

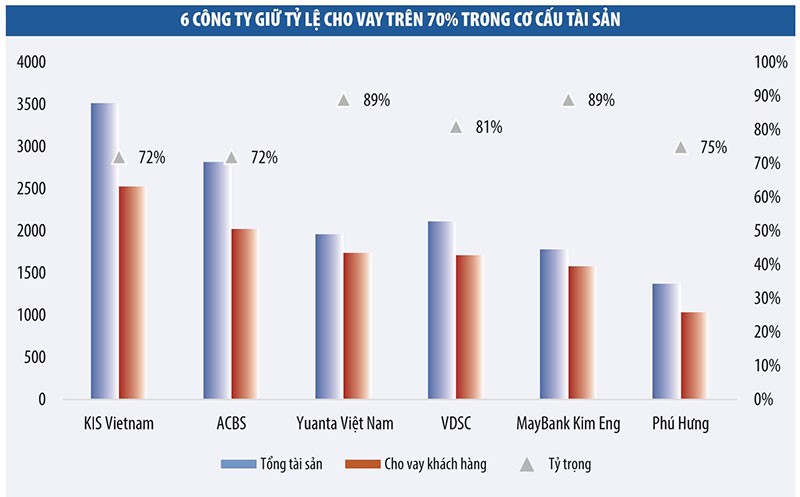

Một điều khá bất ngờ khi nhìn vào cơ cấu tài sản của không ít công ty chứng khoán (CTCK), nhất là nhóm các công ty ngoại đang dồn lực tăng trưởng các năm qua: giá trị khoản cho vay đang chiếm tới 60-80% tổng tài sản. Con số trên ngang ngửa tỷ trọng cho vay khách hàng trong cơ cấu tài sản của một ngân hàng.

Theo số liệu cập nhật đến quý II/2019, có 6 công ty giữ tỷ lệ này trên 70%, cao nhất là Chứng khoán Yuanta Việt Nam (88,8%), Maybank Kim Eng (88,7%); Chứng khoán Rồng Việt (80%)…

Các khoản cho vay khách hàng của CTCK phần lớn gồm cho vay ký quỹ - margin (được đảm bảo bằng chứng khoán của khách hàng thuộc danh mục được phép ký quỹ) và ứng trước tiền bán chứng khoán (do tiền chỉ về tài khoản sau 2 ngày bán chứng khoán).

Hiện có 20 CTCK đã có số dư margin vượt 1.000 tỷ đồng, đứng đầu là Chứng khoán SSI với gần 6.290 tỷ đồng. Chứng khoán Mirae Asset, nhân tố mới với tốc độ tăng trưởng nhanh, hiện đứng thứ hai về dư nợ cho vay (5.000 tỷ đồng).

Ở trường hợp của SSI, phải thu cho vay khách hàng chỉ chiếm hơn 23% trong tổng tài sản 27.240 tỷ đồng. Gần 60% tài sản của CTCK này là các khoản tiền gửi ngân hàng, đa phần được sử dụng để đảm bảo cho các khoản vay. Còn lại, SSI phân bổ vào danh mục đầu tư, góp vốn công ty liên kết. Trong khi đó, Mirae Asset để 65% tài sản ở các khoản cho vay, 18% nằm ở các khoản tiền gửi.

CTCK là một tổ chức cung cấp dịch vụ tài chính, nên có đặc thù liên quan đến tiền, tương tự ngân hàng hay công ty bảo hiểm. Ngoài đầu tư vào các công ty con, công ty liên kết, hạ tầng công nghệ…, tài sản CTCK thường sẽ tập trung vào nhóm có tính thanh khoản (khả năng chuyển thành tiền) cao.

Hoạt động cho vay ký quỹ tại các CTCK nhìn chung có thời hạn ngắn, vòng quay nhanh và thường có rủi ro thấp, bởi CTCK là bên nắm tài sản đảm bảo là chứng khoán cơ sở và có thể chủ động giải chấp để thu hồi tiền về khi tỷ lệ ký quỹ duy trì bị vi phạm.

Có thể bạn quan tâm

Margin: “Con dao hai lưỡi"

10:52, 23/09/2019

FTM và bài học “đổ vỏ” khi cho vay margin

11:29, 20/09/2019

Cạnh tranh margin: Cục diện nghiêng về khối ngoại

10:45, 24/07/2019

Margin chứng khoán: Theo chân lời mời gọi hấp dẫn

09:27, 12/03/2019

Giảm bớt margin chờ cơ hội

12:00, 28/10/2018

Chủ động “cầm đằng chuôi”, nhưng CTCK nào cũng có các bộ phận để quản trị rủi ro dòng vốn cho vay này. Với hơn 700 mã cổ phiếu trên 2 sàn, trừ khoảng 120 cổ phiếu không được giao dịch ký quỹ, các CTCK thường chỉ chọn 150-300 mã chứng khoán để chấp nhận làm tài sản đảm bảo, với tỷ lệ ký quỹ cao nhất theo quy định là 50%, nhưng cũng có thể chỉ là 10%.

Theo chuyên viên dịch vụ tài chính của một CTCK, số tiền cho vay sẽ được phân bổ khác nhau vào các mã chứng khoán, khách hàng không được vay nếu CTCK đã hết “room” cho cổ phiếu đó. Trường hợp giá một mã chứng khoán tăng mạnh không đồng nghĩa số tiền cho vay được nâng thêm, vì có thể CTCK đã áp giá cố định hoặc mức trần khi tính tài sản đảm bảo.

Có thể thấy, tương tự ngân hàng, CTCK đều có quy trình để quản trị và đưa ra quyết định cho vay tùy vào khẩu vị rủi ro lựa chọn.

Cuộc đua margin và “thiên nga đen” FTM

So với hoạt động tự doanh hay nghiệp vụ ngân hàng đầu tư, cho vay margin vẫn là mảng kinh doanh có rủi ro thấp và mức lãi khá hấp dẫn. Ngoài câu chuyện hưởng lãi cho vay, lý do quan trọng khiến CTCK ưa thích (thậm chí cần) cho vay ký quỹ còn là, đây là một yếu tố tạo lợi thế trong cuộc đua thị phần, bên cạnh chất lượng môi giới hay hạ tầng công nghệ.

Thiên nga đen là một biến cố tưởng chừng như không thể xảy ra với 3 đặc điểm chính là không thể dự đoán, có tác động nặng nề và sau khi nó xảy ra, người ta dựng lên một lời giải thích để khiến nó ít ngẫu nhiên hơn, dễ dự đoán hơn bản chất thật của nó.

Trích Thiên nga đen - Nassim Nicholas Taleb

Margin, với vai trò cung cấp đòn bẩy tài chính cho khách hàng, sẽ giúp giá trị giao dịch tăng lên, nếu xét trên cùng một lượng cơ sở khách hàng. Cùng với đó, việc cạnh tranh bằng lãi suất margin thấp hay chấp nhận các cổ phiếu đầu cơ được sử dụng làm tài sản đảm bảo còn có thể kéo được khách hàng đang giao dịch từ CTCK khác sang. Cũng vì lý do này, khá nhiều CTCK có hợp đồng hợp tác ba bên để ngân hàng cho khách hàng vay mua chứng khoán, khi đó phía công ty chỉ ở vai trò kết nối.

Số tiền các CTCK cấp cho các nhà đầu tư vẫn liên tục tăng qua các quý gần đây. Thống kê đến thời điểm 30/6/2019 tại trên 35 CTCK có số dư cho vay khách hàng trên 100 tỷ đồng, tổng số tiền cho vay đạt 54.178 tỷ đồng, tăng 11.442 tỷ đồng (+26,8%) so với cách đó một năm. Trong đó, nhiều công ty, với nguồn lực mạnh từ các định chế tài chính, đã nhanh chóng mở rộng cho vay và ghi nhận thay đổi đáng kể trên bảng xếp hạng thị phần môi giới.

Nhưng lựa chọn khẩu vị rủi ro cao phục vụ mục tiêu lợi nhuận và thị phần cũng có thể là “con dao hai lưỡi”, mà điển hình là trường hợp của Chứng khoán Thăng Long cách đây 10 năm. Một trong các yếu tố giúp công ty này giữ vị trí số 1 về thị phần năm 2008 và 2009 cũng là nhờ mở rộng nhanh chóng hoạt động cho vay ký quỹ.

Đến cuối năm 2010, phải thu khách hàng đạt 4.083 tỷ đồng, nhưng sau một năm đã co lại 2/3. Đồng thời, nợ quá hạn tăng từ 16 tỷ đồng lên 192 tỷ đồng vào cuối năm 2011. Cho vay margin giảm kéo tụt doanh thu môi giới, trích lập dự phòng lớn trong khi vẫn nặng gánh lãi vay, lỗ lũy kế do đó tương đương gần nửa vốn điều lệ.

Cú đảo chiều năm 2011 của công ty này một phần xuất phát từ biến động của thị trường khi chính sách tiền tệ thắt chặt, dòng vốn ngoại rút ra, thanh khoản và các chỉ số trên thị trường chứng khoán đều tiêu cực. Công ty phải mất một vài năm để hồi phục với sự hỗ trợ của công ty mẹ.

Nếu như câu chuyện năm 2011 đến từ áp lực chung toàn thị trường, thì những lùm xùm quanh cổ phiếu FTM của Công ty cổ phần Đầu tư và Phát triển Đức Quân gần đây lại là một góc riêng bộc lộ rõ ràng rủi ro của hoạt động cho vay ký quỹ.

Được chủ động giải chấp, nhưng điều này lại không có ý nghĩa, bởi trong khi lệnh bán lên tới hàng chục triệu cổ phiếu, bình quân chỉ vài trăm ngàn cổ phiếu được đăng ký mua mỗi phiên, đẩy cổ phiếu FTM giảm sàn 30 phiên, bốc hơi 88,8% so với thời điểm giá đỉnh cao. Bên bị thiệt hại gồm 11 CTCK và 1 ngân hàng thương mại đã họp lại, nghi vấn việc cổ phiếu bị thao túng giá, giao dịch qua lại giữa các tài khoản được đặt ra.

Nguyên Chủ tịch Công ty Đức Quân đã lên tiếng trước truyền thông phủ nhận cáo buộc thao túng giá. Bản thân công ty này cũng sắp họp Đại hội đồng cổ đông bất thường vào ngày 24/10 tới.

Gác lại câu chuyện làm giá, bởi nếu có, đây thuộc thẩm quyền của cơ quan điều tra và phán xét của tòa án, mà án hình sự thao túng cổ phiếu MTM đã là một tiền lệ. Còn xét ở góc độ quản trị rủi ro, CTCK đã có thể không phải là bên “cầm cục than nóng” cuối cùng, nếu cẩn trọng hơn với tình hình kinh doanh của Đức Quân.

Thực tế số liệu kết quả kinh doanh 6 tháng thua lỗ của công ty này đã được công bố lần đầu hôm 20/7 và không thay đổi trong báo cáo soát xét công bố ngày 13/8.

Phải tới ngày 15/8, vài ngày trước khi Sở Giao dịch chứng khoán TP.HCM (HoSE) thông báo đưa Đức Quân vào nhóm không được ký quỹ vì lợi nhuận nửa đầu năm âm, lượng cung cổ phiếu mới ồ ạt bung ra. Dĩ nhiên, tình trạng mất thanh khoản còn do lượng cầu cổ phiếu hạn hẹp, bởi tương lai không mấy sáng sủa chung của ngành xơ sợi Việt Nam, do ảnh hưởng của căng thẳng thương mại giữa hai nền kinh tế lớn nhất thế giới.

Chắc chắn dễ dàng hơn để nhìn lại câu chuyện khi mọi thứ đã qua. Trường hợp hiếm hoi này xứng đáng có thể coi là một “thiên nga đen” của thị trường. Ngoài việc khó dự đoán, sự cố FTM còn là bài học để các CTCK cảnh giác hơn, thậm chí phải “kiềng canh nóng, thổi rau nguội”.

Tại Chứng khoán MB, 2 cổ phiếu gồm TNA của Công ty cổ phần Thương mại xuất nhập khẩu Thiên Nam và VPH của Công ty cổ phần Vạn Phát Hưng đều bị loại khỏi danh mục cho vay ký quỹ trong vòng chưa tới nửa tháng, dù cả hai đều không nằm trong nhóm không được phép ký quỹ của HoSE.

Việc rà soát danh mục ký quỹ để thêm hay bỏ bớt cổ phiếu là hoạt động bình thường của CTCK. Kỳ vọng đối với một cổ phiếu tại từng mức giá không giống nhau cũng là điều hết sức bình thường, bởi từ đó mới tạo ra cung cầu cho cổ phiếu.

Trường hợp cổ phiếu TNA, một thành viên HĐQT của Công ty Thiên Nam đã đăng ký mua 500.000 cổ phiếu sau thông tin bị Chứng khoán MB cắt margin. Giá cổ phiếu hiện vẫn giữ được xu hướng tăng, khối lượng giao dịch vẫn cao đột biến như từ đầu tháng 9/2019.

Trở lại trường hợp cổ phiếu FTM, hiện thanh khoản đã trở lại sau khi giá cổ phiếu này đi lên từ đáy. Hai cổ đông lớn từng được nêu tên do liên quan đến giao dịch cổ phiếu các ngày trước đã báo cáo bán xong hàng triệu cổ phiếu. Nếu đúng đây là lượng cổ phiếu bán giải chấp, thì một bộ phận trong nhóm 11 CTCK và ngân hàng đã chấp nhận bán giá thấp cắt lỗ để gỡ gạc lại một phần nhỏ vốn đã cho vay.