Chứng khoán

Sắc thái mới trong cuộc đua margin

Sau năm 2019 khá im ắng, từ đầu năm 2020 đến nay, nhiều công ty chứng khoán nội như SSI, FPTS… đã tham gia vào cuộc đua giảm phí margin để giành và giữ chân khách hàng.

Sức ép cạnh tranh đang khiến biên lợi nhuận của mảng này ngày càng thu hẹp. Bên cạnh đó, công ty chứng khoán cũng phải đối mặt với khả năng thất thoát vốn nếu không kiểm soát tốt rủi ro.

Bài toán đánh đổi

Sau khi Bộ Tài chính ban hành Thông tư 128/2018/TT-BTC về giá dịch vụ trong lĩnh vực chứng khoán với quy định bỏ phí sàn cho nghiệp vụ môi giới, cuộc cạnh tranh trong mảng việc này trở nên rất khốc liệt.

Khởi đầu với động thái giảm phí của một vài công ty chứng khoán nhỏ, sau một thời gian ngắn, hàng loạt lời mời chào miễn phí giao dịch đã được nhiều công ty chứng khoán đưa ra và trở thành chìa khóa để giành giật khách hàng, thị phần.

Miễn giảm phí giao dịch, đương nhiên nhà đầu tư được hưởng lợi, nhưng để xây dựng hệ thống hạ tầng kết nối giao dịch, quản lý tiền và chứng khoán của khách hàng và đội ngũ nhân sự đảm bảo duy trì hệ thống vận hành thông suốt là công việc tốn kém không ít chi phí.

Điều này khiến thị trường đặt câu hỏi: Vì sao công ty chứng khoán có thể chấp nhận chịu lỗ để phục vụ nhà đầu tư?

Lý giải thực trạng trên, một số ý kiến cho rằng, các công ty chứng khoán đang đánh đổi, lấy “ưu đãi trong ngắn hạn” để thu hút khách hàng và khai thác trong dài hạn.

Mặt khác, công ty chứng khoán muốn tìm nguồn thu khác ngoài phí môi giới từ khách hàng để bù đắp. Trong đó, nguồn thu từ cho vay ký quỹ là đáng kể nhất.

Tại CTCP Chứng khoán Ngân hàng Việt Nam Thịnh Vượng (VPS), báo cáo tài chính năm 2019 cho biết, doanh thu từ hoạt động môi giới đạt 252,2 tỷ đồng, nhưng chi phí cho nghiệp vụ lên đến 262,2 tỷ đồng, tương ứng thu không đủ bù chi và lỗ ròng 10 tỷ đồng.

Đổi lại, thị phần môi giới tại VPS liên tục gia tăng. Nếu như quý I/2019, VPS mới trở lại Top 10 môi giới trên HOSE với 3,14% thị phần, đứng vị trí thứ 9 thì đến quý IV/2019 đã vươn lên vị trí thứ 7 với 4,91% thị phần.

Giao dịch của khách hàng tăng, thị phần tăng, tương ứng là dư nợ cho vay liên tục tăng qua các quý. Dư nợ cho vay đến 31/12/2019 đạt 2.394 tỷ đồng, tăng 68% so với đầu năm. Lãi từ cho vay trong năm đạt 241,3 tỷ đồng, tăng 39% so với 2018, góp phần quan trọng giúp lợi nhuận VPS cả năm tăng 11,3%.

Quý I/2020, dù biến động thị trường khiến dư nợ cho vay giảm xuống, nhưng thu nhập từ lãi cho vay tại VPS tăng 32,7% so với cùng kỳ, với 62,8 tỷ đồng, góp phần quan trọng giúp Công ty có lợi nhuận tăng trưởng trong quý này.

Thị phần của Công ty trên HOSE cũng tăng lên 5,25% và giữ vị trí thứ 6 trong các công ty chứng khoán dẫn đầu.

Tại nhóm công ty chứng khoán ngoại, bức tranh này càng thể hiện rõ ràng hơn khi mà mảng môi giới báo lỗ. Bù lại là sự tăng trưởng mạnh mẽ về thị phần và dư nợ cho vay.

Đơn cử, tại Công ty TNHH Chứng khoán Mirae Asset (MAS), báo cáo tài chính cho biết, trong khi doanh thu hoạt động môi giới trong năm 2019 đạt 151,8 tỷ đồng thì chi phí còn tăng nhanh hơn, với 202,6 tỷ đồng.

Tuy nhiên, lãi từ cho vay và phải thu tăng gấp 2,71 lần, đạt 572,8 tỷ đồng nhờ vào dư nợ tăng gấp đôi trong năm và mảng này trở thành động lực chính giúp lợi nhuận cả năm của MAS tăng 80%.

Trong quý I/2020, tình hình tại MAS vẫn chưa có nhiều thay đổi khi chênh lệch doanh thu, chi phí mảng môi giới vẫn âm 18,2 tỷ đồng. Lợi nhuận trước thuế tăng trưởng nhờ lãi cho vay và phải thu tăng gấp đôi cùng kỳ 2018, với 189 tỷ đồng.

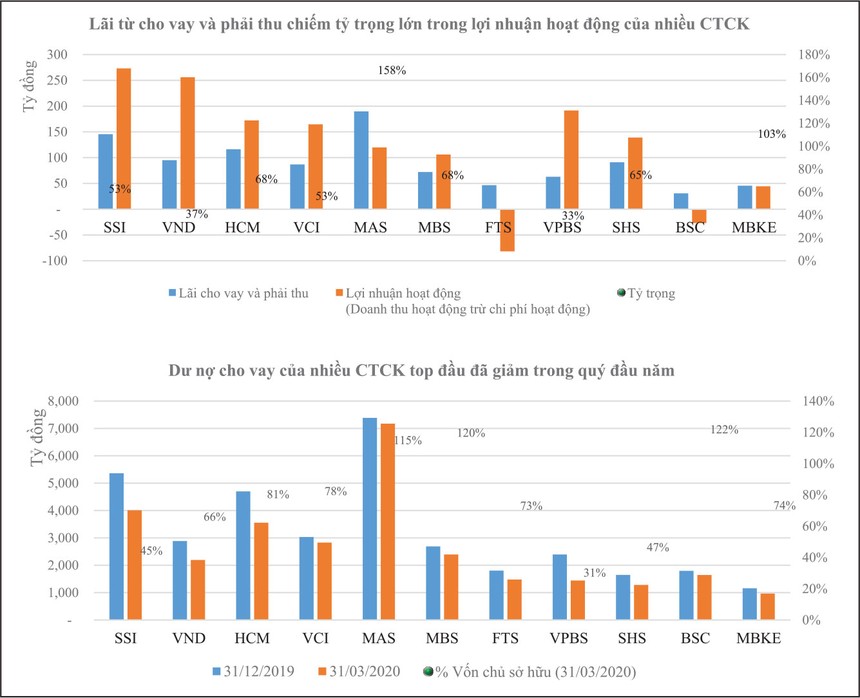

Tại nhiều công ty chứng khoán nhóm đầu khác, lãi từ các khoản cho vay và phải thu cũng đang là nguồn đóng góp lớn vào doanh thu hoạt động cũng như lợi nhuận, trong khi hoạt động môi giới hiệu quả thấp, hoạt động tự doanh có lợi nhuận biến động thất thường, theo thị trường còn các mảng khác có đóng góp nhỏ.

Lãi phụ thuộc cho vay, con dao 2 lưỡi

Để sử dụng dịch vụ ký quỹ tại các công ty chứng khoán, khách hàng không thể “tay không bắt giặc”, mà phải có tài sản đảm bảo với tỷ lệ ban đầu tối thiểu là 50%.

Các chứng khoán cho vay ngoài việc phải nằm trong danh mục được phép ký quỹ, còn cần được bộ phận quản trị rủi ro của các công ty chứng khoán rà soát, đánh giá để quyết định có hay không việc cho vay cũng như tỷ lệ cho vay.

Trong quá trình rà soát này, bên cạnh các yếu tố cơ bản của doanh nghiệp như doanh thu, lợi nhuận, cơ cấu vốn, chất lượng tài sản…, một tiêu chí quan trọng luôn được xét đến là thanh khoản cổ phiếu. Nhiều doanh nghiệp có lợi nhuận tốt nhưng cổ phiếu không được công ty chứng khoán cho vay do hạn chế về thanh khoản.

Một bước phát triển nữa là nếu như trước đây, việc quản lý các tài khoản cho vay phụ thuộc vào bảng tính Excel do con người kiểm soát, dễ xảy ra sai sót thì hiện nay, hầu hết các công ty chứng khoán đã có hệ thống kiểm soát các tài khoản ký quỹ, vốn được nhà đầu tư quen gọi là “máy chém tự động” - tự thực hiện bán giải chấp để thu hồi vốn nếu khách hàng không trả nợ đúng hạn, hoặc không bổ sung ký quỹ khi tỷ lệ vay vượt mức cho phép.

Với hàng loạt hàng rào bảo vệ, cho vay ký quỹ có thể xem là hoạt động đem về nguồn thu khá an toàn với các công ty chứng khoán, tuy nhiên thực tế không hẳn như vậy.

Khi thị trường chứng khoán giảm mạnh bởi ảnh hưởng dịch bệnh Covid-19 trong tháng 3/2020, một loạt thông báo về khả năng bán giải chấp đã được các công ty chứng khoán công bố như MAS bán cổ phiếu của lãnh đạo CTCP Đầu tư LDG (LDG); Yuanta Việt Nam thông báo bán giải chấp cổ phiếu của lãnh đạo CTCP Tập đoàn Hòa Bình (HBC)…

Điều này phản ánh thực tế là cổ phiếu của không ít cổ đông lớn, cổ đông nội bộ của doanh nghiệp niêm yết đang được sử dụng làm tài sản đảm bảo cho khoản vay tại các công ty chứng khoán.

Khối lượng chứng khoán trong nhiều hợp đồng có thể lên đến hàng triệu, thậm chí hàng chục triệu đơn vị.

Thị trường từng ghi nhận không ít cổ phiếu đang giao dịch bình thường bỗng đột ngột mất thanh khoản và liên tiếp giảm sàn, giá trị vốn hóa giảm từ 70% đến 80% trong thời gian ngắn.

Chẳng hạn, năm 2019, thị giá cổ phiếu FTM của CTCP Đầu tư và phát triển Đức Quân đã giảm từ 23.650 đồng về 2.790 đồng/cổ phiếu, mất 88% giá trị sau 30 phiên giảm sàn. Cổ phiếu TTB của CTCP Tập đoàn Tiến Bộ cũng mất 73% giá trị khi giảm từ 19.000 đồng về 5.110 đồng/cổ phiếu, với 18/21 phiên giao dịch giảm sàn liên tiếp từ tháng 11 đến tháng 12…

Công ty chứng khoán nào có hợp đồng cho vay rơi vào trường hợp này chắc chắn “ngồi trên đống lửa”, khả năng mất mát lớn theo quy mô của khoản cho vay.

Biên lợi nhuận nhỏ lại, dòng tiền mải miết cạnh tranh

Thực tế sau năm 2019 khá im ắng, từ đầu năm 2020 đến nay, nhiều công ty chứng khoán nội trong Top đầu đã tham gia vào cuộc đua giảm phí giao dịch để giành và giữ chân khách hàng.

Đầu tháng 3/2020, CTCP Chứng khoán SSI (SSI) đã công bố góimargin (cho vay ký quỹ) có quy mô 2.000 tỷ đồng với lãi suất 9% dành cho nhà đầu tư.

Cuối tháng 4/2020, CTCP Chứng khoán FPT (FTS) đã thông báo điều chỉnh giảm phí phí vay giao dịch ký quỹ và phí ứng trước tiền bán từ 0,038%/ngày xuống còn 0,036%/ngày.

Cuộc cạnh tranh về phí đang mang lại lợi ích cho nhà đầu tư, nhưng đây cũng sẽ là tin kém vui cho cổ đông, nhà đầu tư của không ít công ty chứng khoán khi “sân chơi” ngày càng cạnh tranh với sự góp mặt nhiều ông lớn.

Công ty chứng khoán có hai nguồn có thể cho vay khách hàng, từ vốn chủ sở hữu và đi vay (ngân hàng, phát hành trái phiếu…), sau đó cho nhà đầu tư vay lại.

Theo Quyết định 87/QĐ-UBCK về quy chế hướng dẫn giao dịch ký quỹ chứng khoán, tổng dư nợ cho vay giao dịch ký quỹ của một công ty chứng khoán được phép lên tới 200% vốn chủ sở hữu.

Đối chiếu dư nợ cho vay và vốn chủ sở hữu của các công ty chứng khoán trong Top 10 thị phần môi giới trên HOSE đến cuối quý I/2020 cho thấy, chỉ có 3 công ty có tỷ lệ dư nợ cho vay/vốn chủ sở hữu vượt 100% là BSC (122%), MBS (120%) và MAS (115%). Trong khi VPS, SSI và SHS là 3 công ty chứng khoán có tỷ lệ thấp nhất, lần lượt là 31%, 45% và 47%.

Điều này cho thấy hoạt động cho vay ký quỹ của khối công ty chứng khoán còn nhiều dư địa, đặc biệt khi đây là hoạt động có biên lợi nhuận cao, bởi vốn chủ sở hữu có thể xem như giá vốn bằng 0 trong khi lãi vay đầu ra tại nhóm công ty chứng khoán dẫn đầu hiện dao động từ 12 - 14%/năm. Nhóm công ty chứng khoán nhỏ hơn áp dụng lãi suất từ 10-12%/năm.

Tuy nhiên, không phải toàn bộ nguồn vốn chủ sở hữu của công ty chứng khoán đều được dùng cho vay ký quỹ, mà còn phân bổ cho nhiều hoạt động khác, chẳng hạn tự doanh.

Quan sát thị trường cho thấy, nguồn tài trợ cho hoạt động margin của các công ty chứng khoán phụ thuộc nhiều vào vay nợ hơn là vốn tự có.

Điều này phần nào thể hiện qua việc khi thị trường tích cực, dư nợ cho vay tăng, lập tức các công ty chứng khoán ồ ạt phát hành trái phiếu hoặc vay vốn ngân hàng.

Với đặc điểm này, lợi thế cạnh tranh rõ ràng sẽ thuộc về các công ty chứng khoán có ngân hàng phía sau hỗ trợ, hoặc nhóm công ty chứng khoán ngoại có sự hỗ trợ vốn giá thấp của các tập đoàn.

Thời gian qua, bên cạnh cuộc đua miễn giảm phí môi giới, thị trường ghi nhận nhóm công ty chứng khoán ngoại chào mời lãi suất cho vay chỉ từ 9%/năm, thậm chỉ từ 8,3-8,5%/năm, mức giá hấp dẫn khách hàng mà công ty chứng khoán vẫn duy trì được biên lợi nhuận tốt.

Kết quả là các công ty chứng khoán nhóm đầu, có chi phí đi vay cao hơn lại tiếp tục đứng trước bài toán đánh đổi, giảm lãi vay để cạnh tranh, chấp nhận giảm biên lợi nhuận hoặc duy trì lãi suất cao và chứng kiến khách hàng… dịch chuyển.

Có thể bạn quan tâm

Margin: “Con dao hai lưỡi"

10:52, 23/09/2019

Cầm đằng chuôi, công ty chứng khoán vẫn “đứt tay” với margin

09:54, 17/10/2019

FTM và bài học “đổ vỏ” khi cho vay margin

11:29, 20/09/2019

Cạnh tranh margin: Cục diện nghiêng về khối ngoại

10:45, 24/07/2019

Margin chứng khoán: Theo chân lời mời gọi hấp dẫn

09:27, 12/03/2019