Chứng khoán

Chính sách thuế quan tác động thế nào đến nhóm cổ phiếu ngành thép, tôn mạ?

Trong năm 2022 nhóm cổ phiếu thép tiếp tục giảm mạnh về vùng giá mục tiêu và đối mặt với rủi ro từ chính sách thuế quan.

>>>Vì sao dòng tiền đổ mạnh vào cổ phiếu ngành thép?

Cổ phiếu ngành thép có còn cơ hội trong năm 2022?

Nhiều doanh nghiệp thép giảm kế hoạch mục tiêu

Trong tháng 4, cổ phiếu HPG đã cán mốc 43.330 đồng/cp; NKG cán mốc 37.750 đồng/cp; HSG cán mốc 28.300 đồng/cp… kéo theo nhóm cổ phiếu thép về vùng giá thấp nhất trong vòng 2 năm qua.

Với cổ phiếu HPG sau khi cán mốc đỉnh lịch sử, cổ phiếu này tiếp tục giảm sâu về vùng giá mục tiêu. Năm 2022, HPG đặt kế hoạch doanh thu 160.000 tỷ đồng, lợi nhuận giảm. Đây là năm còn nhiều thách thức khi giá nguyên nhiên liệu có xu hướng tăng, giá bán biến động không tương xứng, chi phí tài chính tăng do dự báo lãi suất tăng bởi xu hướng chính sách tiền tệ thắt chặt.

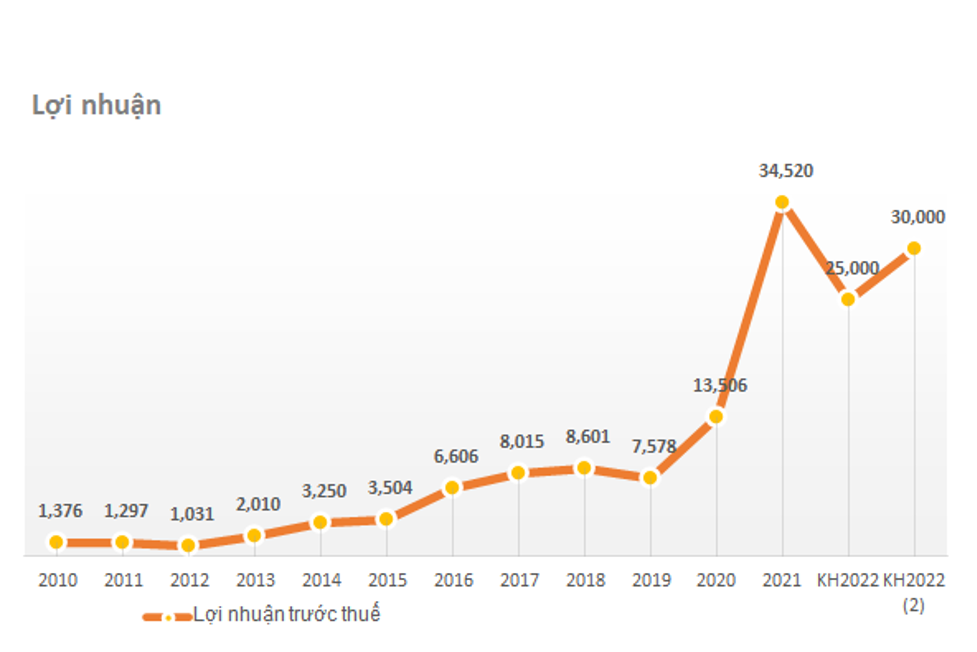

Do đó, HPG đặt kế hoạch lợi nhuận sau thuế trong khoảng từ 25.000 – 30.000 tỷ đồng. Năm 2021, doanh thu hợp nhất toàn tập đoàn đạt 150.865 tỷ đồng và 34.521 tỷ đồng lợi nhuận sau thuê, tăng trưởng lần lượt 65% và 55,6% so với cùng kỳ 2020, vượt 26% và 92% kế hoạch kinh doanh.

Tại cuộc họp cổ đông đầu tháng 3/2022, HĐQT của HPG đề xuất phương án chia cổ tức năm 2021 tỷ lệ 35% trong đó 5% tiền mặt và 30% bằng cổ phiếu. Thời gian thực hiện quý II – quý III năm 2022. Năm 2022, EPS của HPG dự kiến từ 4.200 – 5.200 đồng/cp, do đó HĐQT đề xuất mức chi trả cổ tức năm 2022 dự kiến 25%.

Đối với NKG, cổ phiếu này cũng đã có thời điểm vượt đỉnh lịch sử, nhưng đã cũng tiếp tục lùi sâu về vùng giá đáy trong năm. Mới đây NKG đã tổ chức ĐHĐCĐ thường niên 2022 và thông qua kế hoạch với doanh thu đi ngang ở mức 28.000 tỷ đồng. Dù vậy, lợi nhuận sau thuế lại giảm 28% so với năm 2021, xuống mức 1.600 tỷ đồng.

Như vậy với kế hoạch này, kết thúc quý 1 NKG đã hoàn thành được 25,5% mục tiêu về doanh thu và 32% mục tiêu về lợi nhuận sau thuế. NKG hiện có 3 nhà máy với tổng công suất thiết kế 1 triệu tấn/năm, chuyên sản xuất tôn lạnh, tôn lạnh màu, tôn kẽm, ống thép. Nếu hoàn thành thêm nhà máy mới, công suất toàn hệ thống sẽ gấp 2,2 lần lên 2,2 triệu tấn/năm…

Không chỉ NKG, HSG, HPG mà nhiều doanh nghiệp khác đều giảm kế hoạch mục tiêu so với năm 2021. Đánh giá về nhóm cổ phiếu ngành thép, tôn mạ, báo cáo mới đây của nhiều công ty chứng khoán có chung nhận định, sản lượng thép thế giới năm 2021 tăng trưởng thấp hơn kỳ vọng do Trung Quốc và Iran giảm sản lượng ngành thép thế giới đã chứng kiến một năm nhiều biến động khi dịch COVID-19 đã khiến thị trường thép thế giới hồi phục thấp hơn kỳ vọng.

Trong năm 2020, các nhà phân tích trên thế giới kỳ vọng sản lượng thép toàn cầu sẽ tăng từ 7%-9% trong năm 2021. Tuy nhiên việc dịch COVID-19 bùng phát mạnh ở cả Mỹ lẫn Châu Âu trong 6 tháng 2021 đã khiến nhiều lò cao đóng cửa. Các nước châu Âu và Mỹ chỉ dần mở cửa lại nền kinh tế từ sau tháng 7/2021, nhưng điều đó cũng không đủ để giúp tăng trưởng sản lượng thép thế giới.

Rủi ro chính sách thuế quan có thể thay đổi

Theo thống kê của World Steel, sản lượng thép thô toàn cầu năm 2021 đạt 1,95 tỷ tấn, chỉ tăng 3,8% so với cùng kỳ. Trung Quốc vẫn là quốc gia chiếm tỷ trọng số một trong ngành thép thế giới, với tổng sản lượng năm 2021 đạt 1.032 tỷ tấn (-3% ), chiếm 53% sản lượng thép toàn cầu. Trong năm 2022, sản lượng thép của Trung Quốc dự kiến tiếp tục suy giảm trong Q1/2022 để đảm bảo thời gian phát thải trong kỳ đại hội Olympic mùa Đông. Tuy nhiên, Chính phủ Trung Quốc đã lùi thời hạn đỉnh phát thải CO2 đối với ngành thép từ năm 2025 xuống 2030, qua đó dự kiến sản lượng thép từ Trung Quốc sẽ hồi phục mạnh từ giai đoạn mùa hè 2022 trong trường hợp Trung Quốc sớm kiểm soát được dịch COVID-19.

Lợi nhuận của thép Hoà Phát qua các năm

Do vậy, dự phòng sản lượng thép Trung Quốc năm 2022 và 2023 lần lượt đạt 1,04 tỷ tấn. Trong năm 2022, dự kiến sản lượng thép của các nước Trung Quốc và Ấn Độ sẽ tiếp tục tăng khi hầu hết các nước đã gỡ bỏ các lệnh phong tỏa vì COVID-19 cũng như bù đắp sản lượng thiếu hụt từ Nga và Ukraine. Sản lượng thép toàn cầu năm 2022 dự kiến đạt 2.033 tỷ tấn (+4,2% ), trong đó nguồn cung mới sẽ đến từ các thị trường mới nổi như Ấn Độ, Trung Đông và Bắc Mỹ.

Điểm sáng nhất của ngành giúp cho sản lượng không bị suy giảm đến từ việc kích cầu đầu tư công của Chính phủ cũng như nhu cầu rất lớn đến từ Châu Âu và Mỹ. Cơ hội thị trường xuất khẩu của ngành thép sẽ tiếp tục rộng mở trong năm 2022 dưới tác động từ chiến tranh giữa Nga - Ukraine. Hiện nay, Nga xếp thứ 2 về xuất khẩu thép vào EU, với tỷ trọng 14,1% thép dẹt và 19% thép dài, Ukraine chiếm 8% thép dẹt và 7,4% thép dài, còn Belarus chiếm 14,4% thép dài. Việc thiếu hụt nguồn cung trầm trọng sẽ giúp các doanh nghiệp thép Việt Nam sẽ tiếp tục hưởng lợi từ xuất khẩu, đặc biệt từ thị trường Châu Âu và Mỹ.

Trong cả năm 2022, các chính sách thuế chống bán phá giá đối với Việt Nam không có thay đổi đáng kể, vẫn giữ nguyên ở mức rất thấp hoặc không có. Ngoại trừ một số sản phẩm xuất khẩu sang Thái Lan hay Úc, vốn chiếm dưới 5% tổng sản lượng xuất khẩu thép, mảng xuất khẩu của ngành thép hứa hẹn tiếp tục một năm 2022 tươi sáng phía trước. CTCK đánh giá các công ty được hưởng lợi ở mảng xuất khẩu năm nay sẽ là các công ty tôn mạ. Do mảng tôn mạ hiện tại đang dư khoảng 30% tổng công suất nhưng nhu cầu nhập khẩu mặt hàng CRC và tôn mạ màu rất lớn khi nguồn cung từ Trung Quốc và Nga giảm mạnh. Theo đó, ba công ty hưởng lợi từ điều này là NKG, HSG và Tôn Đông Á -TDA

Theo đánh giá ngành thép và tôn mạ có rủi ro lớn do chi phí nguyên liệu chiếm 65-75% giá thành sản xuất. Đặc biệt trong ngành tôn mạ, giá HRC chiếm hơn 80% chi phí nguyên liệu đầu vào, khiến lợi nhuận của cả ngành biến động rất lớn theo HRC. Tuy nhiên, các công ty đầu ngành tôn mạ như NKG hay HSG đều đã dần chuyển sang bán hợp đồng theo đơn hàng chốt giá trước 3 tháng, do vậy trong 6 tháng đầu năm 2022 rủi ro sẽ không lớn. Giá than cốc đã tăng rất mạnh cùng với giá quặng sắt liên tục có xu hướng tăng giá. Trong bối cảnh giá bán tăng cao có thể khiến thị trường xây dựng sẽ suy giảm tốc độ tăng trưởng, qua đó ảnh hưởng trực tiếp tới sản lượng.

Ngành thép hiện nay xuất khẩu (19,56% tổng sản lượng bán hàng) rất nhiều sang các nước như Trung Quốc, EU, Mỹ …. Vì vậy, vẫn tồn tại rủi ro rất lớn về việc chính sách thuế quan sẽ thay đổi trong bối cảnh chiến tranh thương mại vẫn diễn ra giữa Trung Quốc và các nước.

Trong tháng 3/2022, giá thép xây dựng đã tăng lên mức VND 18,3 triệu/tấn, do vậy rủi ro có thể xảy ra nếu giá vật liệu xây dựng ở mức cao, một số dòng thép sẽ bị hạn chế xuất khẩu. Trong đó, phôi thép xây dựng là dòng sản phẩm sẽ đối diện với nguy cơ này đầu tiên, nhiều chuyên gia cảnh báo.

Có thể bạn quan tâm