Chứng khoán

Nhóm ngành điện (kỳ 2): Doanh nghiệp và cổ phiếu triển vọng từ Quy hoạch Điện VIII

Quy hoạch Điện VIII vừa được Chính phủ phê duyệt giúp các doanh nghiệp tháo gỡ các rắc rối về pháp lý của các dự án đang triển khai, giải quyết lượng backlog khổng lồ còn tồn đọng...

>> Nhóm ngành điện (kỳ 1): Cơ hội từ Quy hoạch Điện VIII và M&A

Quy hoạch phát triển điện lực quốc gia thời kỳ 2021 - 2030, tầm nhìn đến năm 2050 (Quy hoạch điện VIII hoặc QHĐ VIII) mang đến cơ hội cho các bên. Ảnh minh họa

Với Quy hoạch Điện VIII vừa được Chính phủ phê duyệt và về triển vọng của từng nhóm điện, chúng tôi phân biệt thành 3 nhóm chính bao gồm: nhiệt điện, năng lượng tái tạo và tư vấn - xây lắp điện.

Nhiệt điện và sự phân hóa theo lộ trình

Quy hoạch điện VIII đưa ra lộ trình cắt giảm mạnh mẽ điện than hướng tới mục tiêu giảm phát thải.

Tuy nhiên, tăng trưởng kinh tế là ưu tiên hàng đầu của Việt Nam. Do nền kinh tế tăng trưởng trên cơ sở cần năng lượng, thời gian sắp tới, điện than vẫn là nhóm ngành hưởng lợi lớn. Việt Nam vẫn sẽ tiếp tục phát triển điện than và điện khí để đáp ứng nhu cầu tăng trưởng kinh tế đến 2030.

Câu chuyện tương tự cũng là động lực cho nhiệt điện khí, nhóm này còn được hưởng lợi với chính sách của QHĐ VIII khi được ưu tiên phát triển trong giai đoạn 2022-2035. Điện LNG là phương án khả thi bên cạnh điện than trong việc đáp ứng nhu cầu điện năng ngày càng tăng. Điện khí được đánh giá là cầu nối đến trạng thái trung hòa Carbon và là biện pháp tạm thời, hiệu quả để giải quyết vấn đề không liền mạch của điện tái tạo. Giai đoạn sắp tới sẽ chứng kiến sự phát triển mạnh mẽ của hàng loạt dự án điện khí.

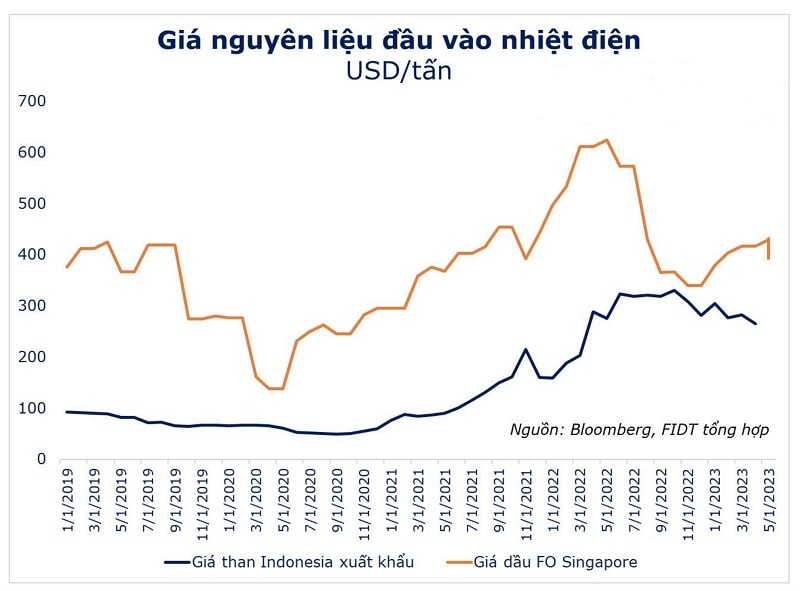

Giá nhiên liệu đầu vào của của nhiệt điện than và nhiệt điện khí đã giảm so với đỉnh, tuy nhiên đang neo ở vùng cao. Về mặt dài hạn, nhiệt điện được sản xuất từ nhiên liệu hóa thạch nhập khẩu với tỷ trọng lớn, điều này đồng nghĩa với việc Việt Nam sẽ phụ thuộc vào nhập khẩu nhiên liệu và có thể làm mất lợi thế cạnh tranh của nền kinh tế về lâu dài, trong khi đó giá than và giá xăng dầu khí đốt cho nhiệt điện lại có biến động khó lường. Ngoài ra, thỏa thuận về chuyển đổi năng lượng công bằng (JETP) giữa Việt Nam với các nước G7 và đối tác quốc tế cũng là nguyên nhân khiến nhiệt điện không có triển vọng trong dài hạn.

Năng lượng tái tạo: Tương lai xa huy hoàng

Quy hoạch điện VIII đưa ra chính sách ưu tiên phát triển khai thác, sử dụng hiệu quả các nguồn năng lượng tái tạo phục vụ sản xuất điện. Công suất điện tái tạo sẽ được kiểm soát nhằm đảm bảo hiệu quả kinh tế của các dự án điện tái tạo, sự ổn định của mạng lưới và hệ thống điện năng. Hầu hết các dự án điện tái tạo nằm ở miền Nam và là khu vực có hệ thống truyền tải yếu và không đủ công suất dự trữ để hấp thụ toàn bộ sản lượng điện từ các dự án điện tái tạo. Năng lượng tái tạo (tính cả thủy điện) sẽ chiếm khoảng 30,9 - 39,2% điện năng sản xuất vào năm 2030 và khoảng 67,5 - 71,5% vào năm 2050. Vậy nên, đây sẽ là nhóm ngành hưởng lợi nhiều nhất và lâu dài trong ngành điện.

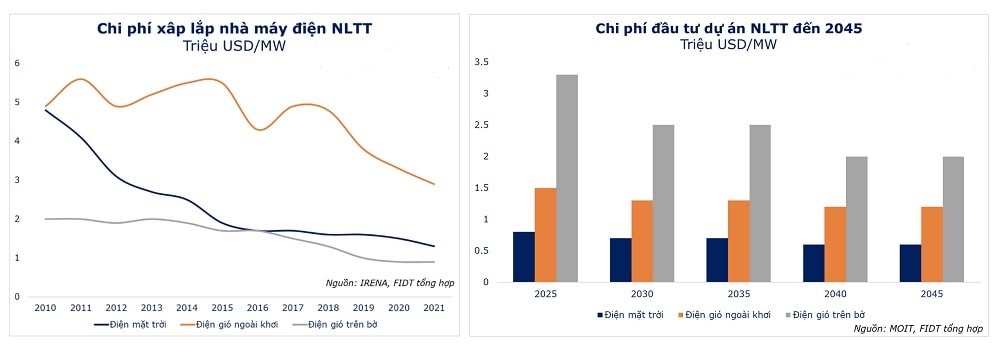

Điểm nhấn cho sự phát triển năng lượng tái tạo là 2 nhóm điện gió và điện mặt trời. Trong đó:

Điện gió sẽ chiếm tỷ trọng lớn trong giai đoạn 2023-2050, đặc biệt là sau năm 2030. Dự kiến điện gió sẽ chiếm khoảng 18% tổng công suất hệ thống trong năm 2030 và tăng lên tỷ trọng cao nhất 27-29% vào 2050. Điện gió sẽ là lĩnh vực hấp dẫn trong đầu tư ngành điện khi có định hướng rõ từ Chính phủ và chi phí đầu tư giảm. Tiềm năng và các ưu đãi nhận được sẽ giúp điện gió mở rộng thị phần và hưởng lợi rõ rệt.

>> Ngành năng lượng Việt Nam: Nguy cơ tài sản mắc kẹt với biến đổi khí hậu

Điện mặt trời đã phát triển ồ ạt trong giai đoạn 2011-2020, vậy nên trong giai đoạn từ nay đến 2030 nhóm điện này bị hạn chế sản xuất theo Quy hoạch điện VIII. Tuy nhiên, giai đoạn sau năm 2030, điện mặt trời sẽ được đẩy mạnh để mở rộng trở lại và dự kiến sẽ chiếm tỷ trọng lớn nhất đến năm 2050 (33,0 - 33,4%).

Tư vấn và xây lắp điện - Triển vọng lớn cho những doanh nghiệp có năng lực cao

Nhu cầu nâng cấp hệ thống truyền tải điện đang quá tải, do đó nhu cầu xây dựng mạng lưới truyền tải điện vẫn còn nhiều dư địa, điều này sẽ mở ra cơ hội cho các công ty xây lắp điện. Với việc mở rộng công suất huy động để bắt kịp với nhu cầu sử dụng của xã hội, việc xây dựng nhà máy điện, hệ thống truyền tải và trạm biến áp mới là không thể thiếu.

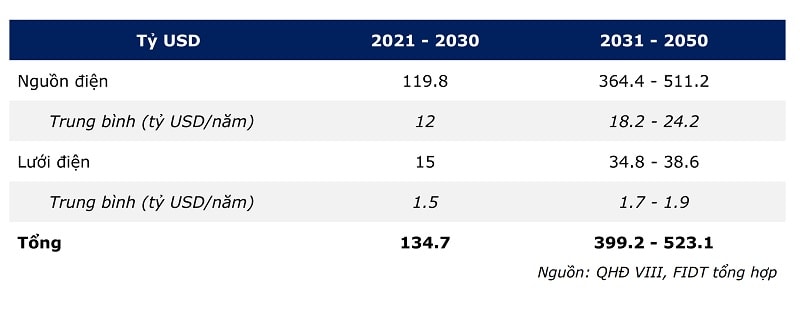

Cộng hưởng với việc EVN tăng mạnh đầu tư trong giai đoạn từ nay tới 2030 với tổng đầu tư: 134,7 tỷ USD và 399,2 – 523,1 tỷ USD giai đoạn 2031 – 2050.

Xu hướng năng lượng sạch dẫn tới nhu cầu nâng cấp đường truyền tải điện. EVN đẩy nhanh tiến độ của các dự án xây dựng truyền tải điện lớn đặc biệt ở tuyến Trung – Nam do đây là nơi tập trung nhiều dự án điện gió và điện mặt trời. Các dự án này đang dần được mở rộng do xu hướng sử dụng năng lượng sạch, dẫn tới nhu cầu nâng cấp đường truyền để đảm bảo hệ thống đáp ứng đủ công suất. Đây sẽ là cơ hội đối với các doanh nghiệp xây lắp và tư vấn điện.

Thêm vào đó, chúng tôi cũng kỳ vọng QHĐ VIII sẽ giúp các doanh nghiệp trên tháo gỡ các rắc rối về pháp lý của các dự án đang triển khai, giải quyết lượng backlog khổng lồ còn tồn đọng.

Là nhóm ngành hưởng lợi xuyên suốt QHĐ VIII, rào cản gia nhập cao là một thách thức lớn khi lựa chọn doanh nghiệp đầu tư. Hệ thống lưới điện truyền tải cao áp ảnh hưởng đến an ninh năng lượng quốc gia và yêu cầu kỹ thuật chuyên môn đặc thù, điều kiện thi công khó khăn là rào cản lớn nhất của ngành xây lắp điện. Bề dày kinh nghiệm của các doanh nghiệp trong ngành cũng là rào cản gia nhập lớn với các đối thủ muốn xâm nhập thị trường này. Những dự án xây lắp điện thường được thực hiện bởi các doanh nghiệp có nguồn gốc nhà nước với nhiều năm kinh nghiệm hoạt động trong ngành.

Chúng tôi nhận định nhóm tư vấn và xây lắp điện (dẫn đầu bởi PC1 & TV2) sẽ là nhóm hưởng lợi trong suốt quá trình QHĐ VIII được triển khai với rất nhiều cơ hội tham gia các dự án đa dạng, từ truyền tải điện ở khu vực Trung Bộ, Nam Bộ và Tây Nguyên cho tới các nhà máy điện gió, trang trại điện mặt trời - đón đầu xu thế sử dụng năng lượng sạch. Ngoài ra, bản thân các doanh nghiệp này cũng đã bắt đầu tham gia đầu tư vào các dự án phát điện, nên sẽ có thêm nguồn tiền ổn định khi nhu cầu sử dụng và giá điện tăng cao.

Những cổ phiếu dự báo "sáng đèn"

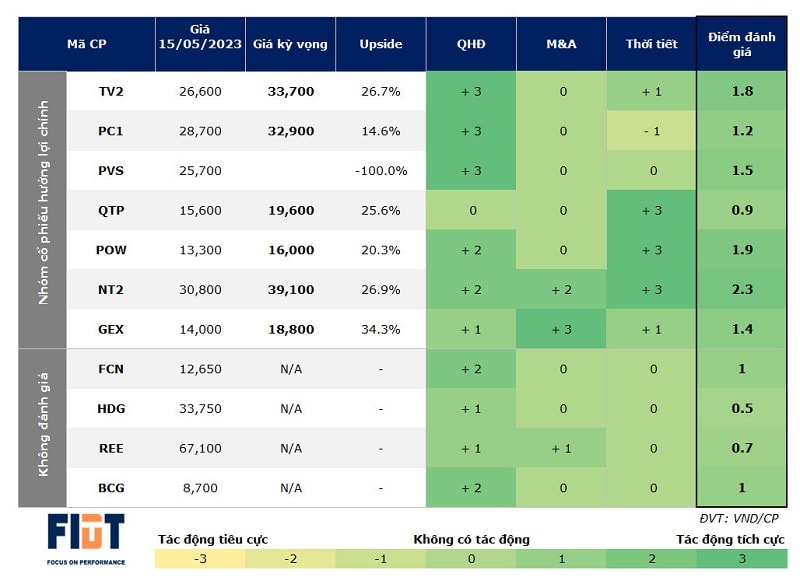

Với các phân tích theo nhóm nêu trên, một số các doanh nghiệp cụ thể có cổ phiếu niêm yết, giao dịch trên 3 sàn được lựa chọn đánh giá như sau:

TV2 - CTCP Tư vấn Xây dựng Điện 2: Đóng góp lợi nhuận từ các khoản đầu tư điện sẽ tăng lên khi các dự án NLTT mà TV2 sở hữu đều hưởng cơ chế giá FiT (biên lợi nhuận 18 -20%) và chỉ mới đi vào hoạt động trong giai đoạn 2019 – 2021. Chúng tôi kỳ vọng các dự án trên sẽ bắt đầu tăng đóng góp vào doanh thu cũng như lợi nhuận của công ty trong thời gian tới, khi các khoản nợ liên quan giảm dần.

TV2 có nền tảng tài chính lành mạnh, ưu thế tham gia các dự án mới từ sớm và sẽ có động lực lớn từ QHĐ VIII cộng hưởng với vị thế nhà thầu EPC. Kết hợp giữa phương pháp định giá chiết khấu dòng tiền (DCF) và P/E trung bình ngành, chúng tôi xác định giá trị hợp lý của TV2 ở mức 33.000 VND/cp, tương đương với 26,7% upside.

PC1 – CTCP Tập đoàn PC1: Quy hoạch điện VIII được phê duyệt góp phần thúc đẩy tăng trưởng mảng xây lắp của PC1 trong dài hạn. Mảng kinh doanh năng lượng đóng góp dòng tiền ổn định khi PC1 hiện đang sở hữu 3 dự án điện gió tổng công suất 144MW và các dự án thủy điện. Bên cạnh đó, dự án khai thác Nickel sẽ mang lại dòng lợi nhuận ổn định từ năm 2023, cùng các dự án bất động sản triển khai trong giai đoạn 2022 - 2025 sẽ góp phần thúc đẩy tăng trưởng.

Áp dụng phương pháp Định giá chiết khấu dòng tiền (DCF) và so sánh P/E trong quá khứ, chúng tôi xác định giá trị hợp lý của PC1 ở mức 32.905 VND/cp. Định giá P/E và P/B thời gian vừa qua cũng đã phản ánh tiềm năng giá của PC1.

PVS – Tổng CTCP Dịch vụ Kỹ thuật Dầu khí Việt Nam: Là doanh nghiệp thi công xây lắp điện gió có năng lực tốt để tham gia vào xu thế toàn cầu về sự phát triển của điện gió ngoài khơi. Với kịch bản giá dầu vẫn duy trì ở mức cao trong năm 2023, PVS sẽ được hưởng lợi từ việc thúc đẩy các hoạt động E&P (thăm dò và khai thác) dầu khí trên toàn thế giới. PVS đặc biệt được hưởng lợi trực tiếp từ Quy hoạch điện VIII khi quy hoạch công suất cho điện gió tăng gấp 7 lần so với công suất hiện tại và PVS là doanh nghiệp thi công dự án điện gió hàng đầu. Cùng kỳ vọng vào các dự án thượng nguồn của Việt Nam, biên lợi nhuận gộp mảng M&C cải thiện, ít ít đối thủ cạnh tranh, dự kiến PVS sẽ có nguồn tài chính tốt, doanh thu tăng trưởng 26%, lợi nhuận sau thuế tăng trưởng 8%.

Dự phóng giá trị hợp lý của cổ phiếu PVS (chưa bao gồm các triển vọng về các dự án trong tương lai do chưa đầy đủ thông tin) ở mức 23.400 VND/cp.

QTP – CTCP Nhiệt điện Quảng Ninh: Là một trong những doanh nghiệp hàng đầu trong ngành nhiệt điện than, sở hữu 2 nhà máy nhiệt điện than với tổng công suất là 1200 MW, QTP được hưởng lợi khi thủy điện bất lợi. Giá than giảm mạnh giúp giá thành phát điện giảm, từ đó nâng cao sức cạnh tranh và hỗ trợ cải thiện biên lợi nhuận gộp của QTP.

QTP sắp hoàn tất các nghĩa vụ nợ kéo dài gần 10 năm qua giúp doanh nghiệp giảm áp lực từ chi phí lãi vay và tỷ giá. Bên cạnh đó, với việc không có kế hoạch đầu tư các dự án mới, chúng tôi kỳ vọng rằng QTP sẽ chia cổ tức tiền mặt khoảng 20% trong năm 2023 và tiếp tục duy trì chính sách cổ tức tiền mặt tốt trong những năm kế tiếp. Kết hợp giữa phương pháp định giá chiết khấu dòng tiền (DCF) và với P/E trung bình ngành, chúng tôi xác định giá trị hợp lý của QTP ở mức 19.600 VND/cp, tương đương với 24,06% upside.

POW – Tổng Công ty CP Điện lực Dầu khí Việt Nam: Trong ngắn hạn, hưởng lợi từ việc thủy điện không thuận lợi giúp các nhà máy Nhiệt điện than và khí của POW được huy động tích cực hơn, sản lượng điện sẽ tăng trong thời gian tới. POW hiện đang triển khai dự án nhà máy điện khí Nhơn Trạch 3&4 có tổng công suất 1,500 MW, là nhà máy điện khí đầu tiên sử dụng LNG và công nghệ tua-bin khí hiện đại nhất từ General Electric. Hiện tại, đang tích cực đàm phán các điều khoản về sản lượng PPA cũng như quá trình thu xếp vốn và san lấp mặt bằng cho dự án. Dự án này sẽ là động lực thúc đẩy tăng trưởng mạnh của POW trong giai đoạn sau 2025.

POW có 1 số rủi ro nhất định như nguồn cung nguyên liệu (than, LNG,…) thiếu hụt có thể làm giảm sản lượng. Đặc biệt là hệ thống khí PM3 cung cấp cho nhà máy Nhơn Trạch 1 hiện đang thiếu ổn định dẫn đến Nhơn Trạch 1 đang không đạt dự phóng sản lượng của chúng tôi (85%). Chi phí đầu tư tăng mạnh với lượng lớn nợ vay USD gây rủi ro về chi phí lãi vay và tỷ giá. Áp dụng phương pháp định giá SOTP và EV/EBITDA với trọng số 50%/50%. Giá mục tiêu của POW là 18.000 VND/cp tương ứng với P/B forward 2023 ở mức 1,06x. POW hiện đang giao dịch ở P/B@2022~ 0,95x và P/B forward 2023 ở mức 0,8x, tương ứng với biên dưới của chỉ số P/B của POW. Chúng tôi đánh giá, với những tiềm năng tăng trưởng của POW trong ngắn hạn & dài hạn, vùng P/B forward ~ 0,8x hiện tại vẫn chưa phản ánh toàn bộ tiềm năng của POW.

NT2 – CTCP Điện lực Dầu khí Nhơn Trạch 2: Hưởng lợi từ thời tiết và khả năng cạnh tranh với các nhà máy điện khí khác trong khu vực.Trong dài hạn, điện khí là lựa chọn ưu tiên huy động và phát triển trong QHĐ VIII để thay thế cho điện than với khả năng chạy nền ổn định và phụ tải trong giờ cao điểm. Do đó, chúng tôi đánh giá tích cực đối với NT2 trong dài hạn khi vẫn được ưu ái huy động trong tương lai.

Hưởng lợi từ giá khí đầu vào hạ nhiệt và giá bán điện vẫn ổn định, tuy nhiên có những rủi ro dự phóng liên quan tỷ giá, biến động giá khí, thời gian bảo dưỡng nhà máy... Ước tính, năm 2023, doanh thu của NT2 có thể đạt 8,65 nghìn tỷ VND (-1,5% YoY) và LNST đạt 880 tỷ VND đi ngang so với năm 2022. Áp dụng phương pháp định giá chiết khấu dòng tiền cho NT2 với chu kỳ 5 năm, giá trị hợp lý của cổ phiếu NT2 kỳ vọng 1 năm là 39.100 VND/cp (upside 27% từ giá ngày 15/05/2023). Ngoài ra, POW, công ty mẹ của NT2 đang có nhu cầu đầu tư dự án điện LNG Nhơn Trạch 3 & 4 do đó sẽ tích cực cho NT2 chia cổ tức tiền mặt. Theo đó kỳ vọng, NT2 có thể sẽ chia cổ tức từ 2.000 – 3.000 VND/cổ phiếu trong giai đoạn 2023 – 2027.

GEX – CTCP Tập đoàn GELEX: Sở hữu cho mình một hệ sinh thái khá đồ sộ, hoạt động trong nhiều ngành nghề như: sản xuất thiết bị điện, kinh doanh năng lượng và phát triển bất động sản.

Đối với mảng kinh doanh năng lượng: Hiện GEX đang sở hữu 7 dự án năng lượng tái tạo và thuỷ điện đều đã đi vào vận hành và được hưởng giá điện ưu đãi. Theo như thông tin mà FIDT nhận được, GEX hiện đang trong quá trình đàm phán với đối tác để bán lại một số dự án điện này và thương vụ này dự kiến sẽ hoàn thành trong năm 2023. Nếu thương vụ này diễn ra thành công thì sẽ tác động rất tích cực đối với doanh nghiệp khi KQKD sẽ có sự tăng trưởng đột biến và đặc biệt là sự cải thiện không nhỏ về mặt dòng tiền.

Mảng Khu công nghiệp: GEX cũng đang sở hữu cho mình một quỹ đất khu công nghiệp vô cùng rộng lớn thông qua công ty con là Viglacera. Theo ước tính của FIDT, VGC là một trong những doanh nghiệp có quỹ đất KCN “khủng” nhất ngành lên đến hơn 3.000ha tạinhững vị trí đắc địa. Đây sẽ là nền tảng vững chắc để tăng trưởng trong dài hạn cho GEX.

Chúng tôi đánh giá cao triển vọng của GEX trong năm 2023 khi có thể bán thành công các dự án điện cho đối tác. Dòng tiền thu về sẽ giúp GEX có nguồn lực để đầu tư những dự án mới sau khi Quy hoạch điện VIII được thông qua. Ngoài ra, chúng tôi cũng có đánh giá tích cực về sức khoẻ tài chính của GEX khi liên tục có động thái mua lại trái phiếu trong thời gian vừa qua. Áp dụng phương pháp định giá tổng thành phần (SOTP) đối với một công ty đa ngành như GEX, định giá hợp lý là 18.801 VND/cp.

Có thể bạn quan tâm

TIN NÓNG CHÍNH PHỦ: Quy hoạch điện VIII chính thức được ban hành

22:04, 15/05/2023

Các tổ chức quốc tế đề nghị Việt Nam sớm phê duyệt Quy hoạch điện VIII

10:00, 05/05/2023

Quy hoạch điện VIII dự kiến trình Thủ tướng vào trung tuần tháng 5

03:45, 24/04/2023

NĂNG LƯỢNG TÁI TẠO: Tập trung hoàn thiện quy hoạch điện quốc gia

15:00, 06/01/2023