Tín dụng - Ngân hàng

VCB chờ bán vốn cho đối tác ngoại

Do vướng một số quy định của Nhà nước, nên Ngân hàng TMCP Ngoại thương Việt Nam (HOSE: VCB) vẫn đang gặp khó khăn trong việc bán cổ phần cho đối tác ngoại.

Thoái vốn ở nhiều ngân hàng cùng ngành, cho vay bán lẻ tăng trưởng mạnh, tình hình tài chính tốt... chính là động lực chính cho VCB đạt tăng trưởng bền vững.

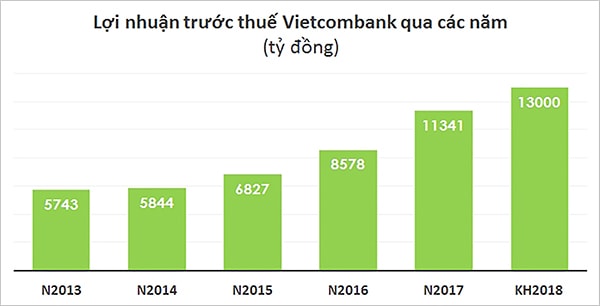

Đặt mục tiêu lợi nhuận 13.000 tỷ đồng

Trong 6 tháng đầu năm 2018, VCB tiếp tục đạt kỷ lục mới về lợi nhuận trước thuế 7.722 tỷ đồng, tăng 52,7% so với cùng kỳ 2017, thực hiện 55,2% kế hoạch 2018. Theo đó, các chỉ tiêu sinh lời tiếp tục cải thiện: NIM đạt 2,76%; ROAA đạt 1,24%; ROAE đạt 22,71%, cao hơn mặt bằng chung của thị trường. Tăng trưởng tín dụng nửa đầu năm 2018 của VCB khá cao, với hơn 11%, trong đó chủ yếu tăng trưởng tín dụng bán lẻ (hơn 16%), còn tín dụng bán buôn tăng thấp (hơn 4%).

Có thể bạn quan tâm

VCB kết nối đầu tư kinh doanh Việt - Nhật

11:38, 27/07/2018

VCB là ngân hàng tốt nhất Việt Nam 2018

11:12, 11/07/2018

VCB cởi bỏ nhiều “điều kiện” với doanh nghiệp nhỏ

14:41, 03/07/2018

VCB thoái xong 6,67 triệu cổ phần OCB thu về 172 tỷ đồng

14:33, 20/04/2018

VCB: Lợi nhuận đột biến từ các thương vụ thoái vốn?

06:10, 25/12/2017

Trong 7.722 tỷ đồng lợi nhuận trước thuế nửa đầu năm nay, ước tính lợi nhuận phi tín dụng chiếm tới khoảng 40%- một tỷ lệ hiện vẫn ít ngân hàng thương mại Việt Nam đạt được; riêng tỷ trọng từ dịch vụ hiện đã đạt khoảng 25%.

Năm 2018, VCB đặt mục tiêu tổng tài sản tăng 14%, huy động vốn tăng 15%, tín dụng tăng 15%, nợ xấu dưới 1,5%, và lợi nhuận trước thuế 13.000 tỷ đồng, tăng 14,6% so với kết quả năm 2017. Đây có thể được xem là mức lợi nhuận kế hoạch 2018 cao nhất trong các NHTMCP hiện nay.

7.722 tỷ đồng là tổng lợi nhuận trước thuế của VCB trong 6 tháng đầu năm 2018, tăng 52,7% so với cùng kỳ năm 2017.

Về phương án phân phối lợi nhuận năm, VCB dự kiến dành 2.878 tỷ đồng để chia cổ tức năm 2017, tương đương 8% vốn điều lệ. VCB cũng đưa ra định hướng chỉ tiêu cho giai đoạn 2018-2023, trong đó tài sản tăng trưởng bình quân 13%/năm, cho vay khách hàng 16%/năm, huy động vốn 15%/năm, tỷ lệ nợ xấu tối đa 1%.

Thoái vốn là động lực tăng giá cổ phiếu

Trên thực tế, động lực chính hỗ trợ giá cổ phiếu VCB trong thời gian qua chính là câu chuyện thoái vốn với tiềm năng đóng góp đáng kể vào lợi nhuận năm nay của ngân hàng này.

Sau khi giảm từ đỉnh 75.000 đ/cp, cổ phiếu VCB có động lực gia tăng trở lại và là một trong những trụ chính hỗ trợ cho VN- Index. Theo giới chuyên gia, một điều nữa khiến cổ phiếu VCB hấp dẫn nhà đầu tư đó chính là việc ngân hàng này thoái vốn ở các ngân hàng khác. Sau 2 đợt bán cổ phần OCB, VCB đã thu về 343,1 tỷ đồng. Theo đó ngân hàng đã ghi nhận tổng cộng 198,3 tỷ đồng tiền lãi.

Đặc biệt, trong năm 2018, VCB dự định sẽ thoái vốn khỏi EIB và hiện VCB hiện vẫn nắm giữ 8,19% vốn của EIB, tương đương 1.609 tỷ đồng nếu tính theo thị giá hiện tại của EIB. Nếu bán toàn bộ số cổ phần EIB tại thị giá ngày ngày 29/8 thì VCB sẽ lãi hơn ngàn tỷ đồng.

VCB hiện nắm giữ 6,97% cổ phần MBB, tương đương 4.094 tỷ đồng nếu tính tại thị giá hiện tại. Giá vốn đầu tư của VCB là 1.243 tỷ đồng nên nếu bán toàn bộ số cổ phần MBB tại thị giá ngày 29/8 thì ngân hàng sẽ lãi gấp đôi.

Thách thức bán cổ phần cho nhà đầu tư ngoại

Trong năm 2016 VCB và Quỹ đầu tư GIC đã ký thoả thuận bán 7,73% cổ phần cho nhà đầu tư này (phần còn lại 2,27% sẽ được chào bán cho Mizuho). Tuy nhiên, ở những bước cuối cùng, thương vụ này không được cơ quan quản lý Nhà nước chấp thuận do giá bán thấp hơn thị giá cổ phiếu ở thời điểm đó.

Theo ông Nghiêm Xuân Thành, Chủ tịch HĐQT VCB, việc phát hành cổ phiếu riêng lẻ cho nhà đầu tư ngoại gặp rất nhiều khó khăn, khi mà theo quy định hiện hành, ngân hàng phải bán lô lớn và giá cũng không được thấp hơn thị trường, yêu cầu nắm giữ 1 năm không được giao dịch.

Từ thời điểm 2016 đến nay, giá cổ phiếu VCB đã tăng gấp đôi, từ hơn 32.000 đồng/cổ phiếu lên 63.700 đồng/cổ phiếu (tính đến ngày 29/8/2018). Trong khi GIC chỉ xác định giá mua cổ phiếu VCB trên 3 chấm. Đây chính là lý do khiến thương vụ này lình xình từ cuối năm 2016 đến nay. Điều này khiến việc thu hút nguồn lực đầu tư phát triển hệ thống, tăng vốn điều lệ theo tiêu chuẩn Basel II của VCB gặp nhiều khó khăn… Đây không chỉ là thách thức riêng của riêng VCB mà của nhóm “Big 4”.

Khó tăng vốn điều lệ Trong nhóm "Big 4" của hệ thống ngân hàng thương mại Việt Nam, có VCB, BIDV và VietinBank đã cổ phần hóa (CPH), nhưng Nhà nước vẫn nắm tỷ lệ sở hữu chi phối lớn. Agribank đang trong quá trình CPH. Để đáp ứng theo chuẩn Basel II, nhóm "Big 4" đều đã phải lần lượt sử dụng giải pháp ngắn hạn bằng vay mượn, qua các đợt phát hành trái phiếu dài hạn lãi suất cao để huy động vốn tạm thời, tránh vi phạm các quy định an toàn trong hoạt động. Hiện "Big 4" đang chiếm khoảng 50% tổng dư nợ của hệ thống các tổ chức tín dụng. Sau 3 năm kéo dài nhu cầu cấp bách, vốn điều lệ vẫn không tăng được (ngoại trừ VCB được thực hiện chính sách chia thưởng cổ phiếu năm trước), các giới hạn phát triển của nhóm này đang cạn. |