Tín dụng - Ngân hàng

Nợ xấu bất động sản có đến mức đáng lo?

Dư nợ tín dụng bất động sản (BĐS) tăng cao bất ngờ trong khi NHNN đã có những biện pháp kiểm soát, dẫn đến quan ngại nợ xấu BĐS có thể sẽ gia tăng.

Phản ánh thực chất hơn

Trong báo cáo vừa được NHNN trình Quốc hội tại kỳ họp vừa qua, tính đến tháng 8, tín dụng BĐS tăng tới 14,58% (bao gồm cả mục đích kinh doanh và mục đích tự sử dụng) so với cuối năm 2018, chiếm 19,14% tổng dư nợ nền kinh tế. Trong đó, tín dụng kinh doanh BĐS chiếm gần 33%, và tiêu dùng khoảng 68,3%.

Trong khi đó tín dụng tiêu dùng chiếm 20,68% tổng dư nợ nền kinh tế, tăng 13,92%, trong đó liên quan tới mua, thuê, thuê mua, xây dựng sửa chữa nhà ở... chiếm 59,4% dư nợ cho vay tiêu dùng.

Những dự án bất động sản rao bán rầm rộ và ăn theo hạ tầng thường xuyên thu hút nhà đầu cơ có thể gây rủi ro tiềm ẩn cho TCTD.

Việc dư nợ tín dụng BĐS tăng cao trong 8 tháng qua được cho là đến từ nhiều nguyên nhân mà các con số cụ thể nêu trên cũng đã phản ánh phần nào: Dư nợ tín dụng BĐS đến từ tiêu dùng đang tăng nhanh. Đây thực chất là vay động sản ẩn núp trong cho vay tiêu dùng mà từ lâu các chuyên gia đã cảnh báo nếu không bóc tách, có thể làm số liệu dư nợ tín dụng theo nhóm/ ngành không được phản ánh thực chất.

Từ tháng 5/2019 đến nay, cơ quan quản lý Nhà nước cũng đã liên tục có những văn bản yêu cầu các tổ chức tín dụng kiểm soát vốn vay tín dụng tiêu dùng đúng mục đích. Cùng với đó là tăng cường công tác thanh tra, kiểm tra, giám sát hoạt động cho vay nói chung và hoạt động cho vay tiêu dùng để đảm bảo hoạt động cho vay được thực hiện minh bạch, công khai và đúng quy định của pháp luật.

Bên cạnh nguyên nhân trực tiếp nêu trên, khó khăn của thị trường BĐS cũng dẫn đến nhiều khoản nợ phải "nằm yên" - được kéo giãn và cộng thêm trong dư nợ khi chủ đầu tư hay người vay mua gặp tình trạng “trở đi mắc núi trở lại mắc sông”...

Cùng với đó, năm 2019 có thể nói là năm ghi nhận tình trạng bùng phát bán dự án đất ma tràn lan và kéo dài nhất với hiện tượng Alibaba là điển hình. Rất nhiều nhà đầu tư, người mua ham nắm cơ hội, đón lợi nhuận cao đã "dính" những dự án này, tiền mất tất mang mà một phần vốn liếng đầu tư có thể đến từ nguồn vay tiêu dùng hoặc thậm chí tín dụng đen...

Vì những vấn đề đó, dư nợ tín dụng BĐS tăng mạnh so với cuối năm 2018, đặc biệt so với trước giai đoại NHNN chấn chỉnh cho vay tiêu dùng, trở nên rõ ràng hơn.

Có đáng lo ngại?

Một chuyên gia đưa ra con số so sánh dòng tiền cụ thể đang từ vốn ngân hàng đổ vào BĐS là 1,5 triệu tỷ đồng- tương đương xấp xỉ với vốn Nhà nước đang đầu tư vào 855 doanh nghiệp Nhà nước hoặc có vốn góp Nhà nước.

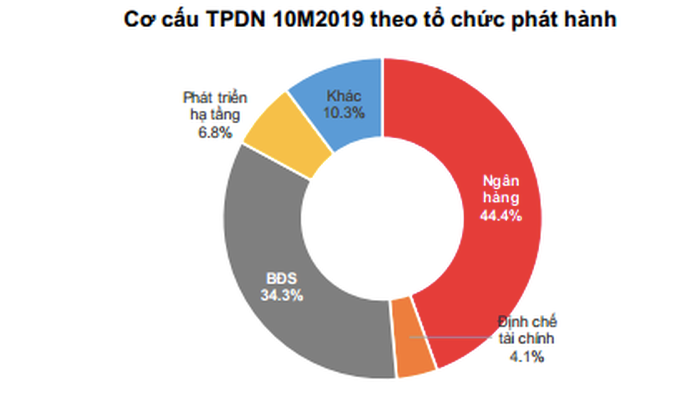

Trái phiếu doanh nghiệp bất động sản với lãi suất cao, tài sản bảo đảm từ dự án hoặc nguồn trả nợ từ dòng tiền thu ở tài sản hình thành trong tương lai cũng là khoản đầu tư/ lách cho vay bất động sản đầy rủi ro của các ngân hàng (nguồn thống kê: SSI)

Vị này cho rằng thị trường BĐS hiện đang có hơn 10.000 doanh nghiệp hoạt động. Chưa có con số thống kê cụ thể khối BĐS trong toàn nền kinh tế đạt tổng tài sản bao nhiêu, tỷ suất sinh lời bình quân ra sao và đóng thuế thu nhập doanh nghiệp cho Ngân sách như thế nào, nhưng rõ ràng nếu xét trên 95 doanh nghiệp BĐS đang niêm yết trên thị trường chứng khoán, tỷ suất lợi nhuận gộp trung bình khá cao (25-30%) và ngành này cũng đang tạo ra công ăn việc làm cho hàng ngàn lao động.

"BĐS còn dắt dây đến nhiều ngành công nghiệp, ngành hỗ trợ khác như sản xuất vật liệu xây dựng, thiết kế, nội ngoại thất, bán lẻ... Do đó, 1,5 triệu tỷ đồng là con số lớn nhưng không vì vậy mà ngay lập tức cần tính đến chặn vốn vào BĐS. Điều quan trọng là kiểm soát sao để dòng vốn này trở thành nguồn lực chất lượng, hiệu quả, không tồn đọng và không biến thành nợ có khả năng mất vốn, nợ xấu, gây nguy hại cho hệ thống ngân hàng", vị chuyên gia này nói.

Có thể bạn quan tâm

Tăng cơ hội tiếp cận tín dụng cho doanh nghiệp

06:10, 26/11/2019

VPBank nâng cao khả năng tiếp cận tín dụng của doanh nghiệp nhỏ và vừa

10:31, 22/11/2019

HDBank tiếp tục nhận giải Ngân hàng tài trợ tín dụng Xanh tốt nhất

14:28, 18/11/2019

Khó gỡ “nút thắt” tín dụng

03:30, 09/11/2019

Ở một so sánh khác, nếu so với những năm trước đây, giai đoạn từ 2007-2008, dư nợ tín dụng BĐS trên tổng dư nợ của toàn nền kinh tế chiếm tỷ trọng trên 30%, cá biệt có giai đoạn lên tới trên 54%, và chỉ mới giảm xuống 14% trong năm trước, thì mức tăng "vì cách tính mới" hiện tại không phải quá mức quan ngại. Vì lẽ đó, Phó Thủ tướng Vương Đình Huệ trong phiên thảo luận tổ về kinh tế xã hội tại kỳ họp thứ 8 Quốc hội khóa XIV đã phân tích thống kê như vậy "tránh để thấy dư nợ thấp mà chủ quan", và nhấn mạnh "chúng ta quản lý, kiểm soát chặt chứ không thể ngăn tín dụng rót vào lĩnh vực này. Bởi thực tế khi khởi công một công trình, dự án BĐS sẽ kéo theo dịch vụ như vật liệu xây dựng, nội thất... tăng trưởng".

Nhưng ngay cả như vậy thì một yếu tố rủi ro tiềm ẩn khác có thể không thể hiện rõ trong dư nợ tín dụng BĐS, lại không thể không nhắc, là trái phiếu BĐS trong tổng dư nợ tín dụng của các ngân hàng. Hiện trái phiếu do các chủ đầu tư phát hành đang có tỷ trọng không nhỏ trong tín dụng kinh doanh BĐS. Theo thống kê của Bộ Tài chính, tổng lượng trái phiếu chào bán của khối doanh nghiệp BĐS đã trên 47.000 tỷ đồng tương đương 2 tỷ USD.

Đáng nói là trái phiếu doanh nghiệp BĐS đang trả mức lãi suất rất cao và có hiện tượng không ít trái chủ đầu tư hay nhà bảo lãnh phát hành, bán trái phiếu cho doanh nghiệp BĐS chính là ngân hàng. Thậm chí, có ngân hàng mua trái phiếu doanh nghiệp trong đó có mục đích để cơ cấu lại khoản nợ của doanh nghiệp phát hành...

Nhìn chung, theo định hướng của NHNN và những bài học hệ lụy nợ xấu từ BĐS, ngân hàng hiện đã không còn luôn luôn "trải thảm đỏ" cho tín dụng BĐS như trước đây. Tuy vậy, những con số dư nợ tín dụng BĐS vừa lộ thiên vì phương pháp thống kê thay đổi, vẫn là cảnh báo để một lần nữa, việc kiểm soát với mục tiêu nắn dòng vốn chất lượng vào lĩnh vực ưu tiên, giảm rủi ro của TCTD trên toàn hệ thống, không thể "mắt mở mắt nhắm".