Tín dụng - Ngân hàng

Lãi vay khó giảm thêm

Nhiều tín hiệu “ngược chiều” đang đe dọa nỗ lực giảm lãi suất cho vay theo chỉ đạo của NHNN và yêu cầu của Thủ tướng Chính phủ.

Tại Quyết định số 2416/QĐ-NHNN ngày 18/11/2019, lãi suất cho vay ngắn hạn tối đa bằng VND đối với một số nhu cầu giảm từ 6,5%/năm xuống 6,0%/năm.

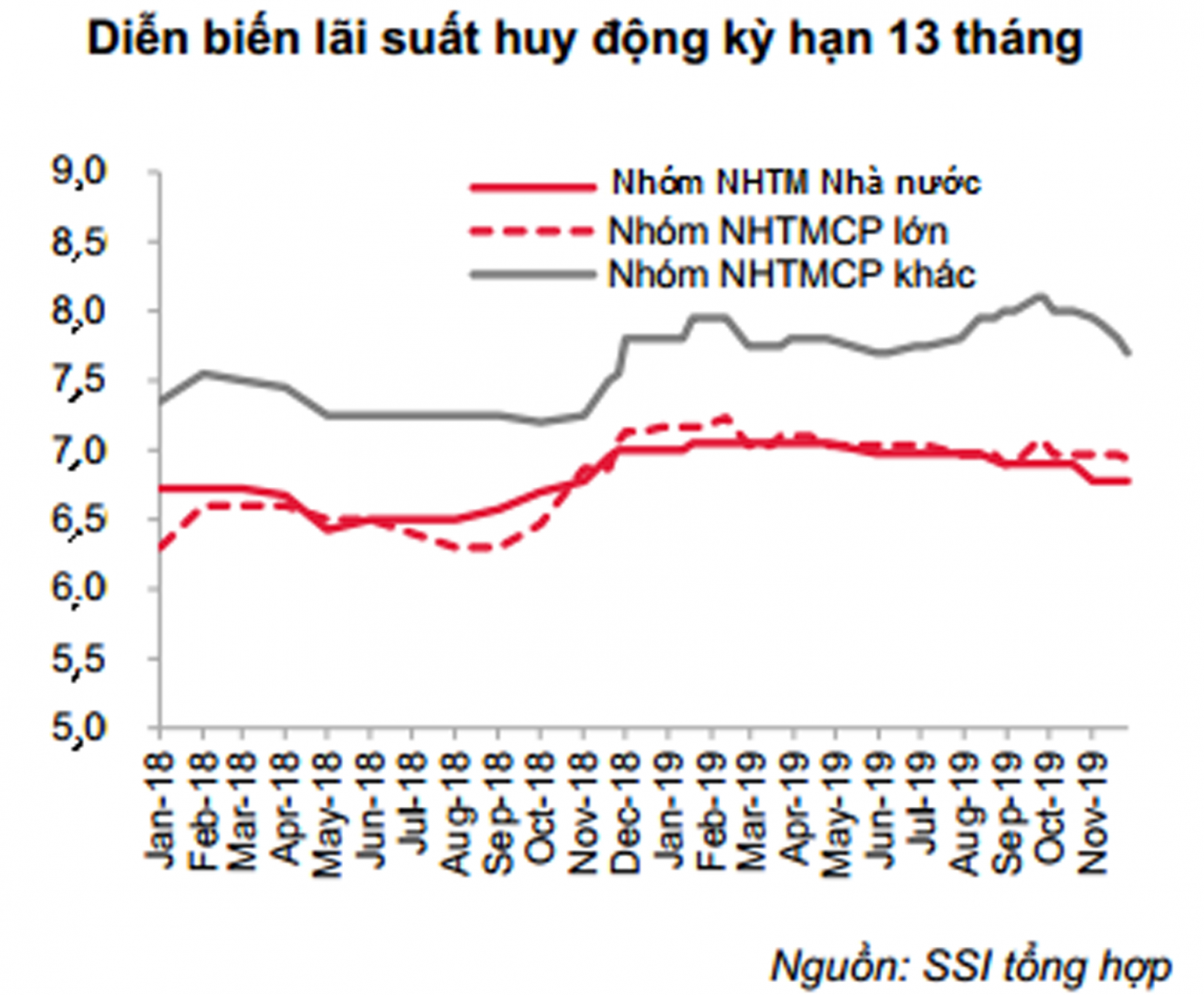

Diễn biến lãi suất huy động kỳ hạn 13 tháng

Lãi huy động vẫn neo cao

Một số các ngân hàng nhỏ, như Nam Á Bank, Nam Việt Bank, VietCapital Bank… cũng có những điều chỉnh giảm nhất định về lãi suất huy động. SCB cũng giảm nhiều điểm phần trăm lãi suất huy động ở các kỳ hạn, chỉ giữ 8,55% cho sản phẩm Đắc Lộc Phát tương tự sản phẩm huy động 18 tháng của ACB.

Độ vênh lãi suất huy động của các ngân hàng nhóm lớn và nhỏ trên thị trường từ xưa đến nay thường dao động từ 2- 4 điểm phần trăm tùy kỳ hạn. Tuy nhiên, tại thời điểm hiện nay, chênh lệch này chỉ là những trường hợp đơn lẻ. Bởi bảng lãi suất huy động các kỳ hạn 1 đến dưới 6 tháng của hầu hết các NHTM trong những tháng gần đây đều ở mức 5,5%/năm nên khi trần lãi suất huy động giảm, một loạt các NHTM cũng điều chỉnh giảm lãi suất ở kỳ hạn này về mức 5%/năm. Tuy nhiên, lãi suất huy động kỳ hạn trên 14 tháng – vẫn neo mức cao, đặc biệt ở các ngân hàng nhỏ.

Việc NHNN giảm lãi suất tiền gửi dự trữ bắt buộc và vượt dự trữ bắt buộc xuống 0,8%/năm làm gia tăng áp lực tăng chi phí vốn, buộc các TCTD phải tăng lãi vay, hoặc giảm lợi nhuận kinh doanh vốn.

Công ty Chứng khoán SSI cho biết, với quy định mới tại Thông tư 22/2019/TT-NHNN, giới hạn tỷ lệ cấp tín dụng so với huy động (LDR) của các NHTM sẽ được thống nhất ở mức 85%, thay vì áp dụng mức 90% với các NHTM nhà nước, 80% với NHTM tư nhân và nước ngoài. Đến ngày 30/9/2019, LDR của nhóm các NHTM nhà nước đang là 91,47% và của các NHTM cổ phần đang là 84,6%, như vậy các NHTM nhà nước vốn dĩ có nguồn vốn dồi dào nhưng đầu ra tín dụng sẽ bị hạn chế hơn do các quy định về an toàn vốn và tỷ lệ LDR. Trong khi đó, các NHTM cổ phần còn dư địa để gia tăng tín dụng. Do đó, các ngân hàng này có thể sẽ chấp nhận mức lãi suất huy động cao hơn. Đây cũng chính là lý do lãi suất cho vay ngắn hạn khó giảm thêm, thậm chí lãi suất cho vay trung và dài hạn chịu sức ép tăng.

Có thể bạn quan tâm

Giảm lãi suất cho vay sẽ lan tỏa rộng hơn?

05:30, 20/11/2019

NHNN giảm trần lãi suất tiền gửi và lãi suất cho vay ngắn hạn

19:27, 18/11/2019

Giảm lãi suất cho vay bằng cách nào?

11:00, 15/11/2019

Sức ép mặt bằng lãi suất cho vay

15:09, 25/10/2019

“Le lói” kỳ vọng giảm lãi suất cho vay

11:01, 07/10/2019

“Xoay” vốn trung, dài hạn

Ngay trong ngày đầu tháng 12, NHNN ban hành quy định giảm mạnh lãi suất tiền gửi dự trữ bắt buộc và tiền gửi vượt dự trữ bắt buộc của các TCTD xuống còn 0,8%/năm, giảm tới 0,4% so với mức 1,2%/năm từ tháng 7 cũng khiến các ngân hàng trở nên kẹt vốn hơn.

TS. Đinh Thế Hiển, Chuyên gia Kinh tế cho rằng, các NHTM phải trích ra 10-20% để nộp bắt buộc vào NHNN chỉ hưởng lãi 0,8% và sẽ phải tính vào chi phí vốn cho vay. Chi phí vốn tăng thì NHTM phải tăng lãi vay để bù trừ, hoặc giảm lợi nhuận kinh doanh vốn. “Đường nào thì NHTM cũng mệt và doanh nghiệp vay vốn cũng mệt theo”, TS. Đinh Thế Hiển nói.

Cũng theo SSI, sau khi Bộ Tài chính ban hành Thông tư 58/2019/TT-BTC quy định rút tiền gửi không kỳ hạn của Kho bạc Nhà nước về Sở giao dịch NHNN thay vì để tại các NHTM, các ngân hàng TMCP top lớn cũng đang thiếu tiền đồng. Dù NHNN đã điều tiết qua kênh OMO, nhưng thanh khoản của các ngân hàng này không có nhiều cải thiện.

Dù thanh khoản không quá căng thẳng, nhưng các ngân hàng cũng đang nỗ lực “xoay” vốn trung- dài hạn. Trong 11 tháng đầu năm nay, tổng lượng phát hành trái phiếu doanh nghiệp là 206.680 tỷ đồng bao gồm cả phát hành riêng lẻ và phát hành ra công chúng. Con số này chưa bao gồm các các đợt phát hành riêng lẻ trong 3 tháng đầu năm 2019 do chưa được công bố chi tiết.

Trong các tổ chức phát hành, nhóm ngân hàng chiếm tỷ trọng lớn tới 45,5%, tương đương 97 nghìn tỷ đồng, lớn hơn cả nhóm bất động sản (34%). Có thể kể đến một số ngân hàng phát hành trái phiếu với lũy kế giá trị vượt trên 10.000 tỷ đồng như BIDV, HDBank, ACB… Lãi suất trái phiếu phổ biến ở các ngân hàng phát hành như VPB, VIB, LienVietPostBank, SHB, HDB, Seabank… 6,3- 7%/năm.

Bên cạnh đó, không loại trừ hiện tượng một số ngân hàng có thể sử dụng công cụ trái phiếu doanh nghiệp, thông qua các giao dịch tài chính phức tạp để cơ cấu lại nợ của tổ chức phát hành hoặc các mục đích khác, gián tiếp đẩy lãi suất trái phiếu lên cao. Trường hợp ACB trao tay thỏa thuận hơn 60 triệu cổ phiếu cho Công ty Hồng Hoàng, một đơn vị trước đó đã phát hành hơn 1.400 tỷ đồng trái phiếu với lãi suất ngất ngưởng 20% để giao dịch cổ phiếu như nêu, là một ví dụ.