Tín dụng - Ngân hàng

Moody’s hạ tín nhiệm ảnh hưởng thế nào đến các ngân hàng Việt?

Moody’s vừa thông báo về việc hạ triển vọng tín nhiệm đối với 18 ngân hàng thương mại cổ phần của Việt Nam. Điều này ảnh hưởng như thế nào đến các ngân hàng này?

18 ngân hàng thương mại cổ phần của Việt Nam vừa bị Moody's hạ bậc tín nhiệm

Hạ triển vọng theo quốc gia

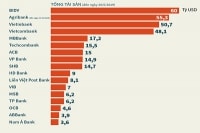

Moody’s vừa thực hiện việc xếp hạng đối với 18 ngân hàng Việt Nam, bao gồm: ABBank, ACB, HDBank, Vietcombank, BIDV, LienVietPostBank, MB, Nam A Bank, OCB, SHB, SeABank, TPBank, Agribank, VIB, VietinBank, MSB, VPBank, Techcombank. Tuy nhiên, xếp hạng, đánh giá và triển vọng của Sacombank (Caa1 ổn định, caa2) không bị ảnh hưởng bởi quyết định này.

Cụ thể, Moody’s vẫn giữ nguyên xếp hạng nhà phát hành và tiền gửi ngoại tệ và nội tệ dài hạn của 10 trong số 18 ngân hàng, song thay đổi triển vọng thành “tiêu cực”. Bên cạnh đó, Moody’s cũng giữ nguyên xếp hạng tiền gửi ngoại tệ dài hạn của 5 ngân hàng khác và thay đổi triển vọng về xếp hạng tiền gửi ngoại tệ dài hạn của ngân hàng thành “tiêu cực”. Moody’s cũng giữ nguyên các đánh giá CR và CRR dài hạn của 3 ngân hàng còn lại.

Đối với 10 ngân hàng đầu tiên, Moody’s cho biết không thể nâng xếp hạng dài hạn của các ngân hàng này. Tuy nhiên, Moody's khẳng định sẽ xếp hạng 10 ngân hàng với triển vọng ổn định, nếu Moody’s khẳng định xếp hạng chủ quyền của Việt Nam tại Ba3 với triển vọng ổn định và không có thay đổi quan trọng đối với sức mạnh tín dụng độc lập của các ngân hàng này. Đối với 8 ngân hàng còn lại, Moody’s có thể nâng cấp xếp hạng dài hạn của họ, nếu tổ chức này nâng cấp BCA của ngân hàng, do sự cải thiện đáng kể về nguyên tắc tín dụng của họ.

Quyết định này của Moody’s được đưa ra sau khi định chế này đã hạ triển vọng nợ có chủ quyền của Việt Nam xuống mức “tiêu cực” dù vẫn giữ nguyên xếp hạng Ba3. “Các hành động xếp hạng đối với các ngân hàng cũng tuân theo xác nhận của Moody’s vào ngày 18/12/2019 về xếp hạng nợ có chủ quyền của Việt Nam và thay đổi vào cùng ngày về triển vọng xếp hạng nợ có chủ quyền thành tiêu cực”, Moody’s cho biết.

Moody’s cũng khẳng định rằng, các hành động xếp hạng của họ đối với 18 ngân hàng xuất phát từ hành động xếp hạng nợ có chủ quyền, chứ không phản ánh sự suy yếu của hồ sơ tài chính độc lập của các ngân hàng. Xếp hạng nợ có chủ quyền của Việt Nam là đầu vào quan trọng trong xếp hạng của Moody’s đối với các ngân hàng Việt Nam, bởi vì xếp hạng tín nhiệm của đất nước ảnh hưởng đến đánh giá của Moody’s về khả năng hỗ trợ của chính phủ cho các ngân hàng trong thời điểm khó khăn.

Có thể bạn quan tâm

Moody’s hạ bậc tín nhiệm: Không đáng lo!

11:06, 18/10/2019

Bộ Tài chính khẳng định: Moody’s xem xét hạ bậc tín nhiệm Việt Nam là “không phù hợp”

00:55, 11/10/2019

Moody's nâng mức xếp hạng tín nhiệm cơ sở của ABBABK lên b1

11:00, 04/11/2018

Moody's nâng bậc xếp hạng tín nhiệm của HDBank lên B1

10:07, 31/10/2018

Hệ lụy hạ bậc tín nhiệm

Bộ Tài chính Việt Nam cũng đã lên tiếng cho rằng, việc Moody’s hạ triển vọng tín nhiệm của Việt Nam chỉ dựa trên sự việc riêng lẻ đối với nghĩa vụ nợ dự phòng của Chính phủ mà bỏ qua thành tựu toàn diện Việt Nam đã đạt được trong phát triển kinh tế - xã hội, cải thiện khả năng chống chọi với các cú sốc bên ngoài và nâng cao tính bền vững danh mục nợ công, là không xác đáng. Tuy nhiên, điều đó vẫn không thay đổi được quyết định của Moody’s trong việc hạ triển vọng tín nhiệm của các ngân hàng Việt.

Vấn đề là quyết định này có ảnh hưởng gì đến hoạt động của các ngân hàng không? Mang băn khoăn này đem hỏi một chuyên gia ngân hàng, vị này khẳng định: “Không ảnh hưởng nhiều”. Sở dĩ như vậy là bởi, xếp hạng tín nhiệm của Moody’s, Fitch Ratings hay S&P chỉ có tính chất tham khảo để các nhà đầu tư đưa ra quyết định đầu tư vào một tài sản nào đó. Với các ngân hàng, những xếp hạng này cũng có tác động nhất định đến hoạt động phát hành trái phiếu hay huy động tiền gửi…

“Thế nhưng, các ngân hàng nội đa phần chỉ hoạt động tại thị trường nội địa, cùng lắm là mở rộng sang các nước láng giềng, trong khi hiện không mấy người dân trong nước quan tâm đến xếp hạng này của các tổ chức quốc tế. Bởi vì, khi quyết định gửi tiền, nhiều người chủ yếu quan tâm đến lãi suất…”, vị chuyên gia này phân tích và kết luận: Vì lẽ đó, quyết định này của Moody’s không ảnh hưởng gì đến hoạt động của các ngân hàng.

Tuy nhiên, vị chuyên gia trên cũng cho rằng, việc bị hạ triển vọng tín nhiệm sẽ khiến các ngân hàng nói trên gặp khó khăn hơn trong việc huy động vốn từ thị trường quốc tế cũng như tìm kiếm các nhà đầu tư nước ngoài. Trong khi hiện đây đang là mục tiêu của không ít ngân hàng để có được tấm vé “Basel II”. “Chắc chắn khi bị hạ bậc tín nhiệm, các ngân hàng Việt sẽ phải trả lãi suất cao hơn nếu muốn huy động vốn quốc tế. Điều này cũng khiến các nhà đầu tư nước ngoài trở nên đắn đo hơn khi muốn “se duyên” cùng các nhà băng nội”, vị chuyên gia này cảnh báo.

Vị chuyên gia nói trên nhấn mạnh, động thái này của Moody’s được đưa ra không phải do sức khỏe của các ngân hàng có vấn đề, mà chủ yếu do triển vọng tín nhiệm quốc gia bị hạ bậc. Trên thực tế, trong số 18 ngân hàng bị Moody’s hạ triển vọng lần này, có rất nhiều ngân hàng đã được cơ quan chủ quan công nhận là đã đáp ứng chuẩn Basel II, có nghĩa năng lực tài chính của các ngân hàng này rất tốt, đạt chuẩn quốc tế.