Tín dụng - Ngân hàng

Lãi khủng, ngân hàng có dư địa giảm lãi suất cho vay?

Lãi lớn, nhiều ngân hàng mạnh tay chi lương, thưởng, nhưng tỏ ra khá “rụt rè” trong việc giảm lãi suất cho vay cho dù mặt bằng lãi suất tại Việt Nam đang cao hơn nhiều quốc gia trong khu vực.

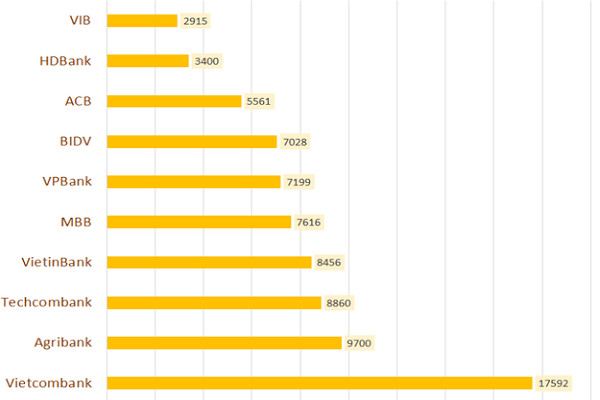

Top 10 ngân hàng có lợi nhuận trước thuế hợp nhất lớn nhất trong 9 tháng đầu năm 2019. Đơn vị tính: Tỷ VND

Lãi khủng, trả lương cao

Đến nay đã có một số ngân hàng hé lộ về kết quả kinh doanh năm 2019 với những con số lợi nhuận tăng mạnh so với năm trước. Đơn cử như VIB đã công bố mức lợi nhuận trước thuế năm 2019 ước đạt hơn 4.000 tỷ đồng, tăng gần gấp rưỡi so với năm 2018 và gấp 5,6 lần so với năm 2016; tổng tài sản ước đạt 180.000 tỷ đồng, tăng gần 30% so với cuối năm 2018.

Hay như Sacombank ước lợi nhuận trước thuế hợp nhất năm 2019 đạt gần 3.200 tỷ đồng, vượt 20% so với kế hoạch; tổng tài sản dự kiến đạt 457.000 tỷ đồng, tăng gần 13% so với năm 2018; huy động từ tổ chức kinh tế và dân cư đạt 413.000 tỷ đồng, tăng khoảng 18%; cho vay đạt hơn 296.000 tỷ đồng, tăng khoảng 15%.

Ngay cả Agribank, mặc dù tăng trưởng tín dụng không cao do hệ số an toàn vốn đã ở sát ngưỡng tối thiểu, thế nhưng ngân hàng này vẫn thu về hơn 11.700 tỷ đồng lợi nhuận trước thuế trong 11 tháng đầu năm 2019, mức lợi nhuận kỷ lục mà ngân hàng đạt được từ trước đến nay.

Cũng gặp khó khăn về tăng trưởng tín dụng do chưa tăng được vốn điều lệ, song theo tiết lộ của một lãnh đạo VietinBank, nhà băng này sẽ đạt, thậm chí có khả năng vượt kế hoạch lợi nhuận năm 2019 đã được ĐHCĐ giao phó là 9.500 tỷ đồng.

Những ví dụ nêu trên cũng đã phần nào cho thấy, bức tranh lợi nhuận vô cùng khả quan của các ngân hàng trong năm 2019. Trong đó, dẫn đầu có lẽ vẫn là Vietcombank khi mà chỉ trong 9 tháng đầu năm, nhà băng này đã thu về tới hơn 17.600 tỷ đồng lợi nhuận trước thuế và theo dự báo của nhiều tổ chức, nhà băng nay chắc chắn sẽ hoàn thành mục tiêu lợi nhuận cả năm 2019. Đứng thứ hai có lẽ là Agribank khi mà ngân hàng này cũng thu về tới 11.700 tỷ đồng lãi trước thuế trong 11 tháng. Các vị trí tiếp theo có lẽ cũng không có nhiều sự thay đổi, lần lượt là Techcombank, VietinBank, MB, VPBank…

Thu lãi lớn, các nhà ngân hàng mạnh tay chi lương, thưởng lớn cho các cán bộ, nhân viên. Đơn cử như Vietcombank, 9 tháng đầu năm bình quân mỗi nhân viên của nhà băng này nhận được 36,96 triệu đồng một tháng. Hay như thu nhập bình quân của nhân viên Techcombank cũng lên tới 33 triệu đồng/người/tháng. Gặp nhiều khó khăn trong việc tăng tín dụng như VietinBank, song nhân viên của nhà băng này vẫn thu nhập tới 31,5 triệu đồng mỗi tháng…

Có thể bạn quan tâm

Lãi vay sau Tết Nguyên đán Canh Tý sẽ thế nào?

05:00, 16/12/2019

Lợi nhuận ngân hàng tăng mạnh nhờ đâu?

05:00, 30/10/2019

Lợi nhuận ngân hàng sẽ phân hóa mạnh

05:30, 10/10/2019

Lợi nhuận ngân hàng quý 1 tăng mạnh vì đâu?

05:01, 24/04/2019

Khơi thông nguồn vốn giá rẻ

11:00, 27/12/2019

Dư địa giảm lãi vay vẫn còn

“Việc chia thành quả cho người lao động âu cũng là điều bình thường, bởi nhờ sự nỗ lực của đội ngũ cán bộ, nhân viên, các nhà băng mới có được kết quả kinh doanh tốt như vậy. Hơn nữa, đầu tư cho con người cũng là đầu tư cho tương lai”, lãnh đạo một ngân hàng cho biết.

Sẽ không có gì đáng nói nếu các ngân hàng không “rụt rè” với việc giảm lãi suất cho vay, nhất là khi nguồn thu từ tín dụng chiếm tỷ trọng lớn trong số lợi nhuận của các ngân hàng. Chẳng hạn như Vietcombank, thu nhập lãi thuần của ngân hàng này đạt gần 25.938 tỷ đồng trong 9 tháng đầu năm, tăng gần 27% so với cùng kỳ năm trước cho dù tín dụng chỉ tăng khoảng 16% trong thời gian này. Thu nhập lãi thuần của Techcombank cũng đạt tới 10.106 tỷ đồng trong 9 tháng đầu năm, tăng 23,7% so với cùng kỳ; thu nhập lãi thuần của VietinBank cũng tăng 11,7% lên 10.106 tỷ đồng…

“Thu nhập lãi thuần của các nhà băng tăng mạnh, thậm chí cao hơn nhiều tốc độ tăng tín dụng cho thấy tỷ lệ lãi cận biên (NIM) của các ngân hàng được cải thiện tích cực. Điều đó cũng có nghĩa dư địa giảm lãi suất vẫn còn”, một chuyên gia ngân hàng cho biết.

Dường như các nhà băng cũng thấu hiểu điều này. Chẳng thế, sau mỗi lần công bố con số lợi nhuận khủng, các ngân hàng quốc doanh lại tiên phong giảm lãi suất cho vay. Tính chung trong năm 2019, 4 ông lớn NHTM Nhà nước đã có 3 lần giảm lãi suất đối với các lĩnh vực ưu tiên. Tuy nhiên, mức độ hưởng ứng của các ngân hàng cổ phần là rất ít chỉ khi có “lệnh” từ NHNN.

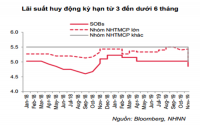

Theo NHNN Việt Nam, hiện lãi suất huy động bằng VND vẫn phổ biến ở mức 0,2- 0,8%/năm đối với tiền gửi không kỳ hạn và có kỳ hạn dưới 1 tháng; 4,3- 5%/năm đối với tiền gửi có kỳ hạn từ 1 tháng đến dưới 6 tháng; 5,3- 7%/năm đối với tiền gửi có kỳ hạn từ 6 tháng đến dưới 12 tháng; kỳ hạn từ 12 tháng trở lên ở mức 6,6- 7,5%/năm. Trong khi mặt bằng lãi suất cho vay VND phổ biến ở mức 6- 9%/năm đối với ngắn hạn; 9- 11%/năm đối với trung và dài hạn.

Thống kê nói trên cho thấy, chênh lệch lãi suất cho vay và huy động vào khoảng 4%, một mức khá cao so với nhiều quốc gia trong khu vực. Theo số liệu của Ngân hàng Thế giới (WB), giai đoạn 2014- 2018, khi so sánh Việt Nam với một số nước trong khu vực và cùng mức thu nhập, có thể thấy lãi suất cho vay thực bằng VND ở mức trung bình cao (4,96%/năm so với mức bình quân của 10 quốc gia là 4,39%). Điều đó đang khiến năng lực cạnh tranh của các doanh nghiệp Việt thua kém so với những đối tác này.

Theo vị chuyên gia ngân hàng nói trên, mong muốn giảm lãi suất cho vay của cộng đồng doanh nghiệp là chính đáng, và lãi suất cho vay nên giảm thêm khi xét trong bối cảnh điều kiện vĩ mô của Việt Nam ổn định hơn nhiều so với các quốc gia nói trên. Hơn nữa, xét ở một góc độ nào đó, việc giảm lãi suất cho vay của các ngân hàng cũng là để nuôi dưỡng nguồn thu bởi hoạt động của các doanh nghiệp tốt hơn cũng giúp cho ngân hàng thu tốt hơn.