Tín dụng - Ngân hàng

10 sự kiện nổi bật của ngành ngân hàng Việt Nam năm 2019

Chuẩn bị bước sang năm 2020, Báo Diễn đàn Doanh nghiệp xin điểm lại một số hoạt động nổi bật nhất trong ngành ngân hàng Việt Nam trong năm 2019.

1- Ngân hàng Nhà nước giảm trần lãi suất huy động và cho vay ngắn hạn

Ngân hàng Nhà nước giảm trần lãi suất huy động và cho vay ngắn hạn

Vào những tháng cuối năm 2019, NHNN đã đồng loạt ban hành hai văn bản điều chỉnh giảm trần lãi suất, cả chiều huy động lẫn cho vay trên thị trường 1. Theo đó, lãi suất tối đa áp dụng đối với tiền gửi không kỳ hạn và có kỳ hạn dưới 1 tháng giảm từ 1,0%/năm xuống 0,8%/năm; lãi suất tối đa áp dụng đối với tiền gửi có kỳ hạn từ 1 tháng đến dưới 6 tháng giảm từ 5,5%/năm xuống 5,0%/năm. Lãi suất tiền gửi có kỳ hạn từ 6 tháng trở lên do tổ chức tín dụng ấn định trên cơ sở cung - cầu vốn thị trường.

Đồng thời, NHNN cũng hạ lãi suất cho vay ngắn hạn tối đa bằng VND đối với các nhu cầu vốn phục vụ nông nghiệp, nông thôn, xuất khẩu, công nghiệp hỗ trợ, doanh nghiệp nhỏ và vừa, doanh nghiệp ứng dụng công nghệ cao từ 6,5%/năm xuống 6,0%/năm.

Quyết định giảm trần lãi suất nói trên của NHNN diễn ra không lâu sau thông điệp giảm lãi suất cho vay từ Thủ tướng Nguyễn Xuân Phúc tại diễn đàn Quốc hội ngày 8/11.

2- Chính sách tỷ giá USD/VND ổn định

Diễn biến tỷ giá USD/VND

Tỷ giá các đồng tiền trên thế giới biến động mạnh trong năm vừa qua do chịu sự tác động nhiều chiều, trong đó tác động lớn nhất là từ chiến tranh thương mại Mỹ - Trung. Tuy nhiên, tỷ giá USD/VND khá ổn định.

Điểm nhấn của 2019 nằm ở tỷ giá trung tâm do Ngân hàng Nhà nước công bố, với mức tăng gần 1,5% so với cuối 2018. Hướng tăng này được cho là sự chủ động của nhà điều hành để đưa tỷ giá trung tâm trở nên cân bằng hơn so với các mức tỷ giá giao dịch trên các thị trường.

Năm 2019 ghi nhận NHNN có lần giảm khá mạnh giá mua vào USD, từ 23.200 VND xuống 23.175 VND vào cuối tháng 11. Theo đó, NHNN mua ròng lượng lớn ngoại tệ, nâng kỷ lục dự trữ ngoại hối quốc gia lên khoảng 73 tỷ USD.

Theo Công ty Chứng khoán SSI, việc giữ tỷ giá ổn định trong năm 2019 phản ánh các nền tàng vĩ mô tích cực của Việt Nam nhưng cũng khiến VND tăng giá trong tương quan với các đồng tiền của các quốc gia khác. Các quốc gia này vẫn đang mở rộng quy mô nới lỏng tiền tệ, khiến đồng nội tệ của họ sẽ còn giảm giá trong năm 2020.

Theo Công ty chứng khoán SSI, tỷ giá USD/VND sẽ điều chỉnh tăng khoảng 1- 2% và sẽ được điều chỉnh dần từng bước tùy thuộc vào các diễn biến trên thế giới.

3- Thay đổi về giới hạn, tỷ lệ đảm bảo an toàn hoạt động của ngân hàng

Các ngân hàng sẽ phải đưa tỷ lệ vốn ngắn hạn cho vay trung và dài hạn về mức 37% từ ngày 1/10/2020

NHNN đã chính thức ban hành Thông tư 22/2019/TT-NHNN thay thế Thông tư 36/2014 về quy định các giới hạn, tỷ lệ đảm bảo an toàn hoạt động của ngân hàng. Thông tư này có 3 điểm đáng chú ý: "siết" tỷ lệ vốn ngắn hạn cho vay trung và dài hạn, nâng hệ số rủi ro đối với các khoản cho vay mua nhà có giá trị lớn và điều chỉnh tỷ lệ LDR. Theo đó, các ngân hàng sẽ phải đưa tỷ lệ vốn ngắn hạn cho vay trung và dài hạn về mức 37% từ ngày 1/10/2020, tiếp tục giảm xuống 34% một năm sau đó và xuống mức 30% sau một năm tiếp theo.

Về việc nâng hệ số rủi ro đối với các khoản cho vay mua nhà có giá trị lớn, quy định này sẽ tác động theo hướng làm giảm hệ số an toàn vốn (CAR) của các ngân hàng có danh mục cho vay mua nhà lớn, đồng thời tạo cơ hội cho các ngân hàng có CAR cao lấy thị phần cho vay mua nhà của các ngân hàng có CAR thấp, do CAR càng thấp thì càng ít dư địa để cho vay mua nhà giá trị lớn.

4- Mỹ đưa Việt Nam vào danh sách giám sát thao túng tiền tệ

Mỹ đưa Việt Nam vào danh sách giám sát thao túng tiền tệ

Ngày 29/5, Bộ Tài chính Mỹ công bố báo cáo chính sách kinh tế vĩ mô, thương mại và tỷ giá với các nước là đối tác thương mại lớn của Mỹ. Tại báo cáo này, Bộ Tài chính Mỹ đưa ra danh sách 9 nước cần theo dõi, giám sát, trong đó có Việt Nam.

Trong ba tiêu chí để Bộ Tài chính Mỹ đưa các nước vào báo cáo này, Việt Nam thỏa mãn 2 tiêu chí về thặng dư thương mại và cán cân vãng lai, còn tiêu chí về can thiệp ngoại hối 1 chiều thấp hơn ngưỡng Mỹ đưa ra.

Việc bị đưa vào danh sách trên được cho là một điểm áp lực đối với việc điều hành chính sách tiền tệ của Việt Nam trong năm 2020.

5- 18 ngân hàng được công nhận đạt chuẩn Basel II trước thời hạn

18 ngân hàng được công nhận đạt chuẩn Basel II trước thời hạn

Tính đến cuối tháng 12, hệ thống các ngân hàng thương mại Việt Nam đã có 18 thành viên được NHNN xác nhận áp dụng Thông tư 41 chuẩn Basel II trước thời hạn.

Trong số 18 ngân hàng này, mới chỉ duy nhất 1 ngân hàng là VIB đã hoàn thành cả 3 trụ cột của Basel II. Trong khi đó, có 2 thành viên lớn như Agribank và VietinBank, hiện vẫn đáp ứng chuẩn Basel II.

Có thể bạn quan tâm

[NGÂN HÀNG- CHỨNG KHOÁN TUẦN TỪ 16-21/12]: Chứng khoán năm 2020 sẽ 'thăng hoa", Moody's hạ bậc tín nhiệm 18 ngân hàng Việt

16:30, 21/12/2019

“Lối thoát” khi “lỗi hẹn” Basel II

14:59, 24/12/2019

"Cửa thoát hiểm" nào cho ngân hàng "lỡ nhịp" Basel II?

04:00, 20/12/2019

BIDV được công nhận đạt chuẩn Basel II trước thời hạn

16:32, 11/12/2019

20 ngày nữa cho chuẩn Basel II: Hệ thống ngân hàng đã sẵn sàng?

11:05, 10/12/2019

Giải pháp nào đẩy lùi tín dụng đen?

05:00, 23/12/2019

6- “Big 4” ngân hàng không được tăng vốn từ ngân sách

Qua kỳ họp thứ 8, Quốc hội khóa XIV, kết luận cuối cùng về các đề xuất tăng vốn điều lệ cho các ngân hàng thương mại có vốn nhà nước đã chốt lại.

Qua kỳ họp thứ 8, Quốc hội khóa XIV, kết luận cuối cùng về các đề xuất tăng vốn điều lệ cho các ngân hàng thương mại có vốn nhà nước đã chốt lại. Đây được cho là nội dung quan trọng, đang được thẩm tra, báo cáo theo đúng quy trình và không đưa vào nghị quyết năm nay.

Theo đó, yêu cầu tăng vốn cho “Big 4” ngân hàng có vốn nhà nước chi phối chưa thể tháo gỡ về cơ chế và bố trí nguồn trong 2019. Agribank và VietinBank tiếp tục gặp khó khăn trong vấn đề này; còn BIDV đã tự hóa giải bằng thương vụ bán vốn cho KEB Hana Bank; Vietcombank tiếp tục xúc tiến kế hoạch bán thêm vốn cho nhà đầu tư nước ngoài để tăng vốn.

Phó thống đốc Nguyễn Thị Hồng cho biết, hệ số CAR của 4 ngân hàng thương mại nhà nước đã ở sát ngưỡng cho phép. Nếu các ngân hàng này không tăng được vốn điều lệ, có thể phải hạn chế cấp tín dụng, thậm chí ngừng cấp tín dụng. Hiện “Big 4” đang chiếm khoảng 48% thị phần tín dụng.

7- 9 ngân hàng tất toán xong nợ xấu tại VAMC

9 ngân hàng tất toán xong nợ xấu tại VAMC

Đến cuối năm 2019, hệ thống ngân hàng đã có 9 ngân hàng thương mại tất toán xong nợ xấu đã bán cho Công ty Quản lý tài sản các tổ chức tín dụng Việt Nam (VAMC).

Như vậy, kể từ khi VAMC bắt đầu mua nợ xấu từ năm 2013, cao điểm trong năm 2015, đến nay nhiều ngân hàng thương mại đã tự chủ động xử lý nợ xấu bằng việc tất toán trước hạn trái phiếu đặc biệt của tổ chức này.

8- Moody’s hạ triển vọng tín nhiệm 18 ngân hàng

Moody’s hạ triển vọng tín nhiệm 18 ngân hàng

Ngày 20/12, sau khi hạ triển vọng của Việt Nam xuống “Tiêu cực”, hãng xếp hạng tín nhiệm Moody’s cũng có điều chỉnh tương ứng đối với 18 ngân hàng thương mại.

Tuy nhiên, Moody’s khẳng định việc điều chỉnh xếp hạng này không phản ánh sức khỏe tài chính của các ngân hàng yếu đi, mà hoàn toàn chịu ảnh hưởng từ quyết định của tổ chức này với tín nhiệm quốc gia của Việt Nam.

9- Triển khai các giải pháp hạn chế tín dụng đen

Đầu tháng 3/2019, NHNN đã có văn bản số 1783/NHNN-TD về việc phối hợp triển khai các giải pháp mở rộng tín dụng, góp phần hạn chế tín dụng đen. Theo đó, Thống đốc NHNN đề nghị các tỉnh, thành phố quan tâm hỗ trợ, tạo điều kiện cho các tổ chức tín dụng trên địa bàn trong quá trình thực hiện cho vay các chương trình tín dụng theo chỉ đạo của Chính phủ, Thủ tướng Chính phủ và cho vay phát triển kinh tế - xã hội địa phương.

Đồng thời, các tỉnh, thành phố phối hợp với ngành ngân hàng đẩy mạnh thực hiện có hiệu quả; chỉ đạo các sở, ban, ngành, chính quyền các cấp, đặc biệt chính quyền cấp xã, phường, thôn, bản phối hợp với ngành ngân hàng hỗ trợ người dân tiếp cận các chương trình tín dụng phục vụ sản xuất kinh doanh, hạn chế người dân tìm đến các nguồn vốn không chính thức.

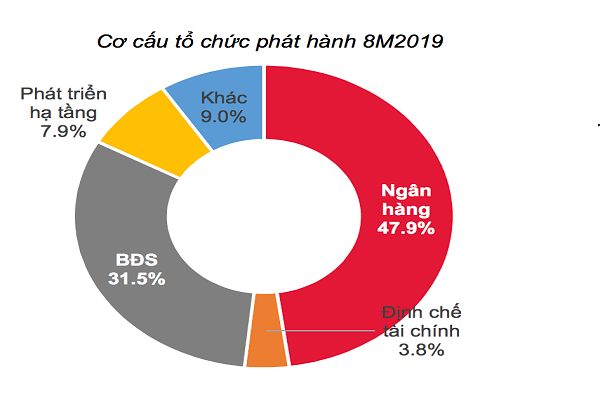

10- Các ngân hàng dẫn đầu về phát hành trái phiếu

Các ngân hàng dẫn đầu về lượng trái phiếu phát hành với 8 đại diện thuộc trong Top 10.

Công ty Chứng khoán MBS vừa có báo cáo cập nhật về thị trường trái phiếu doanh nghiệp (TPDN). Theo đó, các ngân hàng dẫn đầu về lượng trái phiếu phát hành với 8 đại diện thuộc trong Top 10. Trong đó, VPBank đứng đầu thị trường với giá trị phát hành trái phiếu 14.760 tỷ đồng, lãi suất 6,25-6,9%, kỳ hạn 3 năm. Xếp thứ hai về lượng chào bàn cổ phiếu là BIDV, giá trị 12.817 tỷ đồng, kỳ hạn 6-10 năm và VIB 10.600 tỷ đồng, kỳ hạn 2-5 năm.

Từ tháng 8 đến tháng 12/2019, có 81 đơn vị phát hành trái phiếu, trong đó có 19 ngân hàng, 26 doanh nghiệp bất động sản, 10 công ty chứng khoán, và 26 công ty thuộc các lĩnh vực khác.

![[NGÂN HÀNG- CHỨNG KHOÁN TUẦN TỪ 16-21/12]: Chứng khoán năm 2020 sẽ 'thăng hoa](https://dddn.1cdn.vn/2019/12/31/diendandoanhnghiep.vn-media-uploaded-455-2019-12-19-_ngoai-te_thumb_200.jpg)