Tín dụng - Ngân hàng

Nhà băng tiếp tục lao vào cuộc đua phát hành trái phiếu?

Với quy định mới cho phép các nhà băng phát hành trái phiếu riêng lẻ mà không cần chấp thuận của NHNN, các nhà băng sẽ tận dụng tối đa lợi thế này để bổ sung vốn cấp 2 nhằm đáp ứng chuẩn Basel II.

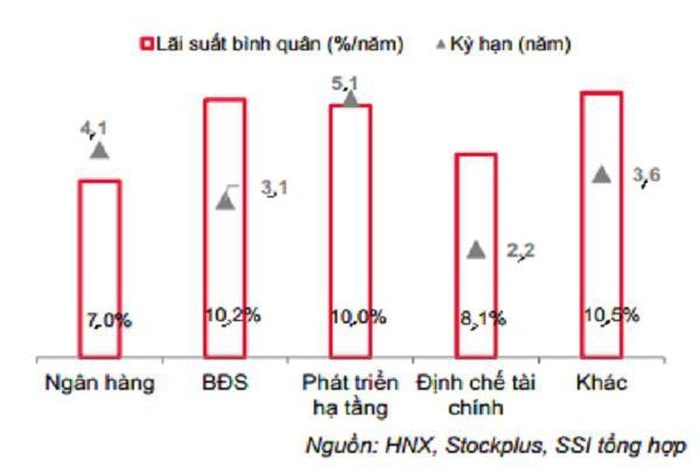

Lãi suất và kỳ hạn bình quân của trái phiếu doanh nghiệp trong 11 tháng đầu năm 2019

Áp lực tăng vốn đáp ứng chuẩn Basel II

Thị trường trái phiếu doanh nghiệp đã có bước bứt phá mạnh trong năm 2019. Theo thống kê của công ty chứng khoán SSI, trong tháng 11/2019, có 24.199 tỷ đồng trái phiếu doanh nghiệp được phát hành, đưa tổng lượng phát hành 11 tháng đầu năm lên 206.680 tỷ đồng, bao gồm cả phát hành riêng lẻ và phát hành ra công chúng. Song con số này chưa bao gồm các các đợt phát hành riêng lẻ trong 3 tháng đầu năm 2019 do chưa được công bố chi tiết. Tuy nhiên, căn cứ dữ liệu tổng hợp kết quả phát hành riêng lẻ lũy kế 10 tháng của HNX, SSI ước tính lượng phát hành riêng lẻ 3 tháng đầu năm 2019 khoảng 30.000 tỷ đồng. Như vậy, tổng lượng trái phiếu doanh nghiệp thực tế phát hành 11 tháng đầu năm là khoảng 237 nghìn tỷ đồng, cao hơn 5,8% so với tổng lượng phát hành trong cả năm 2018.

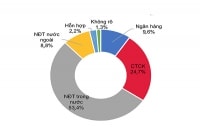

Riêng với các ngân hàng, sau khi tạm lắng trong tháng 10, các nhà băng lại đẩy mạnh phát hành trái phiếu trong tháng 11 với 14.149 tỷ đồng trái phiếu mới, đưa số lũy kế phát hành của các NHTM trong 11 tháng lên mức 94 nghìn tỷ đồng, chiếm tỷ trọng cao nhất (45,5%) trong các nhóm ngành tham gia phát hành trái phiếu. Đa phần trái phiếu của các nhà băng đều có kỳ hạn khá dài, đủ để tính vào vốn cấp 2.

Đơn cử trong tháng riêng BIDV phát hành 8.618 tỷ đồng trái phiếu, trong đó có 2.800 tỷ đồng là trái phiếu phát hành ra công chúng, đây là đợt phát hành ra công chúng lần thứ 2 của ngân hàng này sau đợt phát hành 3.000 tỷ vào tháng 9/2019. Còn tính từ đầu năm đến nay, BIDV đã phát hành tổng cộng 12.817 tỷ đồng trái phiếu có kỳ hạn từ 6 đến 10 năm và đủ tiêu chuẩn để tính vào vốn cấp 2 của ngân hàng này.

Theo các chuyên gia ngân hàng, việc các nhà băng chạy đua phát hành trái phiếu một mặt là để bổ sung vốn cấp 2 nhằm đáp ứng các yêu cầu về an toàn vốn khắt khe theo chuẩn Basel II, mặt khác cũng nhằm bổ sung nguồn vốn trung- dài hạn khi mà tỷ lệ vốn ngắn hạn cho vay trung- dài hạn sẽ giảm dần theo lộ trình xuống còn 30% từ đầu tháng 10/2022.

“Những quy định của NHNN về việc siết dần tỷ lệ vốn ngắn hạn cho vay trung - dài hạn khiến các nhà băng phải thay đổi cơ cấu nguồn vốn, theo hướng gia tăng vốn trung - dài hạn”, TS. Cấn Văn Lực – Chuyên gia kinh tế trưởng BIDV nhấn mạnh và cho biết thêm, áp lực gia tăng nền tảng vốn để đáp ứng chuẩn Basel II cũng là nguyên nhân khiến các ngân hàng tăng phát hành trái phiếu. Tuy nhiên, trường hợp này chỉ đúng với các đợt phát hành trái phiếu kỳ hạn trên 5 năm.

Có thể bạn quan tâm

Luật hóa chào bán trái phiếu riêng lẻ

11:34, 24/11/2019

Nhà đầu tư lợi gì khi mua trái phiếu BIDV?

12:54, 27/11/2019

Bộ Tài chính khuyến nghị nhà đầu tư những gì khi tham gia thị trường trái phiếu doanh nghiệp?

11:00, 20/11/2019

Hai mặt của trái phiếu doanh nghiệp

11:00, 10/10/2019

Cuộc đua sẽ sôi động hơn

Cũng theo các chuyên gia, cuộc đua phát hành trái phiếu của các nhà băng sẽ tiếp tục diễn ra mạnh mẽ hơn trong năm 2020 bởi áp lực tăng vốn để đáp ứng chuẩn Basel II vẫn còn rất lớn do đến nay mới chỉ có 18 ngân hàng được cấp “chứng chỉ” Basel II, trong khi hệ thống có tới 4 ngân hàng 100% vốn Nhà nước, 31 ngân hàng cổ phần, 9 ngân hành 100% vốn nước ngoài; ngoài ra còn có các ngân hàng liên doanh, chi nhánh ngân hàng nước ngoài…

“Với đa phần các ngân hàng còn lại này, việc tăng vốn trung, dài hạn để đáp ứng chuẩn Basel II là không dễ, nhất là tăng vốn cấp 1. Việc tăng vốn cấp 2 thì dễ hơn, có thể được thực hiện bằng phát hành trái phiếu, song cũng bị giới hạn ở tỷ lệ nhất định. Như vậy, áp lực tăng vốn để đạt chuẩn Basel II của hệ thống ngân hàng chưa thể giảm bớt vào năm 2020”, TS. Cấn Văn Lực dự báo.

Cuộc đua phát hành trái phiếu, đặc biệt là phát hành riêng lẻ được dự báo sẽ càng mạnh hơn khi mà theo quy định mới việc phát hành trái phiếu riêng lẻ của các nhà băng không cần phải có sự chấp thuận của NHNN.

Quả vậy, theo quy định của Thông tư 34/2013/TT-NHNN, hai trong những điều kiện để các TCTD, chi nhánh ngân hàng nước ngoài được phát hành trái phiếu là phải có lãi trong năm trước liền kề và phải được sự chấp thuận của NHNN.

Tuy nhiên theo quy định của Thông tư 33/2019/TT-NHNN (sửa đổi, bổ sung Thông tư 34/2013/TT- NHNN), việc phát hành trái phiếu riêng lẻ của các TCTD chỉ cần cấp có thẩm quyền phê duyệt (Hội đồng quản trị hoặc Đại hội đồng cổ đông) theo quy định của Nghị định 163/2018/NĐ-CP, chứ không cần phải có sự chấp thuận của NHNN. Đặc biệt, Nghị định 163/2018/NĐ-CP cũng không yêu cầu doanh nghiệp phát hành trái phiếu phải có lãi trong năm trước liền kề.

“Với những quy định cởi mở như vậy, chắc chắn hoạt động phát hành trái phiếu của các ngân hàng sẽ tiếp tục “nở rộ” trong năm 2020. Theo đó, các nhà băng sẽ tận dụng tối đa kênh phát hành trái phiếu riêng lẻ để có thể nhanh chóng bổ sung vốn cấp 2”, một chuyên gia ngân hàng cho biết.