Tín dụng - Ngân hàng

Xử lý nợ xấu ngân hàng (Kỳ III): Cấp bách sàn giao dịch nợ xấu

Để có thị trường mua bán nợ tập trung, ngành ngân hàng rất cần được lấp lổ hổng với sự hiện diện và phát triển nền tảng, bài bản từ sàn giao dịch nợ xấu quốc gia.

Chuyển động tích cực thị trường mua bán nợ

So với những năm trước đây, hoạt động mua bán nợ, xử lý nợ xấu của ngành ngân hàng đã có rất nhiều thay đổi. Nghị quyết số 42/2017/QH14 dù còn nhiều hạn chế và sắp hết hiệu lực nhưng đã cởi bỏ được nhiều nút thắt để các chủ thể thị trường mua bán nợ thực hiện xử lý nợ - với những hệ lụy của giai đoạn 1 và 2 tái cơ cấu ngành ngân hàng – để lại.

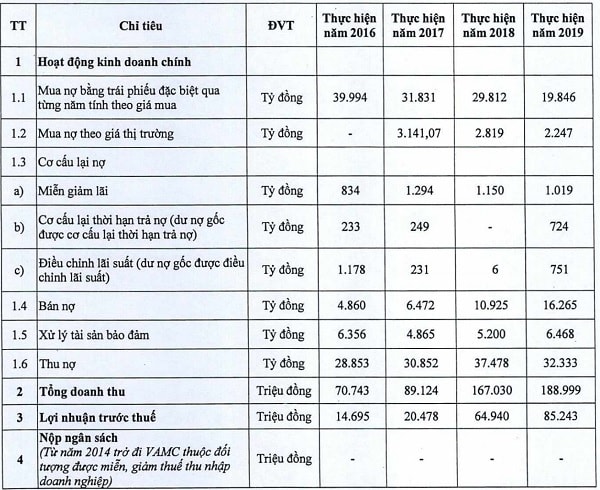

Một số chỉ tiêu kinh doanh của VAMC tại cuối 2019, ghi nhận sự tích cực trong xử lý phần nào nợ xấu thực - (nguồn: VAMC)

Những ghi nhận đáng chú ý trong quá trình xử lý nợ xấu thời gian qua, với sự hậu thuẫn cho đột phá xử lý nợ của Nghị quyết 42, là:

Thứ nhất, các chủ thể đã phần nào giải quyết được bảng cân đối tài sản của các ngân hàng, giải quyết nợ xấu thực, chứ không hoàn toàn để Công ty TNHH MTV Quản lý tài sản của các TCTD Việt Nam (VAMC) mua rồi để đó. Tức, phần nào xử lý được nợ xấu thực và thông qua hoạt động đấu giá, bán nợ, không chỉ trên cơ sở các tổ chức tín dụng tự "khấu hao" để đi đến tất toán trái phiếu đặc biệt.

Thứ 2, sự tham gia của các tổ chức đấu giá và thẩm định định giá cũng đã sôi động hơn phần nào đóng góp cho sự phát triển của thị trường mua bán nợ. Tức, thị trường đã và đang có cơ sở hạ tầng nhất định, dù khu vực các tổ chức tham gia này, theo ông Nguyễn Tiến Đông, Chủ tịch Hội đồng Thành viên VAMC, vẫn còn thiếu sự khách quan. Dù vậy không thể không ghi nhận vai trò và khía cạnh thay đổi này khi đi cùng hàng loạt đợt rao bán xử lý công khai của các nhà băng thời gian qua, và hiện vẫn đang tiếp tục diễn ra, là sự đồng hành, xúc tiến, thông qua những tổ chức đấu giá, thẩm định giá.

Tuy nhiên, một cơ sở hạ tầng quan trọng để đi đến thị trường mua bán nợ tập trung – sàn giao dịch nợ xấu cấp quốc gia, thì vẫn chưa hề xuất hiện và được hợp thức hóa.

Công khai, minh bạch

Còn nhớ ngay sau khi Nghị quyết số 42/2017/QH14 về thí điểm xử lý nợ xấu của các tổ chức tín dụng ra đời, VAMC đã rất tích cực trong biên độ của Nghị quyết để cùng các nhà băng xử lý, thúc đẩy thị trường mua bán nợ xấu. Hai trong số các giải pháp có ý nghĩa từ VAMC để thúc đẩy thị trường mua bán nợ là: Xây dựng Đề án thành lập Sàn giao dịch nợ VAMC nhằm quản lý, khai thác thông tin về khoản nợ/tài sản bảo đảm; Xúc tiến thành lập Câu lạc bộ AMC nhằm tạo lập diễn đàn trao đổi, chia sẻ thông tin, kết nối nhà đầu tư, và CLB này mới đây đã ra mắt.

Dù mới ra mắt, Câu lạc bộ xử lý nợ (CLB AMC) cần được nghiên cứu nâng cấp lên Hiệp hội xử lý nợ xấu.

Song chừng đó chưa đủ. Các chuyên gia cho rằng chưa nói thời điểm sắp hết hiệu lực, Nghị quyết 42 vẫn còn nhiều rào cản. Nhìn về năm 2021 lẫn dài hạn, nếu việc xử lý nợ xấu không được Luật hóa, thì hành lang pháp lý cho phát triển thị trường mua bán nợ còn tiếp tục bất cập, lâu lâu phát sinh đến đâu lại "vá lổ hổng" đến đó. Và quan trọng là các chủ thể sẽ tiếp tục bị hạn chế tham gia thị trường mua bán nợ, ngoài những đối tượng đang loanh quanh trong sân chơi với VAMC, DATC cùng các AMC. Nguy cơ nợ xấu ngổn ngang hậu COVID-19 cũng như về sự phát triển tương lai, dài hạn của chính thị trường/ ngành đang cần kíp việc sửa đổi, tiến đến hoàn thiện hành lang pháp lý xử nợ xấu, với sự xuất hiện của sàn giao dịch nợ nhằm tăng tính tập trung, công khai, minh bạch, thanh khoản của thị trường.

Xét vai trò VAMC trong bức tranh xử lý nợ những năm qua, rõ ràng đây cũng là sự thuận lợi khi VMAC được giao trọng trách, vai trò trung tâm. Điều này cần thiết, tương tự như vai trò của một tổ chức đứng vai hợp nhất thị trường chứng khoán tương lai là Sở giao dịch chứng khoán Việt Nam hay Sở giao dịch hàng hóa Việt Nam; hoặc ở cấp độ kiểm soát chặt và tập trung hơn nữa trong quy mô hẹp, có tính quản lý vận hành hệ thống nhằm điều tiết thị trường là Sở giao dịch NHNN. Tất nhiên để đảm nhiệm vai trò này, VAMC sẽ không thể chỉ có nguồn lực khiêm tốn như hiện tại (dù đã được tăng vốn 5.000 tỷ đồng). Tăng vốn thế nào cho VAMC là cả một bài toán cần có lời giải phù hợp.

Một yếu tố quan trọng khác nhằm phát huy thực sự giá trị của Sàn giao dịch nợ xấu cấp quốc gia, là sự “nâng cấp” của CLB các AMC lên thành Hiệp hội xử lý nợ Việt Nam, qua đó có tiếng nói độc lập cũng như nhiều điều kiện để tạo môi trường kết nối, trao đổi thông tin, gia tăng danh mục bán và góp sức cho sự thu hút nhà đầu tư tập trung.

Cuối cùng, trong nhiều năm qua, chuyên gia Ngân hàng Lê Trọng Nhi đã kiến nghị, rằng thị trường mua bán nợ Việt Nam vẫn thiếu vắng hoàn toàn sự kết nối, liên thông cùng các chủ thể, nhà đầu tư quốc tế. Đây vẫn là thực tế của thì hiện tại. Vấn đề liên quan đến các quy định pháp lý khác về sở hữu tài sản của nhà đầu tư nước ngoài tại Việt Nam. Việc nghiên cứu các quy định để đồng bộ, thống nhất, tạo cơ chế liên thông thu hút nhà đầu tư trong và ngoài nước tham gia thị trường, cũng cần thiết và có ý nghĩa tiến tới giúp sàn giao dịch xử lý nợ xấu trở thành kênh đầu tư chuyên nghệp, bền vững hơn.

“Không còn sớm để Việt Nam lập sàn giao dịch nợ xấu quốc gia. Cũng như vậy, càng không sớm nếu không bắt tay nghiên cứu cơ chế thu hút nhà đầu tư, các thành phần trong và ngoài nước tham gia mua bán nợ. Đây sẽ là điều kiện đầu – bước 1 để tiến đến điều kiện 2 – nghiên cứu Luật chứng khoán hóa nợ xấu”, một chuyên gia kiến nghị.

| Ngân hàng Nhà nước mới đây cho biết các giải pháp đồng bộ tại Nghị quyết số 42 và Quyết định số 1058/QĐ-TTg ngày 19/07/2017 của Thủ tướng Chính phủ phê duyệt Đề án cơ cấu lại hệ thống các TCTD gắn với xử lý nợ xấu giai đoạn 2016-2020, đã tạo ra những dấu ấn rõ nét và chuyển biến tích cực trong công tác xử lý nợ xấu và cơ cấu lại các TCTD, thể hiện định hướng, chính sách đúng đắn của Quốc hội và Chính phủ, tạo niềm tin với hệ thống các TCTD nói riêng và toàn xã hội nói chung. |

Có thể bạn quan tâm