Tín dụng - Ngân hàng

Bất ngờ nợ xấu ngân hàng

Bất chấp những tác động tiêu cực từ đại dịch COVID-19, nợ xấu tại nhiều ngân hàng giảm khá mạnh trong năm qua. Đó là điều khá bất ngờ khi nó trái với dự báo của giới chuyên gia.

Nợ xấu chuyển động tích cực

Còn nhớ ngay khi đại dịch COVID-19 bùng phát, không ít chuyên gia đã dự báo, nợ xấu ngân hàng sẽ tăng mạnh trong thời gian tới do dịch bệnh khiến sản xuất - kinh doanh bị đình trệ, từ đó ảnh hưởng tới khả năng trả nợ của khách hàng.

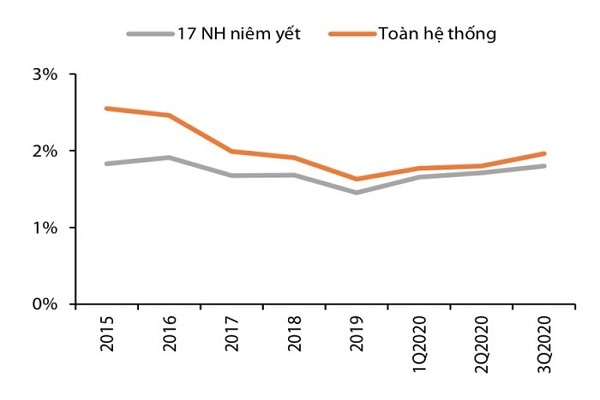

Trên thực tế, báo cáo tài chính 9 tháng đầu năm 2020 của hầu hết các ngân hàng đều ghi nhận nợ xấu tăng khá mạnh. Báo cáo chiến lược tháng 11 của Công ty Chứng khoán Rồng Việt (VDSC) cho thấy, tính đến hết quý 3/2020 nợ xấu tại 17 ngân hàng niêm yết ở mức hơn 97.280 tỷ đồng, tăng 31% so với cuối năm 2019 và tỷ lệ nợ xấu tương đương 1,8% tổng tài sản. Số liệu thống kê của NHNN cũng cho thấy, đến cuối quý 3/2020 tỷ lệ nợ xấu nội bảng của hệ thống TCTD cũng tăng lên mức 2,14% từ mức 1,8% tại thời điểm cuối quý 2.

Tỷ lệ nợ xấu (% tổng tài sản). Nguồn: FiinPro, NHNN, VDSC

Thế nhưng thật bất ngờ khi mà nợ xấu tại nhiều ngân hàng giảm rất mạnh trong những tháng cuối năm. Nổi bật trong số này phải nói tới Vietcombank. Ông Nghiêm Xuân Thành - Chủ tịch HĐQT Vietcombank cho biết, đến cuối năm tỷ lệ nợ xấu của ngân hàng giảm còn 0,61% tổng dư nợ, mức thấp nhất trong các TCTD và cũng thấp nhất trong lịch sử của nhà băng này.

VietinBank cũng vậy, tỷ lệ nợ xấu cũng giảm mạnh từ mức 1,87% tại thời điểm cuối tháng 9 về còn dưới 1% vào cuối năm 2020. Có nghĩa chỉ trong vòng có 3 tháng, VietinBank đã xử lý được gần một nửa số nợ xấu của mình. Đó là chưa kể trong năm ngân hàng này còn tất toán được toàn bộ nợ xấu đã bán cho VAMC.

Lãnh đạo nhiều Ngân hàng TMCP cũng phản ánh, tình hình nợ xấu được cải thiện tích cực hơn thời gian trước. Ông Nguyễn Đình Tùng - Tổng giám đốc OCB cho biết, nợ xấu đang có xu hướng giảm so với giai đoạn giữa năm. Nguyên nhân do DN đang có xu hướng phục hồi khá nhanh khi dịch bệnh được kiểm soát tích cực. "Khả năng phục hồi sớm của DN có sự hỗ tích cực của Thông tư 01 giúp họ giảm sốc, vẫn có cơ hội duy trì sản xuất kinh doanh", ông Tùng nói.

Trong báo cáo mới đây, SSI Reaserch cũng tỏ ra lạc quan hơn với bức tranh nợ xấu của ngân hàng. Theo kịch bản cơ sở, nợ xấu nội bảng của các ngân hàng sẽ không đổi so với năm 2020, nhưng tỷ lệ trái phiếu VAMC trên tổng dư nợ cho vay sẽ giảm 39 điểm cơ bản xuống 0,17% do nhiều ngân hàng đã xử lý hết trái phiếu VAMC trong năm 2020. Vì thế tổng nợ xấu và trái phiếu VAMC các ngân hàng trong phạm vi nghiên cứu của SSI sẽ giảm còn 1,98% vào năm 2021 (từ mức đỉnh 4,69% vào năm 2015).

Chưa thể chủ quan

Tuy nhiên theo các chuyên gia, chưa thể chủ quan bởi nợ xấu ngân hàng vẫn tiềm ẩn nhiều rủi ro. Theo TS. Nguyễn Trí Hiếu - Chuyên gia tài chính, áp lực nợ xấu trong năm 2021 vẫn là rất lớn do hiện dịch bệnh vẫn diễn biến phức tạp. Bên cạnh đó, con số nợ xấu hiện nay của các ngân hàng chưa phản ánh hết được thực tế do khá nhiều khoản nợ được cơ cấu lại thời hạn trả nợ theo Thông tư 01/2020/TT-NHNN về bản chất đã là nợ xấu.

"Nợ xấu sẽ thực sự thể hiện rõ và đúng bản chất vào năm 2021. Tôi nghĩ năm nay lợi nhuận ngành ngân hàng vẫn sẽ tốt vì nợ xấu chưa bộc lộ hết. Tuy nhiên, tình hình sẽ trở nên tệ hơn vào năm 2021", ông Hiếu cảnh báo.

Nhiều chuyên gia cho rằng, nợ xấu sẽ thực sự thể hiện rõ và đúng bản chất vào năm 2021.

SSI Reaserch dù lạc quan với triển vọng nợ xấu, song vẫn cảnh báo "một số rủi ro tín dụng vẫn có thể bị trì hoãn trong ghi nhận do các biện pháp hỗ trợ của Chính phủ thể hiện qua Thông tư 01/TT-NHNN ngày 13/3/2020 của Ngân hàng Nhà nước".

TS. Cấn Văn Lực - Chuyên gia kinh tế trưởng BIDV tính toán, hiện lượng nợ đang được cơ cấu lại thời hạn trả nợ vào khoảng 355 nghìn tỷ đồng. Nếu chia cho tổng dư nợ hiện nay là 8,5 triệu tỷ đồng thì nợ xấu tiềm ẩn từ nợ cơ cấu là 4%. "Dù hy vọng 50% số nợ cơ cấu quay lại nợ tốt, nhưng như thế tỷ lệ nợ xấu cũng khoảng 2%. Cộng với tỷ lệ nợ xấu nội bảng hiện tại là hơn 2% thì nợ xấu lên tới 4%. Đây sẽ là khó khăn, thách thức rất lớn đối với các ngân hàng trong năm 2021", ông Lực lo ngại.

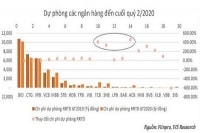

Bản thân các ngân hàng cũng tỏ ra rất thận trọng với áp lực nợ xấu và đã chuẩn bị sẵn nguồn lực để ứng phó thông qua việc tăng cường trích lập dự phòng rủi ro.

Đơn cử như Vietcombank, mặc dù tỷ lệ nợ xấu giảm rất mạnh nhưng nhà băng này vẫn mạnh tay trích lập dự phòng rủi ro, nâng tỷ lệ dự phòng rủi ro bao nợ xấu lên tới 380%, cao nhất trong hệ thống hiện nay. VietinBank cũng vậy, hiện tỷ lệ dự phòng bao phủ nợ xấu cho vay và trái phiếu nội bảng của ngân hàng này vào khoảng 130%.

Theo TS. Nguyễn Trí Hiếu, việc các ngân hàng đẩy mạnh trích lập dự phòng rủi ro cho thấy các ngân hàng đang rất thận trọng với nợ xấu và việc trích lập dự phòng rủi ro sẽ giúp các ngân hàng chủ động ứng phó với rủi ro tín dụng trong tương lai.

Có thể bạn quan tâm

Nợ xấu tăng mạnh, cổ phiếu ACB tiếp tục đà tăng?

11:00, 13/11/2020

Xử lý nợ xấu ngân hàng (Kỳ IV): Cần sớm luật hóa Nghị quyết 42/2017/QH14

05:30, 07/11/2020

Xử lý nợ xấu ngân hàng (Kỳ III): Cấp bách sàn giao dịch nợ xấu

06:06, 06/11/2020

Xử lý nợ xấu ngân hàng (Kỳ II): Chứng khoán hóa nợ xấu bằng cách nào?

05:30, 05/11/2020

Xử lý nợ xấu ngân hàng (Kỳ I): Nợ xấu 9 tháng đầu năm tăng vọt

05:00, 04/11/2020

Nợ xấu của 03 ngân hàng 0 đồng tiếp tục tăng cao?

17:37, 14/10/2020

Gỡ "nút thắt" thị trường mua bán nợ xấu

04:30, 12/10/2020