Tín dụng - Ngân hàng

VPBank thu bao tiền từ bán vốn FeCredit?

VPBank vừa thông báo đã ký kết thỏa thuận với Tập đoàn Tài chính Sumitomo Mitsui - Tập đoàn SMBC để bán 49% vốn điều lệ tại Công ty Tài chính TNHH MTV Việt Nam Thịnh Vượng (FE Credit).

Công ty Tài chính Tiêu dùng SMBC (SMBCCF), một công ty con do SMFG sở hữu 100% vốn, là pháp nhân đứng ra mua phần vốn góp này.

Ông Kalidas Ghose-Tổng Giám đốc Công ty FECredit tại Lễ Ký kết

FE Credit hiện là công ty tài chính tiêu dùng tại Việt Nam với khoảng 50% thị phần, 20.000 điểm giới thiệu dịch vụ trên toàn quốc, và trên 13.000 nhân viên.

Bằng các khoản cho vay nhỏ lẻ, FE Credit đặc biệt tập trung phục vụ phân khúc khách hàng có thu nhập trung bình và thấp - là phân khúc chưa được các Ngân hàng ưu tiên phục vụ - nhằm đáp ứng nhu cầu tài chính của phân khúc khách hàng này và góp phần đẩy lùi sự phụ thuộc của họ vào hoạt động “tín dụng đen”. Đến nay, FE Credit đã phục vụ gần 11 triệu người dân Việt Nam thông qua các sản phẩm và dịch vụ cho vay tín chấp của mình.

Tập đoàn SMBC là một trong ba tập đoàn tài chính ngân hàng lớn nhất tại Nhật Bản, với tổng tài sản trên 2.100 tỷ USD tại thời điểm 31/12/2020. Tập đoàn hoạt động trong các lĩnh vực ngân hàng bán lẻ, ngân hàng doanh nghiệp, và ngân hàng đầu tư trên toàn cầu, với sự hiện diện tại trên 40 quốc gia. SMBCCF là công ty tài chính tiêu dùng dẫn đầu thị trường Nhật Bản với hơn 900 chi nhánh trên toàn quốc. Trong khu vực châu Á, SMBCCF đã thành lập công ty con tại Đài Loan, Hồng Kông, Thái Lan, và Trung Quốc.

Thông qua giao dịch này, FE Credit kỳ vọng sẽ nhận được sự hỗ trợ về nguồn vốn, năng lực quản trị điều hành, và các kiến thức kinh nghiệm trong lĩnh vực tài chính tiêu dùng tại châu Á từ Tập đoàn SMBC, đặc biệt là từ SMBCCF. Đồng thời, giao dịch này sẽ bổ sung một nguồn vốn lớn cho VPBank, góp phần nâng cao tiềm lực tài chính của Ngân hàng để nắm bắt các cơ hội đầu tư mới trên thị trường.

Đối với Tập đoàn SMBC, khoản đầu tư vào FE Credit là một phần trong chiến lược trung hạn nhằm mở rộng nền tảng kinh doanh tại châu Á của tập đoàn. Tập đoàn SMBC kỳ vọng khoản đầu tư này tạo ra sức mạnh cộng hưởng theo cả hai chiều: chia sẻ bí quyết kinh doanh của mình và tiếp thu bí quyết kinh doanh của đối tác.

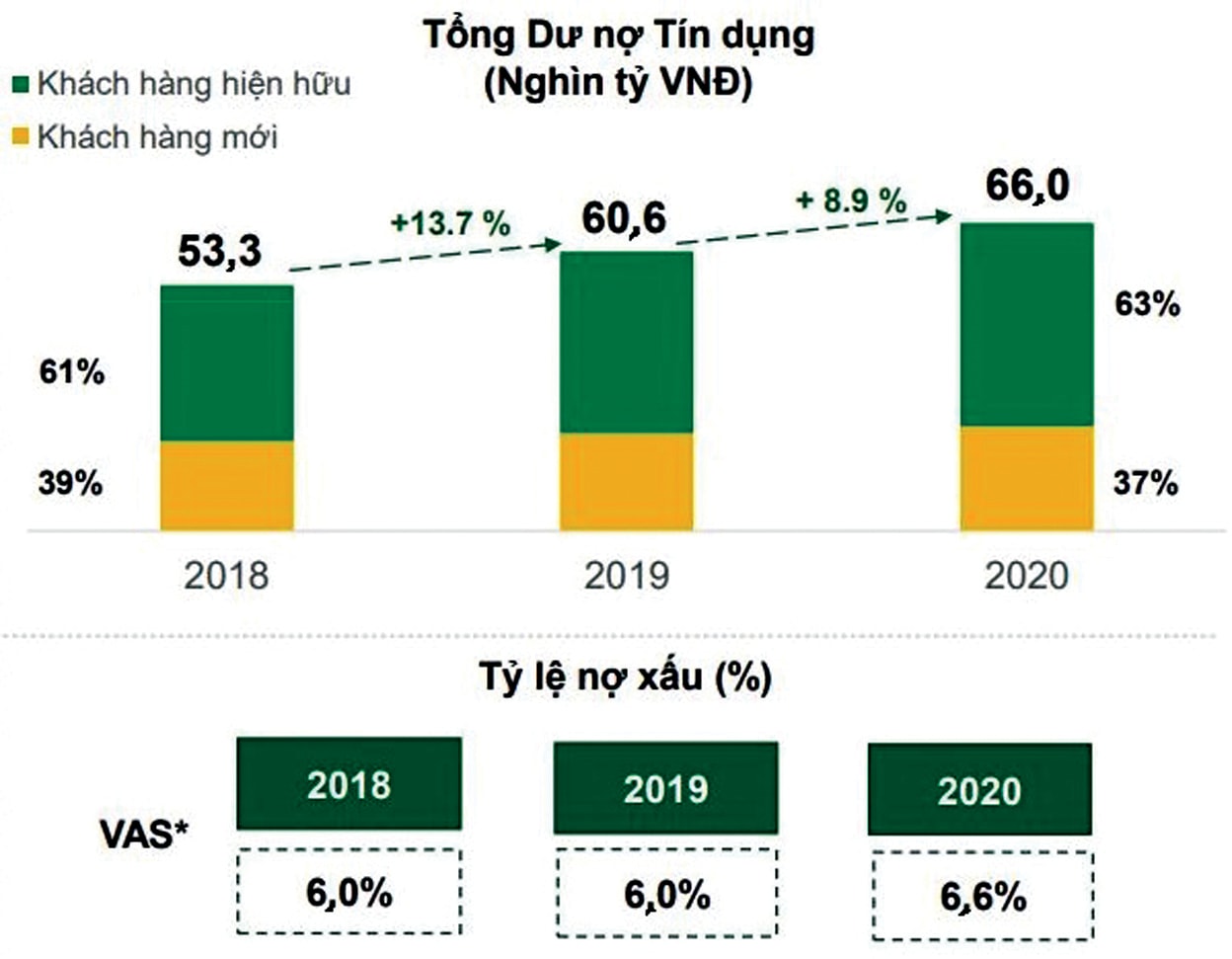

Phân tích về Công ty FECredit, bà Trần Khánh Hiền, Phó Giám đốc Khối phân tích VNDirect, trong những năm gần đây, Fe Credit chỉ chiếm 1/3 lợi nhuận ròng hợp nhất của VPBank. Sở dĩ kết quả kinh doanh của Fe Credit có dấu hiệu đi xuống do NHNN siết chặt quy định liên quan tới cho vay tiêu dùng. Cụ thể, vào tháng 11/2019, NHNN đã ban hành Thông tư 18/2019/TT-NHNN quy định cho vay cá nhân không thế chấp (cho vay bằng tiền mặt) không được phép vượt quá 70% tổng dư nợ cho vay tiêu dùng của một công ty tài chính, kể từ năm 2021.

Tỷ lệ này sẽ giảm xuống 60% vào năm 2022, 50% vào năm 2023 và 30% năm 2024. Về kế hoạch kinh doanh, VPBank đặt mục tiêu tổng tài sản tăng 17,4% đạt 491.886 tỷ đồng. Tiền gửi khách hàng và giấy tờ có giá tăng 10,5% đạt 327.280 tỷ đồng. Dư nợ cấp tín dụng của VPBank tăng 16,6% đạt 376.340 tỷ đồng. Kế hoạch lợi nhuận trước thuế của ngân hàng năm 2021 đạt 16.654 tỷ đồng, tăng 27,9% so với năm 2020.

Việc bán gà đẻ trứng vàng FE hiện nay sẽ đem lại lợi nhuận kếch xù cho VPB. Theo dự báo, Fe Credit có thể đạt được mức giá trị thị trường/giá trị sổ sách (P/BV) mục tiêu 3,5 – 4 lần cho thương vụ này, tương đương định giá 2,3 – 2,6 tỷ USD.Nguồn vốn thu được từ thương vụ nói trên sẽ giúp VPBank thúc đẩy quy mô cho vay, đầu tư vào ngân hàng điện tử,… đồng thời cải thiện chi phí vốn và quản trị rủi ro của ngân hàng này. Theo giới chuyên gia việc bán đi cục nợ xấu này làm cho hoạt động kinh doanh của VPBank không còn áp lực rủi ro, tuy nhiên ngân hàng mất đi khoản doanh thu kếch xù trong các báo cáo tài chính hợp nhất. Vậy liệu ngân hàng còn chỗ đứng trong top các ngân hàng cán mức doanh thu 10.000 tỷ... Đây sẽ là thách thức rất lớn của ngân hàng trong thời gian tới...

Có thể bạn quan tâm