Tín dụng - Ngân hàng

Những biện pháp hỗ trợ xử lý nợ xấu từ NHNN và Chính phủ

Không ngạc nhiên khi tỷ lệ nợ xấu toàn ngành ngân hàng tăng mạnh kể từ năm 2020, và dự kiến sẽ còn tăng trong giai đoạn tới. Để ứng phó với diễn biến tiêu cực của nợ xấu, NHNN và Chính phủ đã làm gì?

>>Vì sao ngân hàng gặp khó trong thu hồi nợ xấu?

Tỷ lệ nợ xấu có xu hướng tăng từ năm 2020

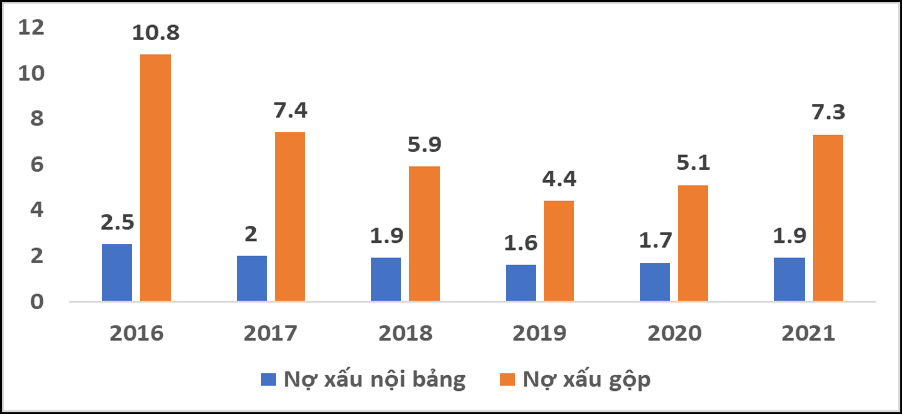

Số liệu từ NHNN cho thấy, cuối năm 2021 tỷ lệ nợ xấu nội bảng là 1,9% (tăng 0,21 điểm % so với cuối năm 2020), nếu tính thêm nợ bán cho VAMC thì con số này là 3,9%. Tỷ lệ nợ xấu gộp (bao gồm nợ xấu nội bảng, nợ xấu bán cho VAMC chưa được xử lý và nợ xấu tiềm ẩn từ các khoản cơ cấu lại) tăng mạnh lên mức 7,31% cuối năm 2021 từ mức 5,1% cuối năm 2020 và gần tương đương với con số cuối năm 2017 (7,4%) - cũng là năm mà Nghị quyết 42 bắt đầu có hiệu lực...

Tỷ lệ nợ xấu giai đoạn 2016 – 2021 (% tổng dư nợ)-Nguồn NHNN

Nợ xấu của hệ thống các TCTD gia tăng là điều đã được dự báo trước khi mà sự bùng phát của đại dịch Covid-19, và đặc biệt là làn sóng thứ 4 với biến chủng Delta trong năm 2021 đã gây ra các tổn thất nặng nề đối với các hoạt động sản xuất, kinh doanh của doanh nghiệp, sinh kế và đời sống của người dân.

Theo báo cáo tài chính năm 2021 mới được các ngân hàng công bố, nợ xấu có xu hướng gia tăng rõ rệt tại một số ngân hàng, thí dụ như VPBank (tăng 60% so với 2020), VietinBank (49%), VIB (58%), HDB (43%) v.v.; bình quân số dư nợ xấu 28 NHTM niêm yết và Agribank tăng 17,3% so với năm 2020.

Những biện pháp hỗ trợ từ phía Chính phủ, NHNN và các TCTD

Nhằm giải quyết những tác động tiêu cực từ dịch Covid-19, Chính phủ, NHNN và các TCTD đã có những giải pháp thiết thực, kịp thời giúp đảm bảo an toàn cho hoạt động hệ thống ngân hàng và hỗ trợ các doanh nghiệp vượt qua khó khăn như ban hành các Thông tư 01/03/14 nhằm thực hiện cơ cấu lại nợ, miễn, giảm lãi, phí nhằm hỗ trợ khách hàng chịu ảnh hưởng bởi dịch Covid-19. Kết quả, lũy kế từ cuối tháng 1/2020 đến hết năm 2021 đã có khoảng 616 nghìn tỷ đồng nợ đã được cơ cấu lại; đã miễn, giảm, hạ lãi suất cho trên 2,26 triệu khách hàng với tổng dự nợ hơn 3,9 triệu tỷ đồng bị ảnh hưởng bởi dịch bệnh...

Số tiền ngành ngân hàng đã hỗ trợ nền kinh tế năm 2020 là khoảng 30,6 nghìn tỷ đồng. Năm 2021, con số này ước tính khoảng 52,9 nghìn tỷ đồng (chưa bao gồm trích lập dự phòng rủi ro theo Thông tư 01, 03 và 14). Năm 2022, theo Thông tư 14, các TCTD sẽ tiếp tục giảm lãi suất, phí, cơ cấu lại nợ…

>>Ngân hàng Big 3 "phòng thủ" với rủi ro nợ xấu ra sao?

Với tổng mức hỗ trợ khoảng 20-25 nghìn tỷ đồng; bên cạnh đó, Thông tư 01, 03 và 14 cũng giúp hệ thống ngân hàng ghi nhận từ từ các khoản nợ xấu, tăng thời gian chuẩn bị các nguồn lực cần thiết để có thể xử lý mà không gây ra cú sốc nợ xấu cho toàn ngành. Tuy nhiên, phải nhấn mạnh rằng Thông tư 14 hay các Thông tư 01, 03 chỉ trì hoãn việc ghi nhận phân nhóm nợ và nợ xấu trong 3 năm (2021-2023) mà không phải là trực tiếp giải quyết nợ xấu cho các TCTD. Mặc dù vậy, các TCTD đã chủ động phân nhóm nợ, trích lập dự phòng rủi ro nhằm tăng khả năng bao phủ, xử lý nợ xấu hiện tại và 2-3 năm tới.

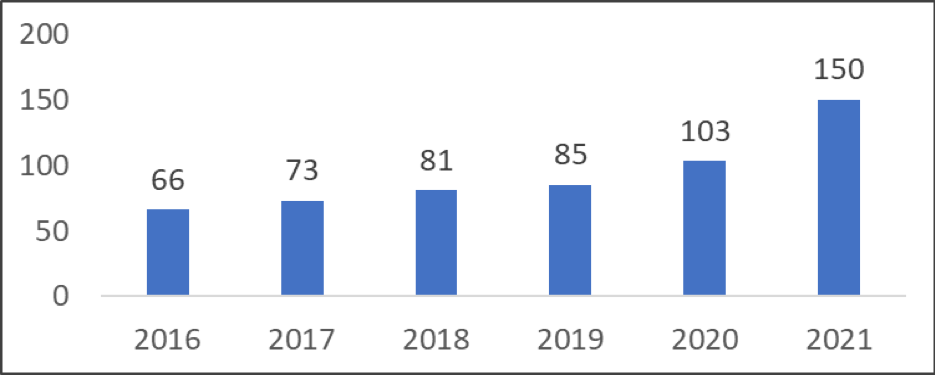

Tỷ lệ bao phủ nợ xấu bình quân của 28 NHTM niêm yết và Agribank (%)-tính toán từ BCTC của các NHTM niêm yết

Điểm sáng từ hệ thống TCTD là tỷ lệ bao phủ nợ xấu toàn ngành đã tăng mạnh trong vòng 6 năm qua, từ mức 66% cuối năm 2016 lên đến mức 150% nhờ động thái chủ động trích lập DPRR của các NHTM niêm yết. Đáng chú ý là có những ngân hàng đã tích cực, chủ động trích lập dự phòng rủi ro cho toàn bộ các khoản nợ cơ cấu theo thông tư 14 trước thời hạn (như Vietcombank, BIDV) và tỷ lệ bao phủ nợ xấu hợp nhất còn đạt mức cao kỷ lục từ trước tới nay tại một số ngân hàng (Vietcombank đạt 424%, BIDV đạt 219%, ACB đạt 210% v.v.)...

Qua đó tăng “sức đề kháng” cho toàn hệ thống trước những diễn biến khó lường của đại dịch. Tuy nhiên, các ngân hàng nói riêng và hệ thống tài chính nói chung không thể chủ quan khi mà tỷ lệ bao phủ nợ xấu chỉ được tính toán với các khoản nợ xấu nội bảng, mà chưa tính đến các khoản nợ xấu bán cho VAMC chưa được xử lý và các khoản nợ xấu tiềm ẩn từ nợ tái cơ cấu, và khả năng chuyển các khoản nợ từ nhóm 1,2 thành nợ xấu do điều kiện kinh doanh của các doanh nghiệp không thuận lợi trong thời gian tới (tỷ lệ nợ xấu gộp cao gấp 3,8 lần tỷ lệ nợ xấu nội bảng cuối năm 2021)...

Có thể bạn quan tâm