Tín dụng - Ngân hàng

TÀI CHÍNH ĐA CHIỀU: Ngân hàng tạm dừng cho vay bất động sản – Bình thường và bất thường

Trong tuần qua, một số ngân hàng đã ra thông báo tạm dừng cho vay bất động sản và hướng đến nói "không" với giải ngân cho đầu cơ bất động sản...

>> Rủi ro chất lượng tín dụng

Khách hàng giao dịch tại Ngân hàng Sài Gòn Thương Tín (Sacombank)

Động thái bình thường

Ngân hàng “khóa” van bất động sản một cách rõ ràng nhất trong tuần qua là Sacombank. Theo đó, Ngân hàng này đã có văn bản chỉ đạo các chi nhánh, điểm giao dịch trong hệ thống về kiểm soát tăng trưởng tín dụng năm 2022, áp dụng từ ngày 30/6.

Một trong những nội dung quan trọng của văn bản, Sacombank yêu cầu không cấp tín dụng đối với lĩnh vực bất động sản, ngoại trừ cho vay đối với cán bộ, công nhân viên và người mua/xây/sửa bất động sản để ở. Bên cạnh đó, Sacombank cũng yêu cầu các đơn vị không thực hiện huy động - cho vay cầm cố sổ cùng lúc.

Ngoài Sacombank, trong một thông báo nội bộ, Techcombank - Ngân hàng có quan hệ cho vay theo dạng hệ sinh thái với một trong những tập đoàn bất động sản hàng đầu Việt Nam, cũng có thông báo kiểm soát hạn mức giải ngân đối với các khoản vay mua bất động sản đã có giấy chứng nhận và thứ cấp mua bất động sản. Theo đó, với các khoản vay mua bất động sản gồm có hoặc chưa có giấy chứng nhận thì ngân hàng đều sẽ tạm dừng giải ngân kể từ ngày 25/3. Các đơn vị kinh doanh trao đổi và đàm phán với khách hàng để dời lịch giải ngân các khoản vay sang ngày 1/4.

Cùng với đó, nhiều ngân hàng cũng đã và đều hạn chế cho vay đối với kinh doanh bất động sản và ưu tiên tập trung cho vay nhà ở, cho người mua nhà ở có nhu cầu thật, nói “không” với dạng vay đầu cơ… Tổng Giám đốc Agribank khẳng định sẽ hạn chế cho vay kinh doanh bất động sản. Ông Nguyễn Đình Tùng, CEO của OCB cũng khẳng định trong thời gian gần đây ngân hàng đã hạn chế cho vây bất động sản và chỉ cho vay đối với các khu vực lân cận đô thị, nơi mà khách hàng có thể mua đất đai, nhà cửa để ở. "OCB không có chủ trương cho vay với những khách hàng không có tên tuổi trên thị trường, khách hàng mua bất động sản nhằm mục đích đầu cơ hay vay mua đất ruộng vườn do đó kiểm soát được và không để nợ xấu doanh nghiệp bất động sản nào phát sinh...", ông Tùng cho hay...

Việc các ngân hàng siết tín dụng bất động sản được cho là bình thường và theo đúng chủ trương đã được Thủ tướng chỉ đạo ngành ngân hàng ngay từ đầu năm: “Khuyến khích, vận động tổ chức tín dụng tiếp tục tiết giảm chi phí để phấn đấu giảm lãi suất cho vay; hướng tín dụng vào lĩnh vực sản xuất - kinh doanh, lĩnh vực ưu tiên; kiểm soát chặt chẽ tín dụng đối với lĩnh vực tiềm ẩn rủi ro”.

Tại Chỉ thị 01/2022 do Thống đốc Nguyễn Thị Hồng ban hành hồi đầu năm, người đứng đầu ngành ngân hàng cũng nêu yêu cầu này. Mới nhất, ngày 18/3/2022, Thống đốc tiếp tục ký Quyết định 422/2022 về kế hoạch hành động của ngành ngân hàng, thực hiện Nghị quyết 11/NQ-CP của Chính phủ. Trong Quyết định, Thống đốc yêu cầu các tổ chức tín dụng, chi nhánh ngân hàng nước ngoài “kiểm soát chặt chẽ chất lượng tín dụng, hạn chế tối đa phát sinh nợ xấu, đặc biệt đối với các lĩnh vực tiềm ẩn rủi ro, xử lý nghiêm các trường hợp vi phạm pháp luật, quy định nội bộ trong hoạt động cấp tín dụng… Thực hiện quyết liệt các biện pháp để thu hồi nợ xấu, nợ đã sử dụng dự phòng để xử lý rủi ro, hạn chế tổn thất cho tổ chức tín dụng, đảm bảo lợi ích hợp pháp của Nhà nước, các cổ đông và quyền lợi người gửi tiền. Tiếp tục áp dụng toàn diện các giải pháp xử lý nợ xấu theo Nghị quyết số 42/2017/QH14 nhằm xử lý nhanh, hiệu quả các khoản nợ xấu”.

Theo đó, một chuyên gia cho rằng siết tín dụng bất động sản nhìn chung là động thái đã được dự báo trước từ 2021 và thị trường cơ bản cũng đã xác định điều này sẽ diễn ra trong năm nay, khi NHNN ban hành Thông tư 16 quy định về việc các tổ chức tín dụng, chi nhánh ngân hàng nước ngoài mua trái phiếu doanh nghiệp, trong đó có đặt ra những “lằn ranh đỏ” hạn chế chặt chẽ hơn trong hoạt động mua trái phiếu doanh nghiệp của các ngân hàng. Cùng với đó, trước kiến nghị lùi tiếp lộ trình siết tỷ lệ vốn ngắn hạn cho vay trung, dài hạn của các tổ chức, trong nhiều tháng qua cho đến trong Quyết định mới nhất, NHNN vẫn đang theo dõi và chưa có kế hoạch sửa đổi, bổ sung.

>> “Mắc kẹt” với tài sản bảo đảm bất động sản

Sự bình thường từ chính sách đến hoạt động của các ngân hàng cũng được bà Nguyễn Đức Thạch Diễm - Tổng Giám đốc Sacombank khẳng định, khi nói về động thái ra văn bản của Sacombank. Theo đó, ngân hàng muốn kiểm soát tăng trưởng tín dụng và tuân thủ quy định của NHNN. "Room tăng trưởng tín dụng mà NHNN cấp không nhiều, do vậy không đủ đáp ứng mọi lĩnh vực ngành nghề, nên chúng tôi sẽ tập trung vào những lĩnh vực ưu tiên hơn", bà Diễm chia sẻ với báo chí.

Thời điểm bất thường?

Điều “bất thường”, có thể là tình cờ hoặc do tác động, sức ép thông tin về các khoản cho vay bất động sản gây lo ngại trên thị trường, mà việc ra văn bản của Sacombank, Techcombank hay nỗ lực siết cho vay đầu cơ địa ốc của các ngân hàng…, lại rơi vào đúng thời điểm thị trường có nhiều biến động xoay quanh việc ông Trịnh Văn Quyết bị tạm giam và khởi tố cũng diễn ra trong tuần qua. Theo dòng vụ việc, Sacombank lại là ngân hàng được “gọi tên” chủ nợ lớn nhất của Tập đoàn FLC khi cho FLC vay dài hạn lên tới 1.840 tỷ đồng.

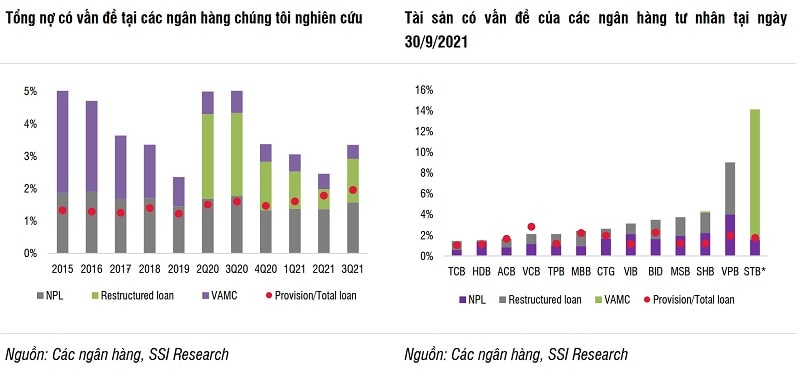

(Báo cáo ngành ngân hàng năm 2021. Nguồn: SSI)

Một điều đáng chú ý khác, Sacombank tại cuối 2021 có dư nợ cho vay các tổ chức kinh tế tỷ lệ thấp hơn cho vay cá nhân (41,34% so với 58,66%), thể hiện sự “Chuyển dịch tích cực – Đón đầu xu thế” của Sacombank trong hoạt động bán lẻ và chuyển đổi số. Tuy nhiên, phân tích dư nợ cho vay theo ngành của Sacombank lại thể hiện không có ngành vay bất động sản, ngành có liên quan là xây dựng chỉ chiếm dư nợ 5,25%% tương đương 20.361.197 triệu đồng (tăng nhẹ so với đầu năm 4,99%) (nguồn: BCTCHN 2021). Theo đó, các mục cho vay bất động sản, cụ thể như khoản vay của Tập đoàn FLC, chưa biết được ngân hàng hạch toán dư nợ theo ngành nào.

Một điểm bất thường khác, nhìn trên bình diện toàn hệ thống, tại cuối 2021 công bố về hoạt động ngành ngân hàng, bà Hà Thu Giang, Phó Vụ trưởng Vụ tín dụng các ngành kinh tế cho biết, tăng trưởng cho vay với lĩnh vực bất động sản hiện vẫn ở mức thấp so với tăng trưởng cho vay các ngành và toàn hệ thống. Từ mức trên 26% trong năm 2018, cho vay bất động sản giảm tăng trưởng còn 12% trong năm 2020 và duy trì ở mức này trong năm 2021. “Tín dụng bất động sản chiếm khoảng 18-20% trong tổng dư nợ nền kinh tế. Trong cơ cấu tín dụng bất động sản, cho vay mua bất động sản để sử dụng chiếm 68%, còn lại là kinh doanh bất động sản”, bà Giang khẳng định.

Với số liệu này, rõ ràng tăng trưởng tín dụng bất động sản đang hoàn toàn trong kiểm soát và không/ chưa có dấu hiệu tăng nóng. Trong khi đó, thông qua các vụ việc như đợt đấu giá bất thường đất Thủ Thiêm và có công ty liên quan đến Tân Hoàng Minh bỏ cọc sau đó, TS. Võ Trí Thành, chuyên gia Kinh tế cho rằng, giá đất bị đẩy lên qua cao khiến định giá tài sản để đảm bảo thế chấp khoản vay trong ngân hàng trở nên “ảo” và khó đánh giá đúng thực chất giá trị tài sản, thậm chí là nợ xấu của hệ thống…

Rủi ro tiềm ẩn từ các khoản cho vay bất động sản có thể vì vậy, đã được nhận diện sát sao hơn. Lãnh đạo một ngân hàng có trụ sở tại TP. HCM cho biết, hiện NHNN đang áp chính sách "khóa cứng" tỷ lệ cho vay bất động sản toàn hệ thống ở mức 8% tổng tín dụng chung của của ngành. Với tỷ lệ 12% của 2021, cho vay bất động sản năm nay tất yếu sẽ bị kéo xuống, buộc nhiều ngân hàng phải xem xét tạm dừng cấp tín dụng địa ốc, tránh bị NHNN tuýt còi.

Ngoài ra, cũng cần lưu ý một số ngân hàng có tỷ lệ nợ xấu lớn, tăng đột biến trong 2021, hoặc có nhiều nợ xấu có tài sản đảm bảo là bất động sản khó phát mãi thành công thu hồi nợ ngay trong thời gian ngắn, có tỷ lệ trái phiếu đặc biệt VAMC còn cao… có thể cũng vì vậy phải chủ động xem xét lại cơ cấu dư nợ cho vay theo ngành của mình.

Tuy nhiên, vị này cũng cho rằng về dài hạn, việc các NHTM tiếp tục thúc đẩy cho vay bất động sản kinh doanh trong giới hạn, quy định cho phép, với các doanh nghiệp/ chủ đầu tư có thương hiệu, uy tín, năng lực tài chính tốt và người vay mua nhà để ở, thì sẽ vẫn góp sức cho thị trường bất động sản phát triển. “Đối với một thị trường nền mà trên đó mọi hoạt động của nền kinh tế trải rộng, thì sự có mặt của tín dụng đúng mục tiêu, đúng chỗ, đúng quy định an toàn, có ý nghĩa đảm bảo cho thị trường phát triển lành mạnh, bền vững, và góp sức cho việc thực thi mục tiêu theo chiến lược nhà ở quốc gia, an cư lạc nghiệp”, ông nói.

Có thể bạn quan tâm

Doanh nghiệp phục hồi, cầu tín dụng có tăng?

05:30, 23/03/2022

Nới room tín dụng hay không?

04:30, 25/02/2022

"Nới cửa” tiếp cận tín dụng

04:30, 04/03/2022

NHNN yêu cầu đảm bảo vốn tín dụng cho các doanh nghiệp đầu mối nhập khẩu xăng dầu

18:10, 16/03/2022

ĐIỂM BÁO NGÀY 23/03: Nới room tín dụng

04:21, 23/02/2022