Tín dụng - Ngân hàng

Lợi nhuận ngân hàng quý I/2022: Tín hiệu tích cực từ tăng trưởng tín dụng

Quý I/2022, tăng trưởng tín dụng tích cực hơn hẳn cùng kỳ năm trước được dự báo sẽ phản ánh vào lợi nhuận kết quý của các ngân hàng.

>> Năm 2022, tăng trưởng tín dụng còn kéo tăng trưởng lợi nhuận ngân hàng?

VPBank có thể quán quân lợi nhuận quý

Một số ngân hàng đã lục tục nối tiếp nhau công bố kết quả kinh doanh quý đầu của năm 2022.

VPBank được SSI Research dự đoán sẽ là quán quân lợi nhuận quý I/2022. Các "ngôi sao" kế tiếp theo SSI lần lượt là VCB, TCB, MBB, ACB và BID. Nhóm kế tiếp dẫn đầu bởi SHB, HDB, VIB. MSB và STB sẽ "chốt" nhóm ở mức lợi nhuận quý dự báo 1.500 tỷ đồng. (Ảnh: Tòa nhà VPBank TP HCM).

Theo công bố kết quả kinh doanh quý của Ngân hàng TMCP Việt Nam Thịnh Vượng (VPBank, HoSE: VPB), kết thúc quý I/2022, lợi nhuận trước thuế hợp nhất của ngân hàng đạt trên 11.146 tỷ đồng, tăng gần gấp 3 lần so với cùng kỳ năm trước. Đây là mức lợi nhuận kỷ lục trong một quý mà VPBank ghi nhận được từ trước đến nay, qua đó góp phần đưa vốn chủ sở hữu của ngân hàng vượt lên trên 95.000 tỷ đồng và tỷ lệ an toàn vốn (CAR) theo Thông tư 41 đạt trên 15%.

VPBank có sự tăng trưởng lợi nhuận từ cả kinh doanh cốt lõi của ngân hàng riêng lẻ lẫn sự phục hồi hoạt động kinh doanh của FE Credit. Trong đó, tăng trưởng tín dụng tại ngân hàng riêng lẻ đạt tới 10,3%, tăng gấp đôi mức trung bình ngành, với sự đóng góp chủ yếu từ các phân khúc chiến lược. Tăng trưởng huy động của VPBank vẫn giữ mức tích cực đạt 11,5%, giúp đảm bảo tốt các tỷ lệ an toàn thanh khoản của ngân hàng.

Với FE Credit, số liệu thể hiện đảo ngược 2 quý tăng trưởng tín dụng âm, FE Credit đã khởi động chu kỳ tăng trưởng mới khi đạt mức tăng 1,6% so với quý IV/2021. Tổng thu nhập hoạt động (TOI) hợp nhất của VPBank đã tăng tốc bứt phá trên 65% so với cùng kỳ, đạt 18.270 tỷ đồng. Trong cơ cấu doanh thu, thu nhập lãi thuần hợp nhất đạt 9.888 tỷ đồng, tăng 8,4% so với cùng kỳ và 16% so với quý IV/2021, với ngân hàng mẹ tăng tương ứng gần 30% và trên 16%.

Có nghĩa là tương ứng với tăng trưởng tín dụng, VPBank cũng đang ghi nhận đóng góp lớn cho doanh thu từ hoạt động cho vay. Đáng chú ý, VPBank cũng có thu nhập phí dịch vụ hợp nhất tăng 26,5% so với cùng kỳ, với dộng lực tăng trưởng mảng phí dịch vụ đến từ các hoạt động thanh toán, thu nhập từ thẻ và các dịch vụ khác. Bên cạnh đó, thu nhập khác tăng trưởng 9 lần so với cùng kỳ, bao gồm khoản phí hỗ trợ từ thỏa thuận hợp tác độc quyền phân phối bảo hiểm giữa VPBank và Công ty Bảo hiểm Nhân thọ AIA Việt Nam. Thu nhập từ nợ đã xử lý của ngân hàng hợp nhất cũng đạt kết quả tích cực với 714 tỷ đồng, tăng 21,3% so với quý trước.

Đa dạng hóa hóa nguồn thu, cả thu nhập lãi và ngoài lãi đều tăng đã giúp VPBank có một quý đầu 2022 khởi sắc, hứa hẹn tạo đà cho tăng trưởng cao hơn vào các quý sau, đặc biệt ở các mảng mới của hệ sinh thái mở rộng khi VPBank vừa "sắm" một Công ty chứng khoán và mua lại OPES - Công ty Bảo hiểm. Tuy nhiên, lưu ý rằng việc đầu tư Công ty chứng khoán, trong bối cảnh hiện nay, được giới chuyên môn nhận định có thể sẽ phải đợi quả ngọt đến muộn hơn so với khả năng "nhập cuộc" ngay khi thị trường vốn đang có tín hiệu điều chỉnh sâu sau các chính sách chấn chỉnh thị trường. Trong khi đó, bảo hiểm vẫn đang được đánh giá là mảng còn rộng tiềm năng, dư địa để phát triển. OPES - Bảo hiểm phi nhân thọ liệu có bổ sung cho mảng hợp tác AIA - Bảo hiểm nhân thọ mà VPBank đang triển khai, hay cần thời gian để tích hợp, kết hợp bán chéo cho cùng một "tệp" khách hàng của ngân hàng?

Kinh doanh đạt mục tiêu trong quý I/2022, cũng là kết quả được Ngân hàng TMCP Bản Việt (UPCoM: BVB) nêu khi công bố kết quý.

Thực hiện chiến lược mở rộng của mình, BVB đến tháng 4/2022 đã có mặt tại 30 tỉnh thành trong cả nước

Theo đó, Bản Việt cho biết, bám sát mục tiêu 2022 đạt mức tăng trưởng 44% so với 2021 đã được đệ trình và thông qua tại ĐHĐCĐ vừa qua, ngay từ quý I/2022 ngân hàng đã đẩy mạnh tốc độ dịch chuyển sang bán lẻ thông qua việc cải thiện các chính sách, đưa ra chương trình, sản phẩm hiệu quả, theo danh mục và phù hợp khách hàng.

Cụ thể, dư nợ tín dụng của ngân hàng có mức tăng trưởng 6,8% so với 12/2021, thu nhập thuần từ hoạt động kinh doanh tăng trưởng 23%, đạt lợi nhuận quý I theo mục tiêu đặt ra với 173 tỷ, tăng 14% so với cùng kỳ năm ngoái.

>> Dự phòng nợ xấu khiến lợi nhuận ngân hàng phân hóa sâu

Tính đến 31/3/2022, tổng tài sản đạt gần 78 ngàn tỷ, tăng 27% so với cùng kỳ. Huy động vốn từ các tổ chức kinh tế và dân cư đạt hơn 57 ngàn tỷ, dư nợ tín dụng đạt hơn 49 ngàn 500 tỷ, tăng lần lượt 28%, 18% so với quý I/2021.

Song song với việc đẩy mạnh kinh doanh, dịch chuyển sang bán lẻ mạnh mẽ, ngân hàng Bản Việt vẫn tiếp tục bám sát định hướng tăng trưởng bền vững, đảm bảo việc giảm thiểu rủi ro trong hoạt động kinh doanh. Ngay trong quý I, hoạt động xử lý và thu hồi nợ được tích cực triển khai, tỷ lệ nợ xấu tiếp tục giảm còn gần 2,4%.

BVB cũng nỗ lực và trông cậy vào việc tiếp tục triển khai các tiện ích mới trên kênh số. Ông Ngô Quang Trung - Tổng Giám đốc nhấn mạnh: BVB sẽ tiếp tục đầu tư nguồn lực, công nghệ một cách hiệu quả để hoạt động chuyển đổi số có chỉ số sinh lời tốt và là ngân hàng mang đến trải nghiệm tốt nhất cho khách hàng.

Được biết, ngân hàng này đã mở thêm 18 điểm giao dịch mới, nâng tổng số chi nhánh/phòng giao dịch lên 106 điểm trên toàn quốc tính đến tháng 4. Với quy mô ngày càng mở rộng và việc đầu tư số hóa, Bản Việt kỳ vọng tăng trưởng tín dụng sẽ đạt 15% (tốc độ tăng trưởng tín dụng phụ thuộc vào sự chấp thuận của NHNN) và lợi nhuận trước thuế đạt 450 tỷ, tăng 44% trong cả năm nay.

Nhìn lại cuối 2021, trong quý IV, Bản Việt đã báo lỗ trước thuế lên tới 74 tỷ đồng. Nguyên nhân chủ yếu do lợi nhuận thuần từ hoạt động kinh doanh giảm mạnh và chi phí dự phòng rủi ro tín dụng tăng. Sự trái ngược của quý IV năm trước, với sự khởi sắc từ lợi nhuận thuần quý này, cho thấy hoạt động cho vay và tăng trưởng tín dụng tốt vẫn là trụ cột chính quyết định của doanh thu và lợi nhuận ngân hàng ở đầu 2022. Và nhu cầu vốn của thị trường khi bước vào giai đoạn phục hồi sản xuất kinh doanh sau COVID-19, đã phản ánh rõ ràng qua những số liệu tăng trưởng tín dụng của các nhà băng.

Tất nhiên, cũng vẫn sẽ có những TCTD có "lối" riêng. Chẳng hạn như ngân hàng đầu tiên công bố kết quả kinh doanh quý I/2022 - Ngân hàng TMCP Xăng dầu Petrolimex (PG Bank), tuy cũng ghi nhận mức lợi nhuận trước thuế đạt gần 127 tỷ đồng, tăng 54,4% so với cùng kỳ năm trước và thực hiện gần 30% kế hoạch; song mức tăng trưởng lợi nhuận ấn tượng này của PG Bank lại không hẳn đến từ cho vay, khi thu nhập lãi thuần giảm 11,8% so với cùng kỳ, đạt 235 tỷ đồng, mà đến từ các hoạt động là dịch vụ kinh doanh và ngoại hối và hoạt động khác. PG Bank có "tệp" khách hàng khá đặc thù so với hệ thống nói chung, do đó "lối" riêng, nguồn thu nhập khác trong cơ cấu của ngân hàng cũng sẽ phần nào có đặc thù nhất định.

Tăng trưởng tín dụng và lợi nhuận ngân hàng các quý cuối năm dự báo ra sao?

Theo thống kê của NHNN, quý I/2022, tăng trưởng tín dụng toàn hệ thống đạt 5,04% - mức tăng có thể nói là khá cao so với mấy năm vừa qua và tăng gấp 4 lần mức tăng quý I/2021 (tăng 1,26%). Phó Thống đốc NHNN Đào Minh Tú đánh giá, ín dụng tăng mạnh trong quý I/2022 chứng tỏ nền kinh tế có những khởi sắc, khôi phục một cách rất tích cực.

Nhìn chung, tuy chỉ mới có một số ít nhà băng công bố kết quả kinh doanh quý I/ 2022, song một chuyên gia đánh giá, với tăng trưởng tín dụng ngoạn mục của hệ thống, các ngân hàng sẽ hứa hẹn có chung những con số "hồng" về lợi nhuận khởi động 3 tháng đầu năm.

Theo CTCK SSI dự báo, xét riêng nhóm ngân hàng top đầu, thì hầu hết các ngân hàng đều có mức tăng trưởng lợi nhuận dương trong quý I, trừ CTG. Nguyên do là dù tăng trưởng huy tín dụng và huy động ước tính ở mức cao nhưng lợi nhuận trước thuế của ngân hàng có thể sẽ thấp hơn cùng kỳ do mức so sánh cao trong quý I/2021; ngoài ra phí trả trước từ bancassurance với Manulife của CTG có thể chưa được ghi nhận trong quý này.

Tuy nhiên, vị chuyên gia lưu ý, sẽ có những yếu tố chi phối doanh thu và lợi nhuận của các TCTD trong các quý tới đây.

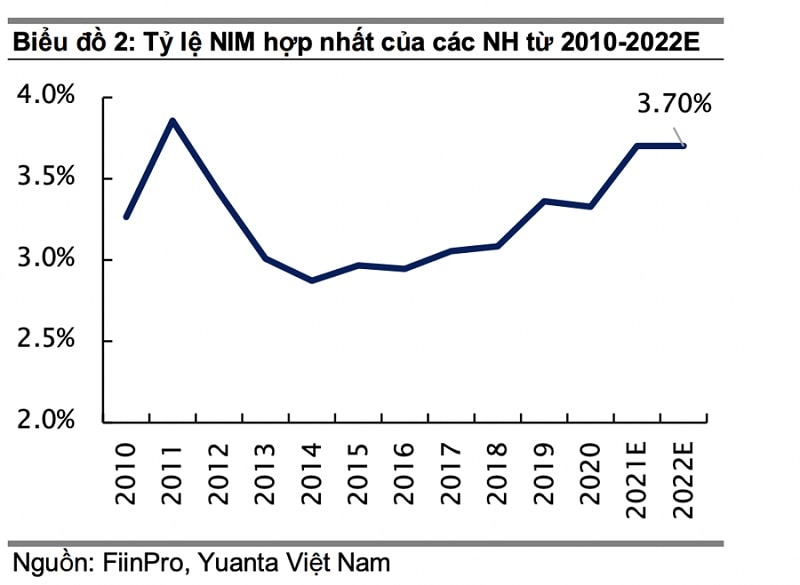

Theo CTCK Yuanta VN, tăng trưởng tín dụng cao giúp cho thu nhập lãi ròng trong Q1/2022 tăng 3% so với quý trước đó và tăng 13% so với năm ngoái, trong khi tỷ lệ NIM có thể sẽ đi ngang. Ngân hàng Nhà nước sẽ tiếp tục duy trì chính sách tiền tệ nới lỏng trong năm 2022 để hỗ trợ nền kinh tế.

"Chẳng hạn, lãi suất huy động đang có xu hướng tăng lên, chi phí vốn sẽ đắt hơn và các ngân hàng sẽ bị giảm tỷ lệ thu nhập lãi thuần (NIM) khi khó có thể tăng lãi suất cho vay tương ứng. Cùng với đó, Chính phủ, Bộ Tài chính, Ủy ban Chứng khoán Nhà nước và NHNN đang thực hiện chủ trương chấn chỉnh, siết lại thị trường vón. Xu hướng "cảnh tỉnh" thị trường trái phiếu doanh nghiệp dù vậy cũng khó đổ dồn nhu cầu trở lại vay vốn tín dụng trực tiếp của ngân hàng; mà ngược lại, các nhà băng sẽ phải kiểm soát dòng vốn đầu tư cho vay với các lĩnh vực rủi ro; qua đó có thể làm giãn nhịp tăng trưởng tín dụng. Rủi ro của thị trường trái phiếu doanh nghiệp cùng khả năng bốc hơi giá trị các tài sản đảm bảo liên quan đến các doanh nghiệp phát hành khi thị trường bất động sản khó khăn, có thể khiến ngân hàng phải tăng tỷ lệ trích lập dự phòng cao hơn để ứng phó nợ xấu...".

Trong khi đó, theo nhận định của Công ty Chứng khoán Bảo Việt, tăng trưởng tín dụng dự báo có thể lên tới 15% cho cả năm 2022 vì chương trình hỗ trợ kinh tế hồi phục sau đại dịch, đặc biệt là gói cấp bù lãi suất 2% trị giá 40.000 tỷ đồng cho năm 2022-2023 sẽ hỗ trợ được nhiều doanh nghiệp và người dân sản xuất kinh doanh trong các lĩnh vực chịu ảnh hưởng nặng nề của dịch bệnh. Bên cạnh đó, khả năng mở room tín dụng và xem xét hỗ trợ theo từng ngành cũng đang được đặt ra như một hướng đi nhằm kích thích tốt nhất cho nền kinh tế phục hồi, đảm bảo mục tiêu tăng trưởng. Đây cũng là quan điểm của CTCK Yuanta Việt Nam khi đưa ra dự báo lợi nhuận khá tích cực cho 27 ngân hàng trong 2022.

Yuanta Việt Nam cho rằng, các ngân hàng đang có "đà" cải thiện chi phí vốn, tạo vốn giá rẻ với dòng CASA trên nền tảng hậu thuẫn của giai đoạn đầu tư công nghệ số những năm qua, cùng với đó là cơ hội thúc đẩy thu phí dịch vụ, bancassurance, giảm chi phí hoạt động và dự phòng...

Có thể bạn quan tâm