Tín dụng - Ngân hàng

Ngân hàng giải nút thắt thanh khoản đi liền với tăng lãi suất

Tỷ lệ thanh khoản của các ngân hàng sẽ được củng cố trong ngắn hạn, với việc tăng cường huy động vốn và tăng cường phân bổ cho các tài sản có tính thanh khoản cao...

>>>Áp lực thanh khoản và lãi suất

Bất động sản khiến 7-8% tổng tín dụng mắc kẹt

Tuy nhiên, một phần vốn lại đang mắc kẹt tại nhóm bất động sản do nhóm này cũng mắc kẹt trên mọi thị trường từ kinh doanh đến nguồn vốn, đặc biệt là trái phiếu doanh nghiệp với áp lực đáo hạn cao.

Agribank là một trong 2 ngân hàng đã tích cực cho vay ròng lớn nhất trên thị trường 2, theo SSI Research. (Ảnh: Agribank)

Theo báo cáo mới nhất của CTCK SSI, trở ngại lớn nhất đối với quá trình tăng cường huy động vốn, tăng cường phân bổ cho các tài sản có tính thanh khoản của các ngân hàng chính là thanh khoản đang bị mắc kẹt ở cả các khoản cho vay nhóm ngành bất động sản, với các khoản đầu tư trái phiếu doanh nghiệp và các khoản phải thu. Do đó, SSI Research cho rằng để thu hút thêm nguồn vốn từ tiền gửi của khách hàng, việc tiếp tục tăng thêm lãi suất dường như là khó tránh khỏi.

Để giải quyết vấn đề thanh khoản của các ngân hàng trong tháng 10, khi mà trên thị trường 1, chênh lệch giữa số dư huy động vốn và dư nợ đã chuyển sang trạng thái âm kể từ tháng 7 khi tăng trưởng tín dụng (11,4% so với đầu năm) vượt xa đáng kể so với tăng trưởng tiền gửi (4,8% so với đầu năm), các ngân hàng đã phải tăng mạnh lãi suất tiền gửi. Mức tăng lên tới 300-400 bps so với đầu năm vượt xa ngưỡng dự báo của các định chế về khả năng tăng lãi suất huy động trước đó.

"Hiện tại, lãi suất huy động phổ biến của kỳ hạn 6 tháng và 12 tháng lần lượt dao động trong khoảng 8~9% và 10~10,5% tại các ngân hàng thương mại cổ phần (NHTMCP). Tình trạng này có thể được giải thích một phần do vòng quay tiền mặt tại khách hàng doanh nghiệp giảm đi đáng kể cùng với những thách thức trong việc huy động vốn/vay vốn. Đồng thời VND mất giá (giảm 8,6% so với đầu năm so với USD) cũng khiến việc nắm giữ USD và các tài sản khác trở nên hấp dẫn hơn”, SSI phân tích và cho rằng, tình trạng trì trệ của thị trường bất động sản đã khiến khoảng 7~8% tổng tín dụng bị mắc kẹt, đặc biệt trong khi bối cảnh hạn mức tăng trưởng tín dụng tương đối hạn chế, đã dẫn đến dư địa để các ngân hàng giải ngân cho các lĩnh vực phi bất động sản không còn dư dả.

>>>Dấu hiệu tích cực cho thanh khoản của thị trường trái phiếu

Theo đó, một phần lượng tiền mặt bị đóng băng/quay vòng chậm đã ảnh hưởng đến tình trạng thanh khoản chung của các ngân hàng.

Chú ý LDR và xu hướng tăng lãi suất

Cũng theo SSI Research, để gỡ vấn đề thanh khoản, thị trường liên ngân hàng đã hỗ trợ ngắn hạn cho các ngân hàng. Agribank và VCB là những ngân hàng cho vay ròng lớn nhất trên thị trường này. Bên cạnh đó, SSI cho rằng có sự gia tăng đầu tư vào trái phiếu ngân hàng tại một số ngân hàng (BID, CTG, MBB, STB, OCB và TCB) trong quý 3 năm 2022. Điều này cũng là một nguồn hỗ trợ thanh khoản cho các ngân hàng khác.

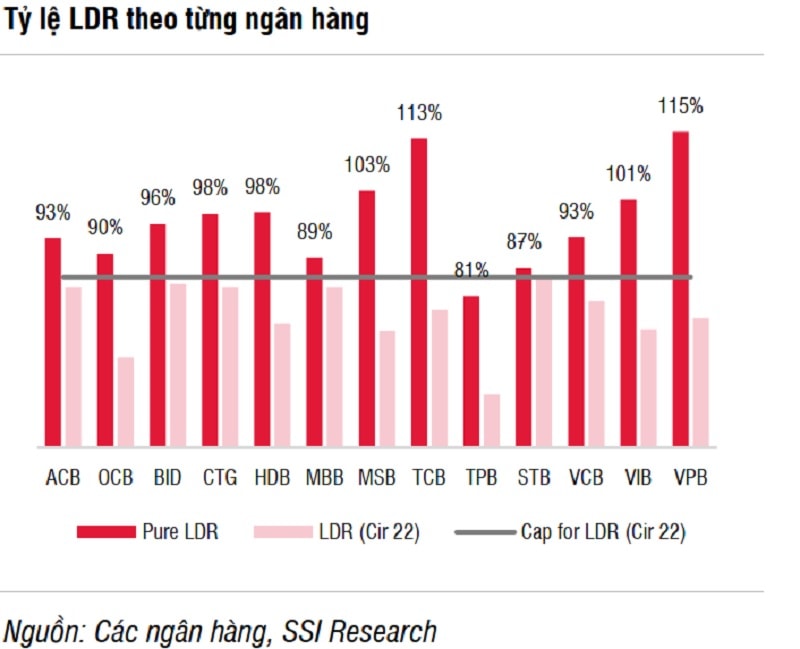

Theo thống kê trên BCTC, 3 ngân hàng giữ LDR tỷ lệ thấp nhất dưới 90% là TPB, STB và MBB, trong khi VPB, TCB, MSB và VIB đều có LDR trên 100%

Đáng chú ý, sau trường hợp Vạn Thịnh Phát (từ đầu tháng 10), các ngân hàng lớn cũng đã giảm khẩu vị rủi ro. Theo đó, thanh khoản trên thị trường liên ngân hàng cũng bị suy giảm và điều này đã ảnh hưởng đến thanh khoản tại các ngân hàng nhỏ, vốn phụ thuộc nhiều vào thị trường này.

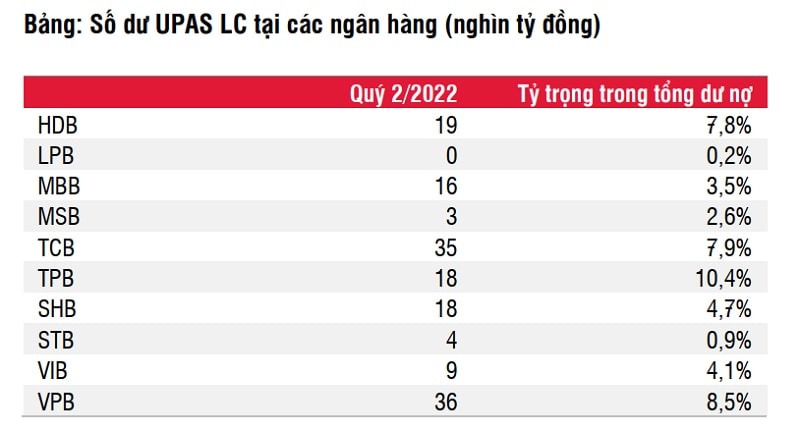

SSI Research cũng cho rằng để đánh giá về tính thanh khoản của các ngân hàng, với những thông tin trên BCTC, chỉ có thể đánh giá qua tỷ lệ LDR (tỷ lệ dư nợ/ huy động) thuần và tỷ lệ tài sản có tính thanh khoản cao trên tổng tài sản. Ghi nhận cho thấy trong khi tỷ lệ LDR thuần đã vượt quá 99%, tỷ lệ LDR theo Thông tư 22 (bao gồm cả tiền gửi liên ngân hàng) vẫn được giữ ở mức thấp hơn 85%. Bên cạnh đó một số ngân hàng tư nhân (TCB, VPB, TPB, HDB, SHB) cũng cho vay qua UPAS LC và khoản mục này không được tính vào hệ số LDR. UPAS LC trong nước ngày càng được sử dụng nhiều hơn trong 3 năm qua. Số dư UPAS LC tại các ngân hàng TMCP mà SSI phân tích đã tăng từ 2,8% tổng tín dụng vào năm 2019 lên 6,1% tổng tín dụng vào tháng 6 năm 2022.

Một nguồn tin trên thị trường cách đây chưa lâu cho biết, đã có cuộc họp giữa NHNN và các Ngân hàng lớn. Một trong những nội dung đáng chú ý, có thể thực sự đã được trao đổi và đang áp dụng, là về LDR của các ngân hàng.

Ông Quản Trọng Thành, Trưởng Bộ phận Nghiên cứu của CTCK Maybank Investment Bank (MSVN) lưu ý một thông tin rằng NHNN yêu cầu các NHTM giảm tỷ lệ LDR, và tỷ lệ LDR có thể trở thành yếu tố xem xét room tăng trưởng tín dụng năm tới.

Theo ông Thành, cần lưu ý rằng có hai loại tỷ lệ LDR (tức là tỷ lệ cho vay trên tiền gửi) - Một là tỷ lệ LDR thuần chỉ được tính toán dựa trên các khoản cho vay của khách hàng và tiền gửi của khách hàng, và một loại khác là tỷ lệ LDR theo quy định bao gồm trong phần "Tiền gửi "các khoản khác (tức là một phần các khoản vay liên ngân hàng, các giấy tờ có giá ...).

Cho vay thư tín dụng trả chậm không được tính vào LDR. Một số ngân hàng đã sử dụng phương thức cho vay này khá cao để tránh bị đẩy cao hệ số LDR

Cho số liệu tương tự, thống kê của MSVN trên thông tin công khai của các ngân hàng, cho biết tỷ lệ LDR theo quy định tính đến ngày 22/9 của các đều dưới ngưỡng 85%. Trong khi đó, dựa trên tỷ lệ LDR thuần, hầu hết các ngân hàng đều có tỷ lệ trên 90%, thậm chí trên 120%.

“Trong hai tháng tới, trước áp lực về phía nguồn vốn và để quản lý tốt tỷ lệ LDR theo chỉ đạo của NHNN, các ngân hàng trong nước sẽ rất thận trọng trong việc mở rộng tín dụng. Có thể khẳng định rằng các khoản cho vay đối với lĩnh vực bất động sản sẽ tiếp tục bị hạn chế, dẫn đến ảnh hưởng nghiêm trọng với tình trạng thiếu thanh khoản nghiêm trọng”, ông Thành đánh giá.

Như vậy, nếu không có thay đổi nào khác trên thị trường tài chính tiền tệ và trong khi các doanh nghiệp, đặc biệt khối bất động sản vẫn phải ứng phó với các khoản nợ trá phiếu, thì khả năng các NHTM sẽ vẫn phải tiếp tục tăng lãi suất huy động để giãn bớt áp lực thanh khoản, đảm bảo LDR, đảm bảo an toàn vốn.

Cũng theo ghi nhận trên thị trường, sau tình huống một số NHTM điều chỉnh đưa lãi suất về ngang 9%, khi các thông tin về lãi suất huy động lên đỉnh trên 10%, thậm chí 11% được cho là bị cảnh báo, hiện một loạt các ngân hàng lại đã chỉnh lãi suất lên trên hoặc áp sát mức 10%. Chẳng hạn như lãi suất cơ sở để tính cho cho vay khách hàng cá nhân của AnBinh Bank là 10,64%/năm, Techcombank là 12,15%/năm; VIB từ 9,1-11,4%/năm, SHB từ 10-11,3%/năm; TPBank từ 9,1- 10,6%/năm, VPBank là 9,7-10,7%/năm…

Có thể bạn quan tâm

Lãi suất điều chỉnh

12:00, 18/11/2022

Tránh “sốc” lãi suất

00:51, 14/11/2022

FED tăng lãi suất (Kỳ II): Tiềm ẩn nguy cơ suy thoái kinh tế

04:00, 13/11/2022

Tăng lãi suất và trượt giá VND: Doanh nghiệp chịu một phần lớn chi phí tăng

05:12, 08/11/2022

FED tăng lãi suất (Kỳ I): Tác động đến các nền kinh tế

03:30, 06/11/2022

“Gỡ nút thắt” gói hỗ trợ lãi suất

12:00, 05/11/2022