Tín dụng - Ngân hàng

Thế khó của các ngân hàng

Trong bối cảnh biên lãi ròng (NIM) giảm mạnh, nhiều ngân hàng đã giảm tỷ lệ trích lập dự phòng rủi ro, thậm chí giảm chất lượng dự phòng để duy trì lợi nhuận.

Động thái này đặt ra nhiều thách thức cho các ngân hàng khi nợ xấu đang có xu hướng tăng cao hơn.

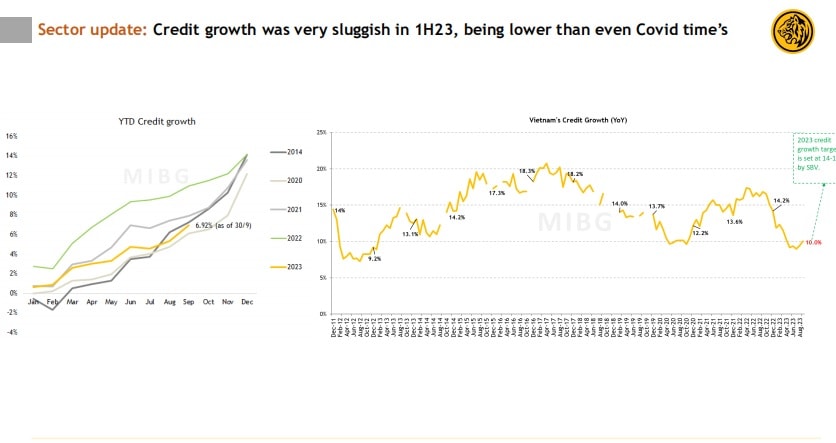

Tăng trưởng tín dụng rất chậm trong 1H23, thậm chí còn thấp hơn cả thời Covid-19

>>>Gỡ khó tín dụng bất động sản: Kỳ vọng vào khung pháp lý điều chỉnh

Các NHTM đã công bố báo cáo tài chính quý 3/2023 và có thể phác thảo một bức tranh chung kết quả kinh doanh ngành cũng như triển vọng của quý 4/2023 và cả năm.

Chi phí vốn chưa thể hòa rẻ

Đầu tiên, chúng ta thấy tăng trưởng tín dụng 9 tháng đầu năm 2023 chậm hơn so với kỳ vọng về phục hồi từ đầu năm rất nhiều. Nếu nhìn vào tăng trưởng tín dụng 9 tháng mới chỉ đạt 6,92%, so với mức tăng trưởng cùng kỳ của 3 năm gần đây nhất thì thấp hơn rất nhiều. Đặc biệt, nếu chúng ta so sánh với con số tăng trưởng tín dụng của năm nay, so với cùng kỳ năm trước, tăng trưởng tín dụng rõ ràng đang có vấn đề. Vậy vấn đề ở đây là gì?

Ông Quản Trọng Thành

Trước hết, đó là lãi suất. Thống kê theo công bố của các ngân hàng cho thấy lãi suất cho vay vẫn đang ở mức thuộc vùng khá cao và đặc biệt đối với một số lĩnh vực, thì đang ở vùng cao. Ví dụ lãi suất cho vay mua nhà cho đến tận tháng 8 thì vẫn treo ở mức 11 - 13% và đặc biệt là phần thả nổi rất cao. Cho đến tháng 10, theo các đợt hạ lãi suất, các gói cho vay của ngân hàng đã giảm đáng kể lãi suất vay xuống còn 7-8% nhưng thực tế lãi suất thả nổi vẫn tiếp tục cao. Những người mua nhà, nhất là những người khó có thể nắm được thông tin để đưa ra các phán đoán như mình khi trực tiếp đi vay, thì sẽ rất lo ngại và vẫn không vay. Do đó, nhu cầu vay tiêu dùng bất động sản vẫn sẽ có hạn chế.

Nhìn chung, lãi suất cho vay còn cao là một vấn đề và các ngân hàng cũng không thể lập tức hạ được lãi suất cho vay xuống nhanh. Chúng ta có thể cảm nhận thực tế này từ thị trường cũng như từ số liệu về chi phí vốn của các ngân hàng. Trong quá khứ năm 2022, lãi suất huy động của các NHTM đã bắt đầu tăng lên từ quý 3 và bị đẩy lên cao vào quý 4/2022, những khoản tiền gửi bắt đầu từ quý 4 của 2022 đã đẩy chi phí vốn bình quân tăng lên, làm cho NIM của các ngân hàng bị thu hẹp.

Ngân hàng hạ TLDP để giữ lợi nhuận

Như chúng ta đã thấy, lãi suất huy động bắt đầu giảm đáng kể là từ tháng 7 năm nay, sau sau vài lần chính sách điều hành giảm thì lãi suất trên thị trường cũng bắt đầu chuyển giảm. Nói cách khác, các các ngân hàng cũng sẽ phải mất thời gian để huy động được nguồn vốn giá rẻ và hòa vào tổng nguồn vốn đang hiện có, từ đó mới giúp phần chi phí vốn giảm xuống được. Rõ ràng điều này phải mất thêm trung bình 6 tháng.

>>>Thấy gì từ tăng trưởng tín dụng của ngân hàng quý 3/2023?

Do đó, chúng ta quay lại bức tranh thực tế là lãi suất huy động cao trước đây khiến chi phí vốn không chưa giảm được đáng kể, nên lãi suất cho vay cũng chưa giảm nhanh. Đó là lý do khiến tăng trưởng tín dụng thấp so với kỳ vọng, khiến NIM bình quân của ngân hàng từ cuối năm trước là 4,4, đã giảm xuống 4,0 và đến tháng 9 tiếp tục giảm hơn.

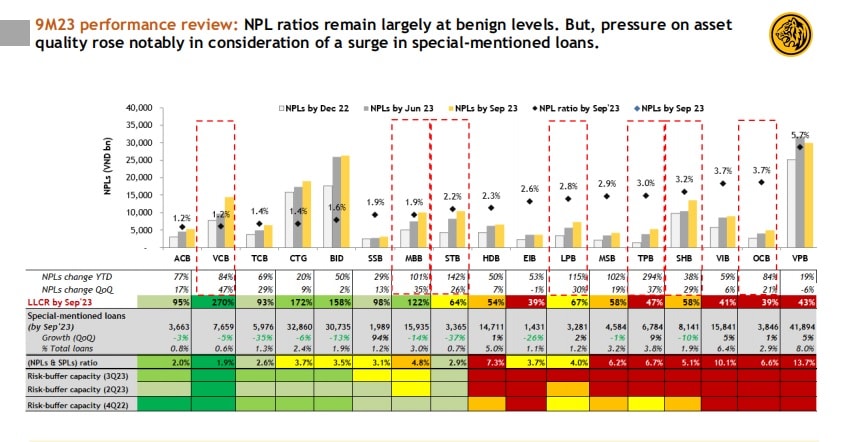

Tỷ lệ nợ xấu phần lớn vẫn ở mức lành tính. Tuy nhiên, áp lực lên tài sản chất lượng tăng lên đáng kể do sự gia tăng các khoản vay đặc biệt.

NIM thu hẹp ảnh hưởng lợi nhuận quý và 9 tháng của các NH. Nhưng nhìn chung các NH vẫn đang có bù đắp, điều tiết chi phí trích lập dự phòng để tăng thêm lợi nhuận. Chúng ta thấy đến BCTC quý 3, đa số các ngân hàng thiết lập dự phòng ở mức rất thấp, họ thậm chí là giảm chất lượng dự phòng, chỉ có một số ngân hàng đẩy cái chất lượng dự phòng lên cao nhưng không nhiều lắm.

Với mức trích lập dự phòng của các NH đang dao động quanh 40%-150%, đây là mức bình thường, vừa phải. Việc các ngân hàng thiết lập mức này sẽ giảm bớt chi phí dự phòng, giúp ngân hàng tăng phần thu nhập để đảm bảo lợi nhuận.

Có thể bạn quan tâm

Nợ xấu tăng thêm do đâu?

04:05, 01/11/2023

Nợ xấu đáng quan ngại

04:50, 27/10/2023

Tỷ lệ nợ xấu/dư nợ tín dụng có biểu hiện "tăng nhẹ"

05:00, 12/10/2023

VietinBank cho vay doanh nghiệp trả nợ trước hạn ngân hàng khác, lãi suất chỉ từ 6,0%/năm

08:00, 15/11/2023

Không thể loại trừ hoàn toàn khả năng tăng lãi suất của NHNN

05:05, 07/11/2023

Hủy gói hỗ trợ lãi suất 2% nếu không giải ngân hết: Nguồn lực và niềm tin

05:22, 06/11/2023