Doanh nghiệp 24/7

Vì sao Becamex IDC ế nặng?

Phía sau tên tuổi và quy mô thì sức hút của Becamex IDC với các nhà đầu tư vẫn là một dấu hỏi còn bỏ ngỏ khi sau 2 đợt đấu giá, Becamex IDC chỉ bán được tổng cộng hơn 24 triệu cổ phiếu, tương đương 7,7% tổng số cổ phần theo kế hoạch cổ phần hoá.

Sở giao dịch chứng khoán TP HCM vừa công bố kết quả đấu giá lần 2 cổ phần của Tổng Công ty Đầu tư và Phát triển Công nghiệp – TNHH MTV (Becamex IDC) được tổ chức ngày 3/1.

Kết quả, chỉ có 4 nhà đầu tư đăng ký đấu giá với tổng khối lượng 5,1 triệu cổ phiếu tại mức giá khởi điểm 31.000 đồng/cp. Becamex IDC thu về 158 tỷ đồng từ đợt chào bán.

Với tổng cổ phần đem ra đấu giá 296,46 triệu cổ phiếu, đợt chào bán ra công chúng lần thứ 2 của Becamex IDC tiếp tục “ế” đến 98,3% số cổ phần chào bán.

Trước đó, phiên IPO của Becamex IDC diễn ra vào ngày 01/12 đã thất bại nặng nề khi chỉ có 19 triệu cổ phần, chiếm 6,1% trong tổng số hơn 311,2 triệu cổ phần ra đấu giá.

Như vậy, sau 2 đợt đấu giá, Becamex IDC chỉ bán được tổng cộng hơn 24 triệu cổ phiếu, tương đương 7,7% trong tổng số 311,2 triệu cổ phần chào bán, thu về tổng cộng 745 tỷ đồng.

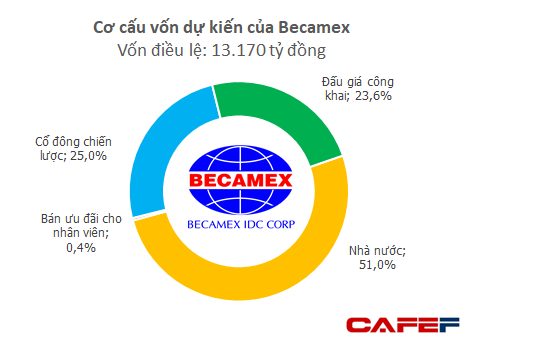

Theo phương án cổ phần hóa, Tổng Công ty Đầu tư và Phát triển Công nghiệp – Becamex IDC có vốn điều lệ dự kiến 13.170 tỷ đồng. Trong đó Becamex IDC đưa ra bán đấu giá 311,2 triệu cổ phần trong đợt IPO, tương đương 23,6% vốn điều lệ dự kiến. 25% cổ phần sẽ chào bán cho cổ đông chiến lược; 0,4% bán ưu đãi cho nhân viên, còn lại Nhà nước vẫn nắm giữ 51% vốn.

Theo các chuyên gia, với mức định giá có phần quá cao cùng rất ít thông tin được công bố nhưng giá trị chào bán lại rất lớn nên việc đợt IPO của Becamex bị "ế ẩm" là viễn cảnh đã được nhìn thấy trước.

Tài sản "khủng" nhưng… bao giờ chuyển hóa thành tiền?

Becamex IDC - Tổng công ty trực thuộc quản lý của UBNN tỉnh Bình Dương hiện không chỉ là một trong những doanh nghiệp phát triển bất động sản lớn nhất Việt Nam mà còn là một tập đoàn cóđến 28 công ty thành viên hoạt động trên khắp các lĩnh vực từ tài chính, xây dựng, thương mại, dịch vụ viễn thông, công nghiệp…

Ở lĩnh vực kinh doanh bất động sản, Becamex IDC từng ‘gây bão’ trên thị trường khi bắt tay vào thực hiện ‘Siêu dự án’ Thành phố mới Bình Dương nằm trong khu liên hợp Công nghiệp – Đô thị - Dịch vụ Bình Dương có tổng diện tích 1.000ha, được kỳ vọng đủ khả năng phục vụ cho khoảng 125.000 người định cư lâu dài và hơn 400.000 người thường xuyên đến làm việc. Tổng nhu cầu vốn cho siêu dự án này được Becamex IDC ước tính đến năm 2020 là hơn 200.000 tỷ đồng, tương đương khoảng 10 tỷ USD.

Tuy nhiên, trái với sự kỳ vọng, dự án này đang là gánh nặng tài chính cho Becamex vì đến nay, khu vực này vẫn chỉ mới thu hút một lượng nhỏ cư dân đến sinh sống. Phần diện tích lớn còn lại được giới kinh doanh bất động sản đánh giá kém hấp dẫn do sức hút lao động và di dân còn chậm. Năm 2016, liên doanh có vốn đầu tư lớn nhất của Becamex IDC là Công ty TNHH Becamex Tokyu vẫn đang tiếp tục chịu lỗ gần 5 tỷ đồng trong năm 2016, nâng số lỗ lũy kế lên mức 83 tỷ đồng. Becamex Tokyu được thành lập vào tháng 3 năm 2012, Becamex đã góp 3.010 tỷ đồng, tương đương tỷ lệ 48,6% vào liên doanh này nhưng cho đến nay vẫn chỉ dừng ở ‘tiềm năng’.

Với quy mô lớn và quy hoạch có hệ thống, các dự án của Becamex đang triển khai được cho là sẽ đáp ứng nhu cầu tăng trưởng trong vòng 10 đến 15 năm tới. Tuy nhiên, theo đánh giá của giới chuyên gia bất động sản, có vẽ như thành phố mới Bình Dương đã đưa ra tầm nhìn quá xa so với thực tiễn. Vấn đề cốt lõi của Bình Dương là chính sách đưa dân về khu vực Thành phố mới diễn ra chậm hơn rất nhiều so với kỳ vọng ban đầu. Do đó, để tài sản của Becamex chuyển hóa thành tiền không phải là câu chuyện 1 sớm một chiều.

Nhìn trên tổng tài sản của Becamex IDC được ghi trên sổ sách tại thời điểm 31/12/2016 là 57.246 tỷ đồng thì có đến gần ½ là hàng tồn kho (chủ yếu là bất động sản). Tài sản dở dang dài hạn cũng được Becamex ghi nhận mức 20.222 tỷ đồng. Trong khi đó, nguồn vốn của Becamex IDC vẫn chủ yếu được tài trợ từ nợ vay đang tạo nên rủi ro lớn cho TCT. (Nợ phải trả của Tổng công ty tính đến 31/12/2016 chiếm hơn ¾ tổng nguồn vốn, đạt mức 44.197 tỷ đồng. Trong khi đó, vốn chủ sở hữu chỉ ở mức 13.050 tỷ đồng, chiếm chưa đến ¼ tổng nguồn vốn).

Báo cáo tài chính năm 2016 của Becamex IDC cho thấy với khoản nợ vay ngắn và dài hạn hơn 22,5 ngàn tỷ đồng, chi phí tài chính của Becamex lên đến 824 tỷ đồng, chủ yếu là lãi vay là khoản chi phí rất lớn mà Becamex phải trả hàng năm. Trong khi đó, với dòng tiền của Becamex thường xuyên ở trạng thái âm do nhu cầu vốn lưu động và đầu tư XDCB lớn so với nguồn thu từ doanh số và lợi nhuận mà Becamex đạt được.

Kỳ vọng của Nhà đầu tư vào hoạt động cho thuê KCN cũng không thực sự sáng sủa dù mang tiếng dẫn đầu cả nước về tổng diện tích cho thuê KCN. Hiện Becamex đang quản lý 6 KCN gồm KCN Mỹ Phước I,II,III có tổng diện tích 3.429 ha; KCN Việt Nam – Singaporec ó tổng diện tích 6.000ha, công ty nắm 49%; KCN và đô thị Thới Hòa 956ha; KCN Bàu Bàng 2.000 ha; Khu liên hợp Công nghiệp – Đô thị - Dịch vụ Bình Dương 4.196 ha; và KCN Becamex – Bình Phước 4.300 ha.

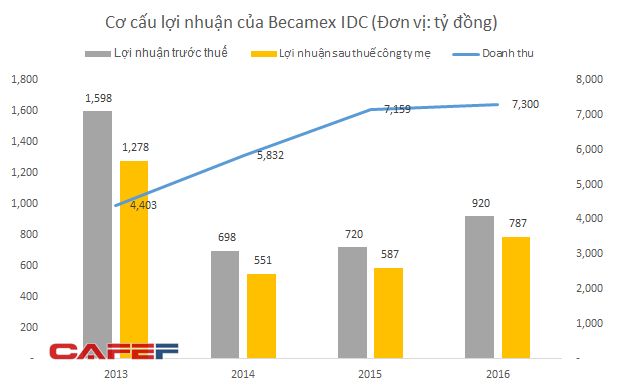

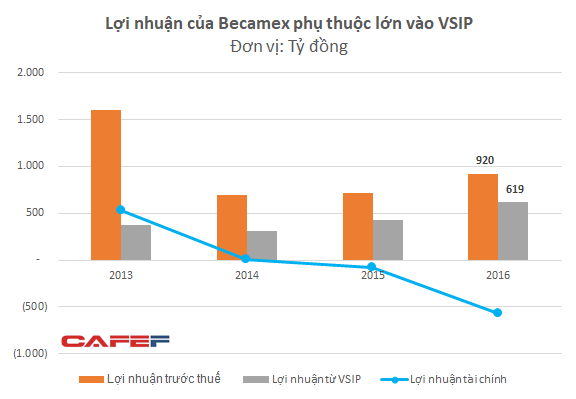

Tuy nhiên, có vẽ như nguồn lực trong mảng kinh doanh KCN chưa được sử dụng một cách hiệu quả ngoại trừ phần được hưởng từ 49% vốn góp vào liên doanh VSIP. Năm 2016, Becamex IDC thu về 619 tỷ đồng lợi nhuận từ VSIP, chiếm 90% trong tổng số thu được từ hoạt động liên doanh liên kết và chiếm đến 3/4 lợi nhuận trước thuế của Tổng công ty. Điều này đặt ra câu hỏi hiệu quả của dự án mà Beacmex tự triển khai đầu tư và quản lý đang ở đâu nếu không có đóng góp từ VSIP – liên doanh được người Singapore quản lý điều hành?

"Ế" vì định giá quá cao

Bên cạnh vấn đề thực trạng kinh doanh của Becamex, một điểm rất quan trọng đối với DNNN cổ phần hóa được các NĐT ưa thích đó chính là dư địa cải thiện lợi nhuận thời hậu cổ phần hoá. Trong đó, vai trò dẫn dắt của các NĐT chiến lược được ví như một làn gió mới thúc đẩy DN cải thiện hiệu suất hoạt động, tạo ra giá trị thặng dư cao hơn.

Thế nhưng, thông tin về thời điểm lựa chọn nhà đầu tư chiến lược của Becamex đến nay vẫn chưa công bố chi tiết cụ thể như điều kiện tham gia, quy trình thực hiện cũng như thời điểm tìm kiếm nhà đầu tư chiến lược. Giới phân tích cho rằng, điều này sẽ làm hạn chế việc cải thiện hiệu suất hoạt động ít nhất trong ngắn hạn.

Không những vậy, dù có quy mô tài sản lớn hàng đầu thị trường hiện nay nhưng cáo báo cáo tài chính của Becamex công bố cho đến thời điểm này cũng chưa cung cấp đủ thông tin cho các NĐT tổ chức có thể đưa ra quyết định. Điều hạn sẽ hạn chế việc cạnh tranh cổ phần Becamex trong phiên đấu giá.

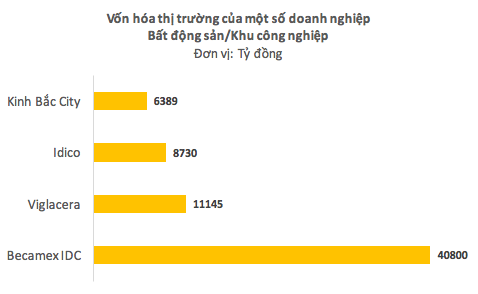

Cuối cùng nhưng quan trọng không kém là tại mức giá tham chiếu 31.000 đồng/cổ phiếu. Chỉ số giá trên thu nhập (P/E) ước tính cho năm 2016 của Becamex lên đến gần 52 lần. Dù dữ liệu hiện nay khó để ước lượng chính xác nhưng mức P/E tính sơ bộ của Becamex rõ ràng là đang quá cao so với DN cùng ngành như IDICO (giá khởi điểm IPO) hay P/E của Viglacera hiện giao động trong khoảng 13-15 lần.