Tin lưu trữ

Ngân hàng Nhà nước bán 7 tỷ USD dự trữ ngoại hối để cân bằng cung cầu

7 tỷ USD dự trữ ngoại hối đã được Ngân hàng Nhà nước (NHNN) bán ra nhằm cân bằng cung cầu ngoại hối. Tỷ giá /USD tiếp tục chịu áp lực mất giá...

>> Tỷ giá sẽ còn tăng

Mặc dù sức mạnh hiện tại của đồng USD đã suy yếu do kỳ vọng tiếp tục tăng lãi suất của Cục Dự trữ Liên bang Mỹ (Fed) tạm thời giảm, song trong tháng 5 vừa qua, tỷ giá USD/VND đã chịu áp lực mất giá.

NHNN đã điều tiết bán ra 7 tỷ USD dự trữ ngoại hối để cân bằng cung cầu, trước bối cảnh tỷ giá USD/VND chịu áp lực mất giá (ảnh minh họa)

Theo thống kê của SSI Research, đồng VND đã giảm - 1% trong tháng 5 và -1,6% so với đầu năm, hiện giao dịch quanh mức VND 23.200/USD. Việc giảm giá có thể đến một phần từ áp lực vĩ mô trong nước (lạm phát tăng, lãi suất được NHNN cam kết giữ ổn định), và một phần chịu ảnh hưởng của đồng USD và triển vọng tăng lãi suất tại Mỹ, SSI Research nhận định.

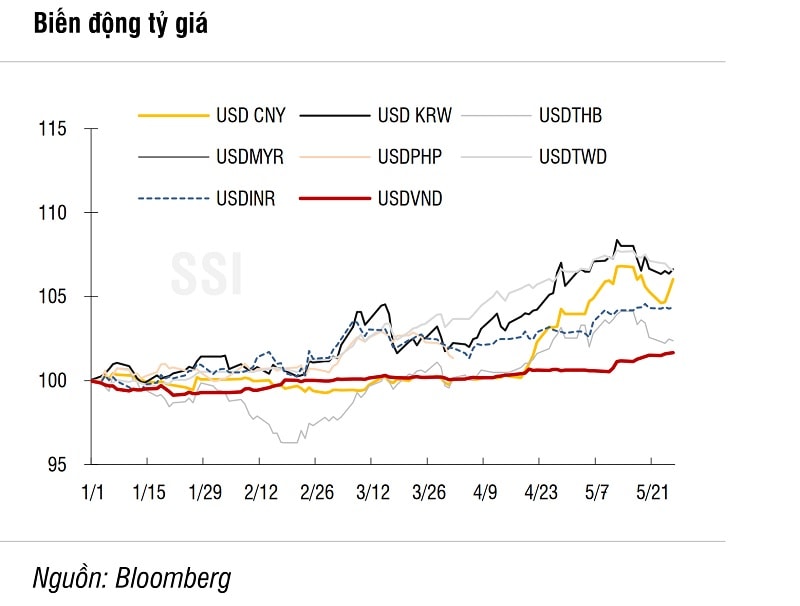

Cũng theo ghi nhận của công ty này, nguồn cung ngoại hối cũng có một số dấu hiệu áp lực, khi cán cân thương mại đầu năm thu hẹp xuống còn 516 triệu USD (phần lớn là do thâm hụt -1,7 tỷ USD trong tháng 5). NHNN đã bán khoảng 7 tỷ USD dự trữ ngoại hối để cân bằng cung cầu ngoại hối. Tuy nhiên, SSI cho rằng cũng phải lưu ý rằng, so với các đồng tiền khác trong khu vực, VND vẫn nằm trong biên độ giảm thấp hơn như CNY (- 5,4% YTD), TWD (-6,0%), INR (-4,4%) và THB (-2,2%).

Trước đó, theo ghi nhận ở 2021, tốc độ tăng trưởng dự trữ ngoại hối của Việt Nam được xác định gấp 10 lần so với 12 năm trước, gần 4 lần so với cách đó 7 năm và đạt gần 110 tỉ USD, mức kỷ lục từ trước tới cuối 2021, tương đương 17 tuần nhập khẩu. Dự trữ ngoại hối tăng cao giúp NHNN có nhiều dư địa và giải pháp phù hợp trong việc điều hành chính sách tiền tệ, đặc biệt là việc điều hành linh hoạt và ổn định tỷ giá, nâng cao giá trị tiền đồng.

NHNN cho biết để có thành quả này, cơ quan quản lý trong suốt thời gian qua đã thực hiện đồng bộ các giải pháp điều hành kinh tế vĩ mô, sử dụng linh hoạt các công cụ điều hành chính sách tiền tệ bao gồm tỷ giá, lãi suất nhằm kiểm soát lạm phát, thu hút các dòng vốn đầu tư nước ngoài, kiều hối... nhằm hạn chế tình trạng đô la hóa và vàng hóa trong nền kinh tế.

Bà Janet Yellen - Bộ trưởng Bộ Tài chính Hoa Kỳ trong buổi tiếp và làm việc của Thủ tướng Chính phủ Việt Nam tại Hoa Kỳ vào tháng 5 mới đây, cũng đã đánh giá cao quan điểm điều hành tỷ giá linh hoạt của NHNN; trong đó, xác định mục tiêu ưu tiên là kiềm chế lạm phát và ổn định kinh tế vĩ mô.

>> Lệnh trừng phạt của Mỹ liệu có tác động đến dự trữ ngoại hối của các quốc gia?

Nói riêng điều hành chính sách tỷ giá – trong khuôn khổ chính sách tiền tệ chung, Việt Nam khẳng định luôn nhằm mục tiêu xuyên suốt, nhất quán kiểm soát lạm phát và ổn định kinh tế vĩ mô, chứ không nhằm tạo bất kỳ lợi thế cạnh tranh thương mại quốc tế không công bằng, không nhằm gây thiệt hại cho hoạt động thương mại của các đối tác nói chung và của Hoa Kỳ nói riêng, Thủ tướng Chính phủ khẳng định.

Với việc Việt Nam không thao túng tiền tệ, không vi phạm các quy định khi mua ngoại tệ dự trữ, do đó, nguồn dự trữ ngoại hối Việt Nam ngày càng cải thiện xứng đáng là một trong những "chỉ dấu" để các nhà đầu tư nước ngoài gia tăng niềm tin vào Việt Nam.

Việc NHNN bán ra dự trữ ngoại hối đợt này, trong quan điểm xuyên suốt về điều hành chính sách tỷ giá nói trên, theo đánh giá của một chuyên gia, vì vậy là nằm trong hoạt động bình thường của NHNN, thực hiện điều tiết cuối cùng trên thị trường bán ra, và NHNN tương tự cũng sẽ thực hiện mua vào ngoại tệ để tăng dự trữ khi điều kiện phù hợp.

Tuy nhiên, ở một dự báo cho cuối năm 2022, CTCK MBKE nhận định VND vẫn sẽ còn giảm giá nhẹ so với USD trong năm nay, đạt 22.900 đồng/ USD, so với 22.826 đồng/USD cuối 2021).

Điều này cũng tương đồng với các hàm ý dự báo của giới chuyên môn trên thị trường quốc tế, về triển vọng tiếp tục tăng của đồng USD, bất chấp CPI và lạm phát của Mỹ có khả năng hạ nhiệt, khi từ nay đến cuối năm, thị trường vẫn kỳ vọng Fed sẽ thắt chặt mạnh tay, hỗ trợ cho USD.

Mặc dù ghi nhận có dấu hiệu áp lực, song tăng trưởng xuất khẩu tiếp tục tích cực, cùng với việc Trung Quốc tái mở cửa sau chính sách zero Covid, cũng được cho là một tín hiệu tốt để giúp Việt Nam có thể giữ đà thặng dư cán cân thương mại cao vào cuối năm, thời điểm ghi nhận các thành quả xuất khẩu. Bên cạnh đó, quá trình nhập khẩu sau thâm hụt tháng 5, có thể tới đây sẽ tạm thời được "hỗ trợ" chậm lại và giảm trước đà tăng mạnh của giá cả hàng hóa. Qua đó, sẽ giảm bớt áp lực cung cầu ngoại hối và giúp tỷ giá tiếp tục ổn định trong biên độ dao động hẹp.

Nhìn nhận rộng hơn về chính sách tiền tệ của Việt Nam trong 5 tháng qua, SSI Research cho rằng vẫn được điều hành linh hoạt trong 5 tháng đầu năm mặc dù áp lực điều hành đối với NHNN đang gia tăng. Số liệu từ NHNN cho thấy tăng trưởng tín dụng tính đến ngày 25 tháng 5 đạt 7,75% so với đầu năm (tương đương 16,5% so với cùng kỳ), tiếp tục cho thấy sự phục hồi mạnh mẽ sau Covid. Mặc dù tín dụng tăng gần gấp đôi so với mức tăng cùng kỳ năm ngoái, tốc độ tăng đã có phần chậm lại nếu tính theo tháng (tháng 3 tăng 16,9% so với cùng kỳ). Như vậy, tăng trưởng tín dụng tại hầu hết các ngân hàng lớn đã gần chạm mức trần tín dụng mà NHNN đặt ra đầu năm, và do vậy giải ngân tín dụng mới sẽ được các NH cân nhắc hơn.

"Nhìn chung, việc tín dụng chậm lại cũng đã giảm bớt áp lực về mặt thanh khoản và giúp mặt bằng lãi suất liên ngân hàng có thể duy trì ở mức thấp, trong bối cảnh đồng VND chịu áp lực mất giá. Tuy nhiên, ngược lại, việc giải ngân tín dụng liên quan đến chương trình hỗ trợ lãi suất cũng có thể không đạt tiến độ như kỳ vọng nếu NHNN không cấp thêm hạn mức tín dụng để các ngân hàng trong thời gian tới", Bộ phận nghiên cứu của CTCK này nhận định.

Có thể bạn quan tâm