CJ Cầu Tre - lợi nhuận Hàn, khẩu vị Việt

CTCP Thực phẩm CJ Cầu Tre (OTC: Cầu Tre) hủy niêm yết đại chúng, là bước kế tiếp để đưa doanh nghiệp vào hoạt động theo đích nhắm của CJ.

Cầu Tre- thương hiệu thực phẩm quen thuộc của người Việt đã được đổi thành CJ Cầu Tre. Đây là kết quả của việc CJ- một tập đoàn đa ngành của Hàn Quốc- nhận chuyển nhượng cổ phần từ các cổ đông lớn của Cầu Tre để thay đổi dần các bước đi của doanh nghiệp này.

Cầu Tre bị thâu tóm

Cuối 2016, Cầu Tre đã không còn đáp ứng các quy định của một Cty đại chúng do việc sở hữu cô đặc và tập trung hơn 96% cổ phần vào tay của hai cổ đông tổ chức là CJ Cheiljedang Corporation (51,6%) và Tcty Thương mại Sài Gòn (SATRA-45%). Năm 2017, CJ đã mua thêm cổ phần từ SATRA, nâng tỷ lệ sở hữu lên tới 71,6% và SATRA chỉ còn nắm 25% cổ phần của CJ Cầu Tre.

Theo quy định của Luật doanh nghiệp, với trên 65% cổ phần biểu quyết, cổ đông có quyền thông qua mọi quyết định tại Đại hội cổ đông của doanh nghiệp. Điều này đồng nghĩa, CJ đã toàn phần chi phối Cầu Tre và SATRA chỉ còn nắm giữ một phần lợi ích kinh tế, các cổ đông còn lại là hết sức…nhỏ lẻ.

Do cơ cấu sở hữu mới, nên Uỷ ban Chứng khoán Nhà nước đã ra công bố hủy đăng ký Cty đại chúng của CJ Cầu Tre.

Sự hồi phục ngoạn mục

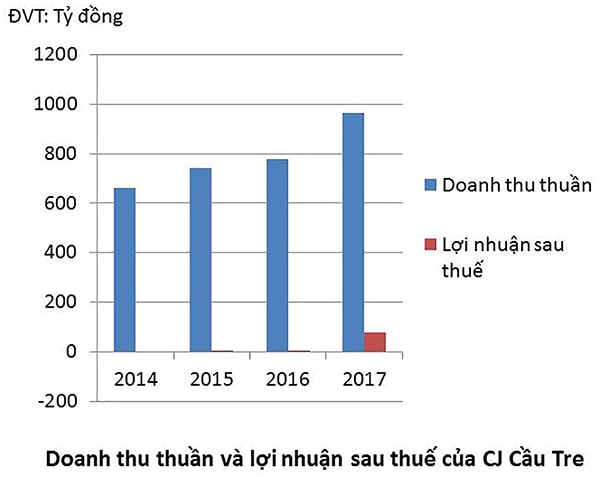

Theo dõi hoạt động của CJ Cầu Tre năm 2017, có thể thấy rõ những bước đi của CJ vốn đã có sự toan tính về cả lợi ích ngắn hạn lẫn dài hạn. Cụ thể, sau thời kỳ thua lỗ liên tiếp và thậm chí đặt mục tiêu lỗ kế hoạch tới 25 tỷ đồng hồi đầu năm 2017, CJ Cầu Tre đã ghi nhận tăng trưởng doanh thu tới 23% so với cùng kỳ năm trước, đạt 975 tỷ đồng.

218 tỷ đồng là nguồn thu đột biến, cứu nguy cho CJ Cầu Tre. Đây là tiền bồi thường di dời tài sản tại trụ sở cũ sang nhà máy Hiệp Phước.

Có thể bạn quan tâm |

Tuy lợi nhuận gộp tăng, song chi phí tài chính, bán hàng và quản lý doanh nghiệp lên đến 204 tỷ đồng khiến Cty báo vẫn lỗ thuần xấp xỉ 30 tỷ đồng. Và sự xuất hiện một phần nguồn thu đột biến tới 218 tỷ đồng đã “cứu nguy” cho CJ Cầu Tre. Đó là một phần tiền bồi thường và hỗ trợ di dời tài sản tại trụ sở cũ (quận Tân Phú) sang nhà máy Hiệp Phước, nằm trong thỏa thuận hợp tác giữa công ty với TTC Land.

Như vậy, cổ đông ngoại chủ sở hữu tại CJ Cầu Tre đã “quẳng gánh lo” áp lực vốn đầu tư kế tiếp, bằng tài sản là khu đất hiện hữu 80.000m2 vốn là nơi đóng trụ sở của Cầu Tre.

Dấu ấn trên thị trường Việt

Gần như song song thương vụ thâu tóm Cầu Tre, cuối 2016, CJ CheilJedang cũng đã chi tới 13,44 triệu USD mua 64,9% cổ phần của Cty Thực phẩm Minh Đạt, một doanh nghiệp tư nhân sản xuất thịt viên (cá viên, bò viên…) lớn nhất Việt Nam. Cty này hiện đã đổi tên mới CTCP Thực phẩm CJ Minh Đạt, tiếp tục phát triển hệ thống nhà máy đầu tư xây dựng tại Bình Dương, tập trung vào chế biến thực phẩm nấu sẵn bò viên, cá viên, chả giò, xúc xích, tôm viên…

Có ngành nghề và sản phẩm kinh doanh giống nhau, Cầu Tre hay Minh Đạt, trong chặng cuối của tiến trình thâu tóm, hiện đều có logo CJ trên bao bì sản phẩm xuất ra thị trường. Với vị thế của Cầu Tre hay Minh Đạt, không lâu nữa, nhận diện CJ thông qua các sản phẩm, có thể sẽ “phủ sóng” toàn thị trường Việt Nam. Giá trị doanh thu và lợi nhuận ở các vụ đầu tư này mà CJ nhận được, dĩ nhiên, sẽ tăng tương ứng, chưa tính tới kỳ vọng xuất khẩu đến chính nước của CJ mẹ.

Ở chiều xuất khẩu vào thị trường gần 100 triệu dân, qua các thương vụ đầu tư, CJ không dấu diếm tham vọng sẽ bán các thực phẩm chế biến sẵn tại thị trường Đông Nam Á. Sau Minh Đạt, cửa ngõ kế tiếp là CJ Cầu Tre, đặc biệt khi CJ Cầu Tre đang có mối quan hệ lợi ích sở hữu và là đối tác cung ứng - phân phối với SATRA rất chặt chẽ.

Nguy cơ bị khối ngoại thâu tóm Theo báo cáo của StoxPlus, ngành công nghiệp chế biến thực phẩm tại Việt Nam có giá trị khoảng 4 tỷ USD. Trong đó, chế biến thịt và thủy sản chiếm khoảng 45,1%. Tăng trưởng ngành này trong giai đoạn 2016-2020, theo Euromonitor, là 2,2% về sản lượng và 1,9% về doanh số. Nhiều tập đoàn ngành công nghiệp thực phẩm cũng đánh giá lạc quan về các chỉ số và tiềm năng tăng trưởng của ngành này trong tương lai. Trong nghiên cứu của mình, Tập đoàn Masan cho biết giá trị thị trường chuỗi giá trị thịt của Việt Nam có quy mô khoảng 9 tỷ USD/năm. Tuy nhiên có vấn đề khá phi lý là trong khi người tiêu dùng Việt với thu nhập trung bình chỉ bằng 1/10 thu nhập của người Mỹ nhưng lại phải chi trả số tiền gần gấp đôi so với người tiêu dùng Mỹ cho các sản phẩm thịt. Điều đó có nghĩa, nếu cung ứng thõa mãn nhu cầu lớn, các doanh nghiệp có thể sẽ thu được kết quả vô cùng tích cực. Trở lại với công nghiệp thực phẩm chế biến được xem như một phần của chuỗi giá trị thịt, bên cạnh xu hướng sử dụng thực phẩm 3F, người Việt hiện cũng chú trọng đến nhu cầu sử dụng các sản phẩm chế biến tiện lợi, mang tính công nghiệp phục vụ bữa ăn đơn giản nhưng đủ chất. Đây chính là cơ hội của ngành chế biến thực phẩm. CJ đã nhìn thấy điều này và chọn M&A ở những doanh nghiệp đứng đầu các sản phẩm chế biến sẵn - đi thẳng vào tâm điểm thị trường. Ngoài CJ, nhiều nhà đầu tư ngoại từ Hàn Quốc, Nhật Bản, Thái Lan…, các quốc gia đầu tư mạnh về FDI hoặc thông qua FII để sở hữu các doanh nghiệp tại Việt Nam, cũng đã và đang thành công chi phối những doanh nghiệp đầu ngành như Acecook, Sabeco… Trong tương lai, cùng với xu hướng tăng chi tiêu/ đầu người cho các hàng hóa, dịch vụ tiêu dùng hàng ngày ở quốc gia có gần 70% GDP đến từ tiêu dùng và quy mô thị trường hấp dẫn như một động lực kích thích các nhà đầu tư ngoại mạnh tay hơn trong các cuộc đua đổ vốn đầu tư, nhu cầu thoái vốn Nhà nước ở các doanh nghiệp thực phẩm và đồ uống đầu ngành kế tiếp như Habeco, Vinamilk… cũng đang đứng trước thách thức thâu tóm, sở hữu, chi phối của các đối tác ngoại. |