Tài chính doanh nghiệp

Sáp nhập DPM và DCM: Lộ diện doanh nghiệp dẫn đầu thị trường Urea

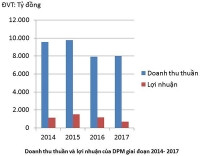

Việc sáp nhập CTCP Phân bón và Hóa chất Đạm Cà Mau (HoSE: DCM) và CTCP Phân bón và Hóa chất Dầu khí Việt Nam (HoSE: DPM) được đánh giá sẽ hình thành doanh nghiệp vươn lên dẫn đầu thị trường phân Urea.

Do là “anh em trong một nhà”, nên DPM và DCM phân chia thị trường dựa vào lợi thế cạnh tranh riêng. Mỗi doanh nghiệp đều phát triển các nhà máy sản xuất phân bón chất lượng cao của riêng mình.

Từ “game sáp nhập”...

Tại DPM, tính đến 30/6/2018, PVN đang nắm 59,58% cổ phần và tính các đối tượng liên quan, tỷ lệ sở hữu đạt trên 60%, gần tương đương xấp xỉ tỷ lệ cổ phần có quyền biểu quyết tuyệt đối tại doanh nghiệp. Trong khi đó, tại DCM, tính đến 30/6/2018, PVN đang nắm 76,56% vốn. Tính chung, các đối tượng liên quan có tỷ lệ sở hữu chi phối trên 84%.

Có thể bạn quan tâm

DPM có tránh được “vết xe đổ” ở PVTex?

11:07, 22/04/2018

Cổ phiếu DPM hấp dẫn đến đâu?

05:53, 26/04/2017

Kế hoạch doanh thu 5.496 tỷ đồng năm 2018 có quá sức với DCM?

12:50, 11/01/2018

Cơ hội đầu tư từ cổ phiếu DCM?

06:50, 16/12/2017

Cùng ngành hàng và có cạnh tranh nội bộ, cùng mẹ sinh ra, giới quan sát cho rằng việc sáp nhập hai tổ chức này, sau giai đoạn “nở nồi đầu tư” của PVN, là thượng sách để tạo lợi thế theo quy mô và tận dụng được sức mạnh của cả hai.

4.742 tỷ đồng là khoản nợ vay của DCM mà PVN bảo lãnh tính đến ngày 31/12/2017, đã chuyển về cho Cty này thanh toán.

Qua đó, việc cạnh tranh nội bộ sẽ được thay thế bằng bổ trợ danh mục sản phẩm và phát huy tối đa hệ thống cung cấp, bán lẻ của hai bên, để “làm chủ thế trận” trước sự tấn công của phân bón nhập khẩu, đặc biệt từ Trung Quốc.

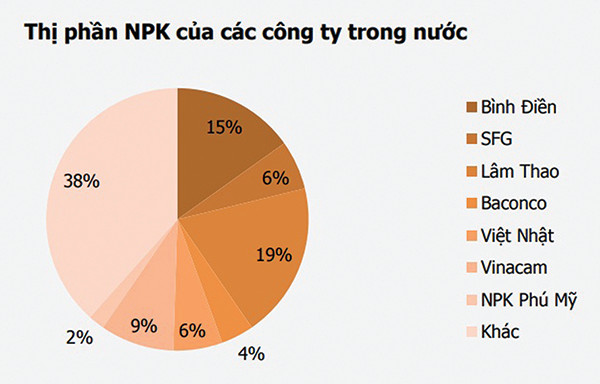

Ngành phân bón có sự phân nhóm và cạnh tranh khốc liệt, trong đó, có nhóm sản xuất NPK, nhóm sản xuất phân lân và nhóm sản xuất phân Urea. DPM và DCM nằm trong nhóm sản xuất phân Urea. Tuy DPM và DCM khá nổi trội ở nhóm này, song vẫn không doanh nghiệp nào đủ sức vượt lên để chi phối thị trường phân Urea. Trong khi nhiều doanh nghiệp khác cũng tăng cường nhập khẩu Urea để giữ thị phần, khi chưa thể đầu tư lớn do nhóm này có chi phí đầu tư rất lớn với mỗi nhà máy công nghệ và công suất tốt ước phải từ 500 triệu USD.

Sự “công gộp” DPM và DCM với lợi thế nền tảng quy mô có thể tạo nên 1 đột phá đặc biệt đối với thị trường phân Urea: Có doanh nghiệp vượt lên dẫn đầu, chi phối phân thị trường Urea.

... đến “game thoái vốn”

Lộ trình thoái vốn của PVN lại 2 Cty này lần lượt gắn mốc: Xuống 51% tại DPM cuối 2018 và dưới 51% vào 2020; 51% tại DCM cuối 2018 và sẵn sàng thoái vốn xuống mức thấp hơn dưới 51%.

Chính những sự tương đồng sẽ giúp PVN thuận lợi, được một công đôi việc khi sáp nhập DPM và DCM. Trên cơ sở đó, thực thi thoái vốn nhanh chóng hơn với chi phí, thủ tục đều có thể giảm từ 2 xuống 1.

Nhìn từ góc độ chiến lược, TS.Nguyễn Hoàng Hiệp chuyên về cổ phần hóa DNNN và M&A cho rằng, đây cũng là 1 lựa chọn để giải quyết “rắc rối” có thể đến với PVN nếu cùng lúc đưa ra thị trường 2 mặt hàng gần giống nhau.

“Trong trường hợp cùng một món hàng, dù quy mô và giá trị vốn cần thoái có thể lớn hơn, đòi hỏi nhà đầu tư tầm vóc hơn về tài chính, PVN vẫn thuận lợi nếu đó là món hàng tốt. Hơn nữa, thị trường tài chính Việt Nam với những trường hợp hút vốn khủng qua thoái vốn nhưng vẫn thành công như Sabeco hay Vinamilk, đều cho thấy đáng ngại không phải là nhu cầu “tiền to” mà hàng hóa đó có hấp dẫn hay không”, TS. Hiệp nói.

Tuy nhiên, cần lưu ý rằng được phê duyệt phương án sáp nhập, PVN sẽ không thể hoàn tất mục tiêu thoái vốn theo lộ trình ở năm nay. Theo đó, “game” sáp nhập và thoái vốn sẽ kéo dài hơn, cũng sẽ tăng/giảm chi phí cơ hội cho PVN tùy thuộc điều kiện thị trường vào năm tới.

Hướng đi mới của ngành phân bón Ngành phân phón đang có không ít nghịch lý. Đó là tình trạng dư cung tồn tại cùng tình trạng nhập khẩu. Tới quý I/2018, thị trường có 14.174 sản phân phân bón vô cơ và hữu cơ với 706 nhà máy sản xuất. Tổng lượng cung bao gồm nhập khẩu theo đó ước đạt khoảng 33 triệu tấn, gấp 3 lần phục vụ sản xuất nông nghiệp (nguồn Bộ Công Thương). Bên cạnh đó, là sự chen lấn của các doanh nghiệp doanh thu nghìn tỷ và các doanh nghiệp thua lỗ lũy kế triền miên (nhóm lỗ lũy kế điển hình như Đạm Hà Bắc, Đạm Ninh Bình, DAP số 2-Lào Cai…thuộc Vinachem). Các doanh nghiệp phân bón dù đang ở top dẫn đầu, cũng vẫn cần thêm lực để chiếm thị phần tốt hơn. Một tin vui cho ngành phân bón Việt Nam là nông nghiệp đang được Chính phủ khuyến khích phát triển theo hướng công nghệ cao, với cả chính sách trực tiếp lẫn các tài trợ tín dụng, bao gồm sự gia nhập của các tập đoàn tư nhân lớn như Vingroup, Thaco…vào lĩnh vực này. “Việt Nam đã xác định nông nghiệp xanh là con đường phát triển trong tương lai, trong đó phát triển phân hữu cơ là “chìa khóa” để đạt được mục tiêu trên. Trong khi đó, nhu cầu sử dụng phân bón hữu cơ tại Việt Nam là rất lớn. Việt Nam hiện có hơn 20 triệu ha đất canh tác, nếu bình quân mỗi ha sử dụng 10 tấn phân hữu cơ, tương lai Việt Nam sẽ cần hơn 200 triệu tấn phân bón hữu cơ. Hiện nay, cả nước có 180 doanh nghiệp sản xuất phân bón hữu cơ, chiếm 24,5% trên tổng số 735 doanh nghiệp sản xuất phân bón đã được Bộ NN&PTNT và Bộ Công Thương cấp phép với quy mô công suất lớn nhỏ khác nhau (từ 20 nghìn đến 500 nghìn tấn/năm)”, số liệu từ Business Monitor VN cho biết. Như vậy, dù là cạnh tranh cao, dư cung, nhưng dư địa của các doanh nghiệp chuyển hướng phục vụ phân bón hữu cơ vẫn còn rất lớn. Do đó, cổ phiếu của những đơn vị đã đầu tư sản xuất phân hữu cơ một cách bài bản, như DPM... cũng sẽ được nhà đầu tư đánh giá cao hơn trong dài hạn. |