Tài chính doanh nghiệp

Bài toán khó của DLG

DLG sẽ làm gì để không bị rơi vào bẫy nợ khủng như HAG? Và đâu sẽ là sự gắn kết các nhóm lĩnh vực đang phân mảnh, để DLG phát huy được chuỗi giá trị của mình?

Chọn một chiến lược khá giống CTCP Tập đoàn Hoàng Anh Gia Lai (HoSE: HAG), nhưng đường đi nước bước thế nào để vừa lớn mạnh, đa ngành, vừa không nặng nợ đến mức phải “chia xẻ” doanh nghiệp như HAG, là bài toán khó của CTCP Tập đoàn Đức Long Gia Lai (HoSE: DLG).

Thị trường chứng khoán Việt Nam có 3 doanh nghiệp Phố Núi lớn, đều gắn thương hiệu với địa phương Gia Lai. Đó là HAG, DLG và CTCP Quốc Cường Gia Lai (HoSE: QCG).

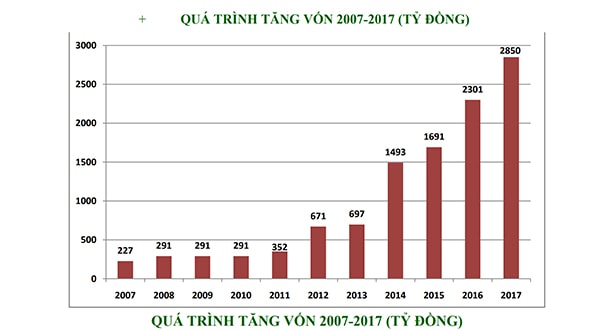

Quá trình tăng vốn của DLG giai đoạn 2007 - 2017 (tỷ đồng)

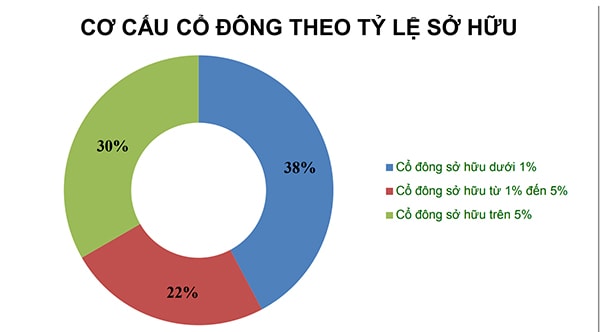

Cơ cấu cổ đông của DLG theo tỷ lệ sở hữu

Sự tương đồng của các doanh nghiệp Phố Núi

Cả 3 doanh nghiệp nói trên đều có chặng đường khởi phát và mở rộng đa ngành gần như đi từ những điểm, lĩnh vực, ngành trùng đến tương đồng nhau: Đi từ gỗ, bất động sản đến các ngành nghề khác, như năng lượng, nông nghiệp. 2/3 doanh nghiệp HAG và DLG đã mở rộng xa hơn ở chăn nuôi, nông nghiệp. Riêng DLG còn có điện tử và không hề giấu tham vọng đa ngành bằng việc gắn tên Tập đoàn.

HAG, DLG và QCG có điểm giống nhau là tốc độ mở rộng quy mô, ngành nghề kinh tế, lên đời doanh nghiệp niêm yết và ghi dấu ấn thương hiệu tỷ lệ thuận với tốc độ tăng đòn bẩy nợ, tăng rủi ro quản trị doanh nghiệp.

Ở thời điểm hiện tại, HAG sau 1 thời gian được ví như “ngôi sao” đầu ngành của nền kinh tế, đã lao đao trong các chiến lược đầu tư, liên tục thay đổi trọng điểm, để rồi phải bắt tay cùng Tập đoàn Thaco để được “gánh đỡ hộ” cho cả khối nợ lẫn chiến lược đường dài, nhằm phát huy các lợi thế bất động sản (BĐS)-nông nghiệp. Trong khi QCG sau một thời gian tái cấu trúc tài chính với các nỗ lực phát hành cổ phần hoán đổi nợ để làm sạch đẹp bảng cân đối tài sản và có quy mô vốn đáp ứng yêu cầu đối ứng đối tác hay ngân hàng, tăng dòng tiền, đã tạm “khoanh” hoạt động ở các dự án lõi là BĐS với tổng nợ ngắn và dài hạn xấp xỉ 8.000 tỷ đồng, gấp đôi vốn chủ sở hữu và tương đương khoảng 2/3 so với tổng tài sản.

DLG có quy mô khiêm tốn hơn, cũng có tổng nợ ngắn và dài hạn gần tương đương 2/3 so với tổng tài sản, vốn chủ sở hữu/tổng nợ (D/E) có cải thiện hơn so với QCG, duy trì ở mức quanh 1,5-1,6 lần.

DLG “bơi” giữa đa ngành?

Theo định hướng của DLG, 5 trụ cột trọng điểm của doanh nghiệp này được xác định đến thời điểm này là cơ sở hạ tầng, BĐS, năng lượng, linh kiện điện tử và nông nghiệp.

Ở lĩnh vực cơ sở hạ tầng, DLG cho biết đang nắm trong tay 4 trạm thu phí trên gần 150km đường cao tốc với thời gian thu 20 năm, hàm nghĩa có dòng tiền thu vào đều đặn. Về sâu xa, việc duy trì mục đầu tư này của DLG, theo đánh giá của giới chuyên môn, là một chiến thuật trải nền để phát triển BĐS– thông qua dự án đổi đất lấy hạ tầng. Áp lực của mũi trọng tâm này không chỉ là cạnh tranh với các ông lớn, mà có thể xuất hiện những rủi ro chính sách nhất định. Những điểm nóng của năm qua như BOT Cai Lậy với các tác động về chính sách thanh toán, dự kiến sẽ dùng tiền đổi hàng, thay cho hàng đổi hàng, khiến “lợi thế” về mục đầu tư này của DLG bị mất đi, hoặc miếng bánh BOT sẽ không còn nhiều cơ hội nở.

21,9

tỷ đồng là tổng lợi nhuận hợp nhất sau thuế của DLG trong 6 tháng đầu năm nay, giảm 60,5% so với cùng kỳ năm ngoái.

Với năng lượng, (HAG đã bán, QCG còn giữ), DLG ngoài thủy điện còn hướng sang điện mặt trời, điện gió. Đến nửa năm 2018, chưa thấy Cty ghi nhận kết quả khả quan từ năng lượng khi cơ cấu doanh thu bán hàng và cung cấp dịch vụ của DLG không có nguồn thu bán điện. Trong khi đó, linh kiện điện tử, mảng mà DLG đầu tư từ 2015 thông qua hoạt động M&A, lại chiếm tới khoảng 50% doanh thu.

Ngoài ra, nông nghiệp- lĩnh vực đầu tư mà DLG có từ đầu nhưng lại mới chỉ mở ra gần đây ở “sân nhà” Gia Lai, còn quá sớm để ghi nhận tốt.

Như vậy, cái gì HAG làm, DAG dường như cũng làm. Nông nghiệp bao gồm cả chăn nuôi bò, chè, cà phê, bắp (và có thể nay mai là chuối, ớt…), hay BĐS được tài trợ phát triển chủ yếu bằng đòn bẩy nợ và tài trợ BOT… DLG sẽ làm gì để không bị rơi vào bẫy nợ khủng như HAG? Và đâu sẽ là sự gắn kết các nhóm lĩnh vực đang phân mảnh, để DLG phát huy được chuỗi giá trị của mình; hay tập đoàn này sẽ tiếp tục “bơi” trong các nhóm đa ngành cho đến khi đuối sức?.

Không nên đầu tư cổ phiếu theo xu hướng ngành Việc phân nhóm các doanh nghiệp như DLG hay HAG vào lĩnh vực nào, để đánh giá các chỉ số tài chính trong tương quan bình quân ngành, theo tính toán của giới chuyên môn, đã không còn chuẩn xác. Một chuyên gia cho biết nếu như HAG được xác định như doanh nghiệp BĐS, cũng đúng – thì Hoàng Anh Gia Lai Agrico (HNG) với tỷ trọng doanh thu lớn đóng góp cho tập đoàn, lại chủ yếu đầu tư nông nghiệp, khó có thể đưa vào rổ BĐS, xây dựng. Tương tự, DLG tuy được xếp vào nhóm doanh nghiệp vật liệu xây dựng (gỗ, đá) và BĐS, nhưng tỷ trọng doanh thu từ gỗ - mảng truyền thống ngày nay đang được thoái rút dần, ở mức khá thấp. Trong khi BĐS tuy có giá trị trong ghi nhận tổng tài sản của doanh nghiệp, song lại cũng chưa được hạch toán vào tài chính ở những thời điểm như hiện tại. Mặt khác, xét về doanh thu linh kiện điện tử, tỷ trọng tuy lớn, doanh nghiệp cũng đang có nhà máy tại cả Quảng Đông (Trung Quốc), Seoul (Hàn Quốc) và đầu tư ở tại Việt Nam 2 nhà máy lớn – có nghĩa quy mô khá tương đồng doanh thu. Dù vậy, những nỗ lực đầu tư của DLG vào BOT, thủy điện, nông nghiệp với bắp, chăn nuôi bò…sẽ khiến dấu ấn linh kiện điện tử của doanh nghiệp này, với lịch sử “ngắn ngày”, bị pha loãng. “Với các doanh nghiệp đa ngành, nhà đầu tư nên nhìn vào các chỉ số tài chính cụ thể, triển vọng của doanh nghiệp và dòng tiền vào cổ phiếu để đánh giá cơ hội đầu tư, không đầu tư theo kiểu “xu hướng ngành” hay trên chỉ số so sánh trực diện (ví dụ so sánh với HAG, điều mà DLG đang thực hiện trong BCTC của mình). Cổ phiếu DLG hiện tại đang ở mức 2.340đ/cp – mức thấp lịch sử của doanh nghiệp trong 1 năm trở lại đây. Những cổ phiếu “trà đá” dưới đáy thị trường, sẽ cần thông tin tích cực, như thông tin hỗ trợ từ kết quả kinh doanh quý III và khả năng cải thiện nợ nần, mới có thể bật lên”, một chuyên gia đánh giá. |