“Lung lay” vị thế ở NTP

CTCP Nhựa Thiếu Niên Tiền Phong (HNX: NTP) được xem như một “ngôi sao” của ngành nhựa, chiếm 70% thị phần ống nhựa miền Bắc và gần 30% cả nước.

Song trước áp lực cạnh tranh quá lớn, NTP đang mất dần vị thế dẫn đầu ngành nhựa.Áp lực cạnh tranh ngành nhựa Việt Nam được dự báo tiếp tục ở mức cao, đặc biệt trong ngành ống nhựa dân dụng, khi công suất thiết kế của các doanh nghiệp đầu ngành đang lớn hơn nhu cầu của thị trường.

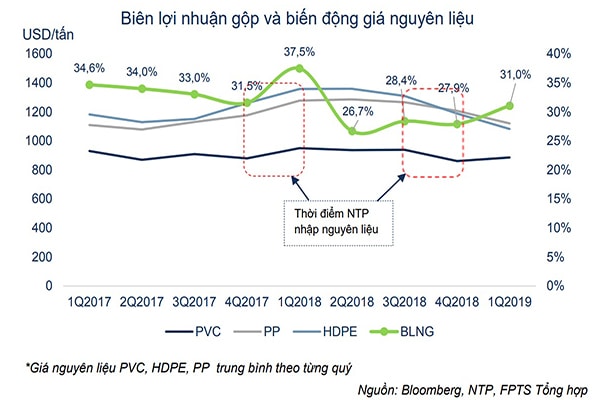

Biên lợi nhuận gộp của NTP đang có xu hướng sụt giảm

Khó đạt doanh thu kỳ vọng

Trong quý 1/2019, NTP hoạt động có chiều hướng đi xuống, khi doanh thu bán hàng và cung cấp dịch vụ chỉ đạt hơn 1.000 tỷ đồng, dù tăng hơn 20% so với cùng kỳ, nhưng chỉ đạt trên 20% kế hoạch cả năm. Theo đó, lợi nhuận sau thuế của NTP đạt hơn 71 tỷ đồng, tăng hơn 77% so với cùng kỳ năm trước.

Có thể bạn quan tâm

NTP vẫn “đi ngang” trong ngắn hạn

05:01, 23/01/2019

NTP thay đổi nhân sự chủ chốt

06:30, 01/12/2017

SCIC thay đổi kế hoạch thoái vốn tại NTP, DMC, BMP và FPT

15:03, 30/11/2017

NTP loay hoay “đầu vào”

06:10, 17/11/2017

NTP đưa ra kế hoạch kinh doanh 2019 dự kiến đạt tổng doanh thu 5.000 tỷ đồng (tăng 10%), với sản lượng 99.200 tấn (tăng 10%) và lợi nhuận trước thuế đạt 425 tỷ đồng (tăng 12%). Để đạt mục tiêu kinh doanh này, NTP đã đẩy mạnh phân tích thị trường nhựa thế giới và trong nước để theo sát những biến động của thị trường, mở rộng hệ thống phân phối khắp cả nước…

Hiện nay, NTP có những khó khăn nhất định trong hoạt động kinh doanh, thể hiện ở chỗ khoảng 80% doanh thu của NTP chủ yếu đến từ các đơn hàng là dự án bất động sản (BĐS) và xây dựng. Trong quý 1/2019, thị trường BĐS và xây dựng tăng trưởng chậm lại, dự kiến trong giai đoạn 2019-2021 giảm từ 9,63% xuống còn khoảng 7,8%. Có nghĩa là thị phần của NTP sẽ bị thu hẹp nhiều trong thời gian tới.

331 tỷ đồng là tổng lợi nhuận sau thuế năm 2018 của CTCP Nhựa Thiếu Niên Tiền Phong, giảm gần 33% so với năm 2017.

Thêm vào đó, với đặc thù phải nhập hơn 90% hạt nhựa (chiếm 70% chi phí nguyên vật liệu) và sử dụng tiền thanh toán chủ yếu là USD và EUR, NTP đã chịu rủi ro kép với nguyên liệu đầu vào và tỷ giá. Bởi vì Ngân hàng Nhà nước vừa điều chỉnh tăng cặp tỷ giá USD/VND do USD trên thị trường quốc tế tăng mạnh (sau khi Mỹ tăng thuế từ 10% lên 25% với 200 tỷ USD hàng hóa Trung Quốc).

Song song đó, các yếu tố trong nước như áp lực lạm phát do giá xăng tăng liên tục, giá điện tăng 8,36% và những biến động trên thị trường liên ngân hàng cũng ảnh hưởng lớn đến mục tiêu doanh thu của NTP, và làm giảm tỷ suất lợi nhuận trước thuế/doanh thu thuần, lợi nhuận trước thuế/tổng tài sản, lợi nhuận sau thuế/vốn chủ sở hữu của doanh nghiệp này.

“Sóng gió” còn ở phía trước

Việc Hiệp định thương mại tự do Việt Nam - EU (EVFTA) có thể được phê chuẩn vào tháng 6 hoặc tháng 7 tới sẽ hứa hẹn mở ra cơ hội xuất khẩu cho ngành nhựa Việt Nam. Theo đó, Nhưng đó là chuyện lâu dài. Còn trước mắt, cùng với ngành nhựa, NTP đang trải qua giai đoạn đầy khó khăn.

NTP chuyên sản xuất kinh doanh các sản phẩm nhựa cho các ngành xây dựng, công nghiệp, nông nghiệp, giao thông vận tải. Các sản phẩm chủ yếu được bán rộng rãi trên thị trường bao gồm: Ống nhựa PVC, PE, PPR, phụ kiện lắp ráp. Tại thị trường trong nước, NTP có sản phẩm tiêu thụ rộng khắp cả nước, phần lớn ở các tỉnh miền Bắc, thông qua có 200 đơn vị bán hàng và 5 trung tâm phân phối độc quyền. Ở thị trường nước ngoài, sản phẩm của NTP cũng đã có mặt tại Lào và một số nước trong khu vực Đông Nam Á.

Theo đánh giá của NTP, mức sản lượng tiêu thụ của công ty thời gian qua chậm lại là do áp lực cạnh tranh từ các nhà sản xuất khác như: CTCP Nhựa Bình Minh (BMP), CTCP Tập đoàn Nhựa Đông Á (DAG), CTCP Tập đoàn Hoa Sen (HSG) và Tập đoàn Tân Á Đại Thành. Ngoài ra, NTP còn có các “đối thủ” nước ngoài, gia nhập thị trường nhựa thông qua hoạt động M&A như: Công ty The NawaPlastic Industries (Saraburi) Co. Ltd (Thái Lan), Tập đoàn Dongwon Systems Corporation (Hàn Quốc), Công ty MeiwaPax Group (Nhật Bản)… Cạnh tranh trong ngành ống nhựa chủ yếu tập trung vào mảng ống nhựa dân dụng, các dự án, thông qua chính sách chiết khấu cao cho hệ thống phân phối và khách hàng. Đây là một trong những nguyên nhân quan trọng dẫn đến việc giảm biên lợi nhuận của NTP.

Tuy nhiên, nỗi lo ngại lớn nhất của NTP có lẽ là nguy cơ bị doanh nghiệp nước ngoài “thâu tóm”, giống như cách mà người Thái đã làm với CTCP Nhựa Bình Minh (mua 54% cổ phần)- đối thủ lớn nhất của NTP ở thời điểm hiện tại. Vì thế, để hóa giải các thách thức trên, NTP cần củng cố nội lực bằng cách tạo ra nhiều lợi thế cạnh tranh, giải “bài toán” thiếu nguyên liệu để tăng doanh thu và cải thiện “điểm số” trên thị trường chứng khoán.

Thách thức với ngành nhựa Việt Theo Hiệp hội Nhựa Việt Nam, chiến tranh thương mại Mỹ - Trung đã mang đến cho doanh nghiệp ngành nhựa Việt Nam nhiều cơ hội và thách thức mới. Cơ hội ở chỗ các đối tác đang chuyển dần đơn hàng từ Trung Quốc sang Việt Nam, nhằm tận dụng chi phí sản xuất rẻ và thuế xuất khẩu được hưởng nhiều ưu đãi. Đồng thời, nhu cầu nhập khẩu sản phẩm nhựa tại thị trường EU, Nhật Bản vẫn ở mức cao, trong khi đó, khách hàng tại các quốc gia này ngày càng ưa thích sản phẩm nhựa Việt Nam. Thách thức là mỗi năm doanh nghiệp ngành nhựa Việt Nam cần trung bình khoảng 3,5 triệu tấn nguyên vật liệu, nhưng lại phải nhập khẩu trên 75%. Điều này đã gây tác động kép đến doanh nghiệp ngành nhựa. Bởi vì, việc phụ thuộc nguyên liệu nhựa nhập khẩu đã và đang làm tăng chi phí đầu vào theo giá nguyên liệu nhập (giá nguyên liệu chiếm từ 60% đến 70% giá thành sản xuất) và làm tăng rủi ro tỷ giá, giảm sự chủ động, sức cạnh tranh của doanh nghiệp. Nếu tình trạng thiếu nguyên liệu kéo dài, doanh nghiệp sẽ khó khăn về sản xuất và tiêu thụ sản phẩm. Theo đó, nhiều thương hiệu nhựa nổi tiếng của Việt Nam có nguy cơ rơi vào tay các doanh nghiệp FDI, với nhiều lợi thế về công nghệ, dây chuyền sản xuất như: Thái Lan, Hàn Quốc và Nhật Bản. Hơn nữa, các doanh nghiệp FDI có kinh nghiệm về quản trị, tài chính mạnh lại được sự hỗ trợ từ các công ty mẹ, thậm chí chấp nhận lỗ lũy kế trong nhiều năm để chiếm lĩnh thị trường, còn doanh nghiệp nội địa chỉ cần lỗ vài năm là có nguy cơ bị phá sản. |