Tài chính doanh nghiệp

PDR gọi vốn từ trái phiếu

Do tín dụng bất động sản (BĐS) đang bị siết chặt, nên CTCP Phát triển BĐS Phát Đạt (PDR) đã liên tục công bố kế hoạch huy động vốn qua kênh trái phiếu.

Chỉ trong 5 tháng đầu năm 2019, PDR đã công bố 3 đợt phát hành trái phiếu, với tổng số vốn huy động ước tính khoảng 850 tỷ đồng.

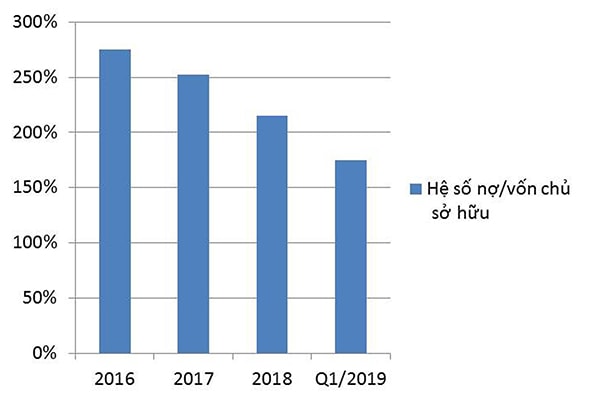

Hệ số nợ phải trả/vốn chủ sở hữu của PDR

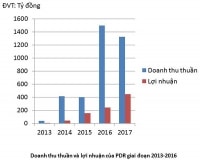

Doanh thu tăng đột biến

Theo báo cáo tài chính hợp nhất quý 1/2019 của PDR, doanh thu thuần đạt 1.705 tỷ đồng, tăng hơn 347% so với cùng kỳ năm 2018, hoàn thành được 19% kế hoạch năm. Sở dĩ doanh thu tăng mạnh là do PDR có khoản chuyển nhượng dự án 1.162 tỷ đồng và ghi nhận hơn 537 tỷ đồng bán đất nền mà cùng kỳ năm trước không có. Tuy nhiên, giá vốn hàng bán khá cao, lên tới 1.476 tỷ đồng, khiến lợi nhuận gộp của PDR chỉ đạt hơn 228 tỷ đồng, giảm nhẹ so với cùng kỳ năm ngoái.

Có thể bạn quan tâm

PDR “thoát kẹt” nhờ The EverRich

06:10, 26/01/2018

PDR có trả dứt điểm được nợ vay của DongABank trong năm 2017?

05:45, 29/11/2017

Samty Corporation Nhật Bản rót 22,5 triệu USD vào Bất động sản Phát Đạt

11:23, 16/05/2019

Kết thúc quý 1/2019, PDR đạt mức lãi ròng trên 153 tỷ đồng, chỉ tăng hơn 0,6% so với cùng kỳ năm ngoái. Theo Ban Lãnh đạo Công ty, doanh thu quý 1/2019 tăng cao, nhờ điều chỉnh hợp lý về chiến lược dự án bất động sản (BĐS). Theo đó, PDR đẩy mạnh chiến lược đa dạng hoá sản phẩm và thị trường. Từ các dự án chung cư cao tầng với sản phẩm căn hộ cao cấp, PDR đã mở rộng một phần sang các dự án khu dân cư tại các vị trí đắc địa với sản phẩm là đất nền. Không chỉ ở TPHCM, PDR còn mở rộng phạm vi hoạt động sang các tỉnh lân cận.

Tính đến cuối quý 1/2019, hiện tổng nợ phải trả của PDR là 6.384 tỷ đồng, trong khi đó vốn chủ sở hữu chỉ 3.651 tỷ đồng. Theo đó, nợ phải trả/vốn chủ sở hữu của PDR đang ở mức gần 175%.

Liên tục huy động vốn

PDR vừa công bố quyết định của HĐQT thông qua phương án phát phát hành trái phiếu doanh nghiệp lần 3 trong năm 2019. Theo đó, PDR sẽ phát hành 5.500 trái phiếu với kỳ hạn 5 năm, tổng giá trị phát hành sẽ là 550 tỷ đồng. Theo dự kiến, số trái phiếu này sẽ phát hành nhiều lần trong quý II và quý III/2019. Mục đích phát hành trái phiếu đợt này là để thanh toán các cho phí sử dụng đất, chi phí thuê đất thực hiện dự án tại Phân khu số 2 thuộc Khu đô thị du lịch sinh thái Nhơn Hội.

Trước đó, PDR phát hành 100 trái phiếu không chuyển đổi (đợt 2 trong năm 2019), mệnh giá mỗi trái phiếu lên đến 1 tỷ đồng và tổng giá trị phát hành là 100 tỷ đồng, thời gian phát hành dự kiến cũng trong quý II và quý III/2019.

850 tỷ đồng là tổng số tiền mà CTCP Phát triển bất động sản Phát Đạt dự kiến huy động qua kênh phát hành trái phiếu.

Còn đợt phát hành trái phiếu đầu tiên của năm 2019 được công bố vào tháng 4 vừa qua. Khi đó, công ty cho biết sẽ phát hành 2.000 trái phiếu không chuyển đổi thông qua hình thức riêng lẻ, tổng giá trị phát hành là 200 tỷ đồng.

Sở dĩ PDR liên tục phát hành trái phiếu là do doanh nghiệp này đang có nhu cầu vốn lớn để thực hiện hàng loạt dự án trong điều kiện tín dụng BĐS đang bị siết chặt. Một trong những dự án mà doanh nghiệp này đang dồn lực đầu tư là Khu đô thị du lịch sinh thái Nhơn Hội, tỉnh Bình Định.

Không chỉ phát hành trái phiếu, PDR còn gọi vốn từ quỹ ngoại khi mới đây đã ký kết thỏa thuận hợp tác với Samty Corporation (Nhật Bản). Theo đó, Samty và một trong số các công ty BĐS hàng đầu Nhật Bản sẽ đầu tư 22,5 triệu USD vào PDR.

Thách thức phát hành trái phiếu

Trên thực tế, không phải doanh nghiệp nào phát hành trái phiếu cũng thành công, trong đó đáng chú ý là Công ty TNHH An Quý Hưng và công ty con là Công ty TNHH An Quý Hưng Land, đều là các cổ đông lớn của Vinaconex, đã thất bại trong việc chào bán 5.300 tỷ đồng trái phiếu, dù trái phiếu do An Quý Hưng phát hành có lãi suất cao và tài sản bảo đảm giá trị lớn.

Ông Nguyễn Thắng Hải- Chuyên viên phân tích của VPBS cho rằng, chi phí mà phần lớn doanh nghiệp phải chịu khi phát hành trái phiếu doanh nghiệp không hề rẻ, đặc biệt là những doanh nghiệp dùng tiền vay mới để trả cho các khoản nợ cũ. Lãi suất công bố của các thương vụ phát hành trái phiếu từ đầu năm 2019 tới nay rơi vào khoảng 13 - 15%/năm với các doanh nghiệp BĐS, nhưng chi phí thực có thể cao hơn nhiều. “Nếu cộng cả chi phí tư vấn, phí quản lý tài sản đảm bảo và một số phí khác - những loại phí này được gọi chung là “chi phí mềm” thì lãi suất phát hành trái phiếu thực sự lên tới 15%/năm”, ông Hải cho biết.

Cũng theo ông Hải, chỉ có một số rất ít các doanh nghiệp lớn đầu ngành BĐS với dòng tiền tốt mới có thể dùng trái phiếu doanh nghiệp để chuyển các khoản nợ vay lãi cao sang các khoản nợ lãi thấp hơn.

“Đối với các doanh nghiệp nhỏ và vừa sử dụng trái phiếu doanh nghiệp để tái cơ cấu nợ, có khả năng phải tiếp tục phải huy động trái phiếu với lãi suất cao hơn. Chi phí vay cứ thế tăng cao dẫn đến rủi ro không trả được nợ trong tương lai… Đây là thách thức không chỉ riêng đối với riêng PDR mà còn đối với các doanh nghiệp nói chung. Do vậy, khi huy động vốn qua kênh trái phiếu, doanh nghiệp nên thận trọng trước quyết định mạo hiểm này”, ông Hải nhấn mạnh.

Cần xếp hạng tín nhiệm phát hành trái phiếu Theo số liệu từ Uỷ ban Chứng khoán Nhà nước, dư nợ thị trường trái phiếu doanh nghiệp tại thời điểm cuối năm 2018 là 474.500 tỷ đồng, bằng 8,6% GDP năm 2018 và tăng 53% so với cuối năm 2017. Thị trường trái phiếu doanh nghiệp được kỳ vọng sẽ góp phần "giảm tải" cho kênh tín dụng ngân hàng. Tuy nhiên, điểm nghẽn của kênh phát hành trái phiếu đang nằm ở chỗ Việt Nam chưa có các công ty xếp hạng tín nhiệm có uy tín. Do đó, kênh huy động vốn này vẫn chưa thực sự hấp dẫn đối với các nhà đầu tư. Ông Đỗ Ngọc Quỳnh, Tổng thư ký Hiệp hội Thị trường Trái phiếu Việt Nam đề xuất doanh nghiệp nào phát hành trái phiếu nên bắt buộc phải được xếp hạng tín nhiệm và công khai minh bạch thông tin. “Nội dung này hiện đã được đưa vào dự thảo Luật Chứng khoán sửa đổi để lấy ý kiến Quốc hội. Bên cạnh đó, dự thảo Luật chứng khoán sửa đổi cũng nâng điều kiện về vốn của doanh nghiệp chào bán trái phiếu ra công chúng từ 10 tỷ đồng lên 30 tỷ đồng. Ngoài việc công bố thông tin về đợt phát hành trái phiếu, kết quả phát hành, các doanh nghiệp phải công bố thông tin định kỳ, công bố thông tin thông tin bất thường, công bố thông tin về trái phiếu chuyển đổi, trái phiếu kèm theo chứng quyền, mua lại trái phiếu trước hạn hoặc hoán đổi trái phiếu theo các quy định tại Nghị định 163/2018/NĐ-CP”, ông Quỳnh cho biết. |