Tài chính doanh nghiệp

TÀI CHÍNH ĐA CHIỀU: Bỏ ngỏ cơ hội tìm vốn xanh

Mặc dù “bí” vốn, đặc biệt ở những ngành còn có lượng khí phát thải carbon lớn như xây dựng, bất động sản, nhưng các doanh nghiệp Việt vẫn còn “rụt rè” trước cửa tài chính xanh.

>>> Thị trường vốn nợ bền vững ASEAN: "Chuộng" trái phiếu xanh, khoản vay xanh

Lác đác doanh nghiệp tìm tài chính xanh

CTCP Cơ điện lạnh REE (REE) vừa được HSBC Việt Nam tài trợ tín dụng xanh trị giá 900 triệu đồng cho dự án bất động sản. Theo thông tin công bố, đây là lần đầu tiên Ngân hàng TNHH một thành viên HSBC Việt Nam (HSBC Việt Nam) thực hiện thu xếp khoản tín dụng xanh cho dự án của một doanh nghiệp bất động sản ở Việt Nam. Khoản tín dụng xanh này được biết để được cấp, đã trải qua quy trình quản lý và phê duyệt tín dụng nghiêm ngặt về tài chính bền vững của HSBC, được giám sát bởi Ủy ban Tài chính Bền vững Châu Á - Thái Bình Dương.

HSCB Việt Nam lần đầu tiên tài trợ tín dụng xanh cho một dự án bất động sản ở Việt Nam

Đồng thời, khoản tín dụng xanh này cũng được yêu cầu phải đáp ứng các tiêu chuẩn nghiêm ngặt của Bộ Nguyên tắc tín dụng xanh quốc tế do Hiệp hội thị trường cho vay (Loan Market Association) và Hiệp hội thị trường cho vay Châu Á - Thái Bình Dương (Asia Pacific Loan Market Association) phối hợp ban hành. Bộ nguyên tắc bao gồm bốn tiêu chí cốt lõi: sử dụng khoản vay, tuyển chọn và đánh giá dự án, quản lý khoản vay và báo cáo.

Theo ông Tim Evans - Tổng Giám đốc HSBC Việt Nam - cho biết, thương vụ này ghi dấu cột mốc quan trọng khác cho lĩnh vực bất động sản xanh tại Việt Nam. Điều này càng quan trọng hơn khi ngành xây dựng và bất động sản chiếm tới 39% lượng khí thải carbon trên toàn cầu.

Ngoài REE, mới đây, Công ty Tài chính Cổ phần Điện lực (EVNFinance) cũng vừa phát hành trái phiếu xanh trị giá 1.700 tỷ đồng, được bảo lãnh một phần từ GuarantCo. EVNFinance là tổ chức đầu tiên phát hành trái phiếu xanh tại thị trường Việt Nam dựa trên Nguyên tắc Trái phiếu xanh do ICMA công bố. Việc giao dịch trái phiếu xanh này được cho mở ra hướng phát triển bền vững cho các dự án xanh tại Việt Nam.

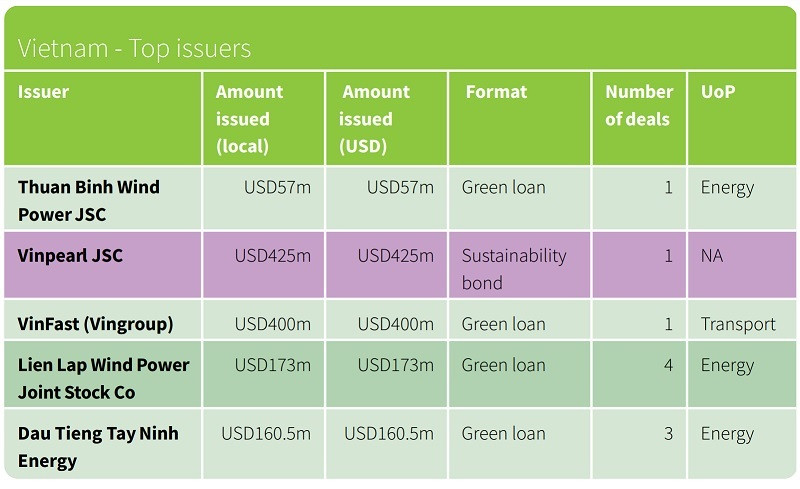

Nhìn lại trước đó, ở nhóm bất động sản và năng lượng, cũng đã xuất hiện một số tên tuổi vay mượn tín dụng xanh hoặc phát hành trái phiếu xanh. Ví dụ như ở bất động sản, vào tháng 9/2021, Vinpearl – công ty thành viên của tập đoàn Vingroup, đồng thời là nhà phát triển và vận hành dịch vụ du lịch nghỉ dưỡng giải trí hàng đầu Việt Nam, đã phát hành thành công 425 triệu USD trái phiếu bền vững có quyền chọn nhận cổ phiếu đầu tiên trên thế giới. Kế đó vào cuối 2021, Vingroup tiếp tục huy động thành công khoản vay hợp vốn xanh đầu tiên trị giá 400 triệu USD trên thị trường quốc tế nhằm phục vụ nhu cầu phát triển của VinFast và các thành viên khác trong tập đoàn.

>>> Điểm tựa cho tài chính xanh phát triển

2021 là năm mà Việt Nam được ghi nhận có nguồn phát hành nợ xanh, bao gồm trái phiếu và khoản vay xanh, lớn thứ hai trong ASEAN sau Singapore, đạt khoảng 1 tỷ USD (nguồn: Báo cáo “ASEAN Sustainable Finance – State of the Market 2021”). Tuy nhiên trên thực tế, với hai giao dịch lớn nhất thuộc về Vingroup và thành viên Vinpearl đã chiếm phần lớn tổng giá trị trái phiếu bền vững và hợp vốn xanh, thì số lượng các tổ chức tiếp cận vốn xanh quốc tế quốc tế của Việt Nam thực sự rất khiêm tốn, có thể nói chỉ “đếm được trên đầu bàn tay”.

Thay đổi để nắm bắt cơ hội tiếp cận tài chính xanh

Vì sao có sự hạn hẹp về số lượng doanh nghiệp Việt tiếp cận tài chính xanh như thời gian qua? Câu trả lời có thể nhìn từ chính trường hợp của doanh nghiệp mới được tài trợ tín dụng xanh cho bất động sản - REE.

Các nhà phát hành nợ xanh hàng đầu năm 2021 tại Việt Nam (trừ Vinpearl và VinFast thì tất cả đều là dự án trong lĩnh vực năng lượng). Nguồn: Báo cáo ASEAN Sustainable Finance – State of the Market 2021.

Trong quá khứ, REE đã xây dựng kinh nghiệm tìm nguồn vốn tín dụng xanh, với thành công của 2 thành viên được khoản tín dụng xanh kép đầu tiên có tổng trị giá 810 tỷ đồng cũng từ HSBC Việt Nam, tài trợ cho dự án điện năng lượng mặt trời mái nhà.

Chưa nói đến đây là bước đầu để đặt mối quan hệ giữa REE và tổ chức thu xếp, tài trợ vốn xanh, thì đây cũng là sự chủ động về mặt tìm kinh nghiệm, và chủ động tạo thuận lợi về đánh giá tín nhiệm cho những bước tiếp cận vốn xanh kế tiếp. Nói cách khác là có “bước 1”, thì mới có “bước 2” - Một khi các doanh nghiệp đã mạnh dạn và được thu xếp vốn xanh một lần, cơ hội qua cửa duyệt vốn cho những lần kế tiếp, thậm chí mở rộng lĩnh vực, sẽ lớn hơn.

Ở khía cạnh khác, trong hoạt động theo mô hình hệ sinh thái tập đoàn, REE đã và đang phát triển mạnh mảng năng lượng gồm cả tái tạo, thủy điện, nhiệt điện qua sở hữu cổ phần chi phối, góp vốn tại nhiều công ty; đồng thời chi phối mạng lưới công ty cung cấp nước khá rộng. Với việc kiểm soát lợi ích tại nhiều thành viên điện-nước - cơ hội để REE hướng đến triển khai dự án bất động sản xanh, qua cung cấp năng lượng xanh, sạch và phát triển dự án theo mô hình giảm thiểu khí phát thải - đối tượng tiếp cận giải ngân vốn xanh, cũng sẽ hiệu quả hơn; bởi điện - nước thuộc nhóm năng lượng - tài nguyên, rất quan trọng trong kế hoạch thực thi xây dựng kinh tế xanh và hướng đến Net Zero - giảm khí phát thải ròng về 0.

Trên thực tế các doanh nghiệp mảng năng lượng cũng đã và đang là nhóm đối tượng được tiếp cận tài chính xanh nhiều nhất xét về số lượng đơn vị phát hành nợ mảng xanh, xã hội và bền vững (green, social, and sustainability - GSS) tại Việt Nam năm 2021.

Báo cáo HSBC ghi nhận một trong những thương vụ lớn khác của Việt Nam năm 2021, cũng đến từ dự án điện mặt trời Dầu Tiếng – Tây Ninh, với tổng giá trị các khoản vay xanh là 160,5 triệu USD, trong đó 32,5 triệu USD đến từ Ngân hàng Phát triển châu Á (ADB) và Quỹ cơ sở hạ tầng khu vực tư nhân châu Á (LEAP); Phần còn lại đến từ nhóm các ngân hàng thương mại của Thái Lan - là một minh chứng cho việc nắm bắt cơ hội tiếp cận vốn xanh qua phát hành nợ của doanh nghiệp năng lượng Việt Nam.

Ngoài ra, ở trong nước, phần lớn giá trị các khoản giải ngân của các ngân hàng đi đầu về tín dụng xanh như HDBank, VPBank, BIDV… thời gian cũng được ghi nhận gắn với các dự án năng lượng. Loạt ngân hàng đang ký kết tài chính xanh, tài chính khí hậu như HDBank với Proparco, Quỹ đầu tư Affinity, IFC... với tổng giá trị tài trợ vốn lên tới gần 1 tỷ USD, mục tiêu đưa các tiêu chí Môi trường – Xã hội – Quản trị (ESG) vào hoạt động kinh doanh và đầu tư thông qua tài trợ vốn sẽ tạo ra các giá trị dài hạn và bền vững cho các doanh nghiệp; hay SHB ký kết với World Bank, BIDV ký kết với AFD, Nam Á Bank ký kết với Quỹ hợp tác khí hậu toàn cầu, OCB ký kết với IFC, ADB... đang hứa hẹn việc mở rộng tín dụng xanh cho doanh nghiệp thời gian tới.

Tuy nhiên, nhìn chung vì nhà đầu tư quốc tế và cả các định chế vẫn đang tập trung, “ưu tiên” cho nhóm năng lượng tái tạo - lĩnh vực “chìa khóa” để giảm phát thải CO2, nên ngoài lĩnh vực này, vẫn sẽ chỉ có những doanh nghiệp lớn, có thương hiệu và uy tín như Vingroup, hay lợi thế đặc thù như REE… mới có thể tiếp cận vốn xanh cho dự án bất động sản hay công nghiệp (VinFast), rất hiếm có các các lĩnh vực phổ biến phát hành nợ xanh khác. Ngay cả trường hợp BIM Land là doanh nghiệp bất động sản hi hữu phát hành trái phiếu xanh thành công, cũng thuộc Tập đoàn lớn cho thấy đặc điểm tạo "đặc quyền" của doanh nghiệp trong đánh giá của các nhà đầu tư quốc tế khi chấp thuận rót vốn xanh. Những "hi hữu" này này đặt ra câu hỏi là vậy với các doanh nghiệp nói chung, quy mô nhỏ hơn, nhóm bất động sản và xây dựng đang "bí" vốn và cần đòn bẩy tài chính cao, thì liệu có cơ hội để phát hành trái phiếu xanh hoặc được tài trợ tín dụng xanh hay không?

Ở Việt Nam, PGS.TS Bùi Thị Mai Hoài cho rằng có nhiều điều kiện đã và đang thúc đẩy các doanh nghiệp tìm kiếm hướng tiếp cận vốn mới. Nhưng doanh nghiệp thì đa số không thể lập tức xây dựng thương hiệu lớn, quy mô lớn được, nên việc thay đổi nhận thức và thực hành tài chính bền vững mới là cách thức quan trọng để doanh nghiệp tiếp cận thị trường và nhà đầu tư.

Từ bài học thực tế của những đơn vị đi trước, doanh nghiệp có thể xây dựng những kế hoạch tiếp cận vốn dựa trên những dự án triển khai theo định hướng xanh, và tốt nhất tạo dựng sự hỗ trợ, hậu thuẫn từ các thành phần góp mặt trong hệ sinh thái hoặc chuỗi cung ứng có tính “xanh”, với cam kết thực hành tài chính bền vững có sự giám sát của nhà đầu tư.

Từ phía góc độ nhà tài trợ thu xếp vốn, ông Tim Evans, TGĐ HSBC Việt Nam cho rằng, mặc dù thị trường tài chính bền vững đang tăng trưởng tại Việt Nam và ASEAN, nhu cầu triển khai vốn tài trợ nhằm giảm thiểu và giúp các nước thích nghi với biến đổi khí hậu vẫn còn rất cao. Đây cũng là thuận lợi trong xu hướng tài chính xanh dành cho các doanh nghiệp sớm chủ động thích nghi với các điều kiện vốn mới.

Có thể bạn quan tâm