Tài chính doanh nghiệp

Bất động sản tiếp tục e dè với trái phiếu

Trong tháng 8, nhóm bất động sản chỉ có 1 doanh nghiệp phát hành trái phiếu. Như vậy tiếp nối với tháng 7, doanh nghiệp bất động sản vẫn e dè hoạt động phát hành trên thị trường nợ.

>>> Vốn cho doanh nghiệp

Doanh nghiệp bất động sản duy nhất đã phát hành trái phiếu trong tháng 8/2022 là CTCP Fuji Nutri Food. Công ty này có trụ sở tại Quận I, TP.Hồ Chí Minh.

Phối cảnh dự án Khu du lịch Ngân Hiệp 1-Hồ Tràm tại xã Phước Thuận, huyện Xuyên Mộc, Bà Rịa - Vũng Tàu, dự án mà Fuji Nutri Food phát hành trái phiếu góp vốn đầu tư

Fuji Nutri Food được thành lập vào ngày 18/9/2019, hoạt động chính trong lĩnh vực kinh doanh bất động sản, quyền sử dụng đất thuộc chủ sở hữu, chủ sử dụng hoặc đi thuê. Vốn điều lệ ban đầu của công ty là 100 triệu đồng, do bà Võ Thu Thảo làm Chủ tịch HĐQT kiêm người đại diện pháp luật góp 98% vốn. Sau 2 đợt tăng vốn và thay Chủ tịch, hiện Công ty có vốn điều lệ là 650 tỷ đồng, Chủ tịch HĐQT đương nhiệm là ông Lý Trường An.

Ông An đồng thời hàng loạt doanh nghiệp bất động sản khác như Công ty Cổ phần Đầu tư Phát triển Bất động sản Bình An, Công ty TNHH Đầu tư và Phát triển Bất động sản Tân Sơn Bình, Công ty Cổ phần Đầu tư Phát triển Bất động sản Đại Phát, Công ty Cổ phần Đầu tư và Phát triển Bất động sản CitiLanD, Công Ty TNHH Đầu Tư Bất Động Sản Pacific Blue…

Được biết, CTCP Fuji Nutri Food phát hành trái phiếu huy động 1.000 tỷ đồng để góp vốn theo hợp đồng hợp tác kinh doanh với Công ty Cổ phần Địa ốc Ngân Hiệp. Lãi suất phát hành thực tế áp dụng cho kỳ tính lãi đầu tiên là 11,5%/năm, những kỳ tiếp theo sẽ bằng lãi suất tham chiếu của kỳ tính lãi đó cộng với biên độ 4%/năm. Tài sản bảo đảm cho lô trái phiếu là tất cả các quyền tài sản của Fuji Nutri Food tại hợp đồng kinh tế trên. Bên nhận tài sản đảm bảo là Ngân hàng VPBank.

Trong bối cảnh mà Dự thảo Nghị định sửa đổi Nghị định 153/2022 với nội dung dự kiến ban đầu là các doanh nghiệp không được phát hành trái phiếu riêng lẻ để đầu tư theo hình thức góp vốn, mua cổ phần, mua phần vốn góp, mua trái phiếu của doanh nghiệp khác, hoặc cho doanh nghiệp khác vay vốn, thì việc đầu tư chuyển vốn qua huy động trên thị trường nợ của Fuji Nutri Food là bình thường và cũng là hình thức mà nhiều doanh nghiệp khác trước đây đã thực hiện. Nhiều doanh nghiệp cũng đã và đang rất kỳ vọng Nghị định sửa đổi Nghị định 153 một khi được ban hành, sẽ thay đổi quy định dự thảo đang "làm khó" rất nhiều đơn vị kinh doanh và cũng là nguyên nhân lớn khiến họ e dè trong phát hành trái phiếu trên thị trường hiện tại.

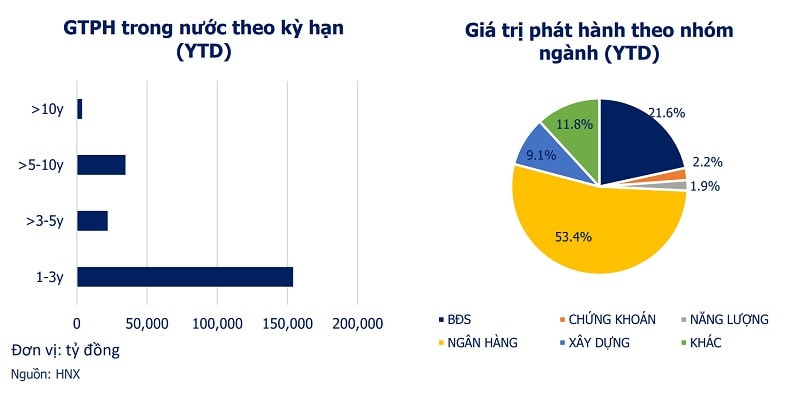

Ngoài Fuji Nutri Food là công ty bất động sản huy động vốn trong tháng, thống kê của Hiệp hội Thị trường Trái phiếu Việt Nam (VBMA) cho thấy, ngân hàng vẫn là nhóm ngành chiếm phần lớn giá trị phát hành với 6.510 tỷ đồng. Trong đó NHTMCP Ngoại Thương Việt Nam phát hành nhiều nhất (1.600 tỷ đồng). Theo sau NHTMCP Phát Triển Thành Phố Hồ Chí Minh, NHTMCP Phương Đông và NHTMCP Sài Gòn Thương Tín với cùng giá trị huy động 1.000 tỷ đồng.

>>> Xây dựng Chiến lược huy động vốn: Đa dạng các nguồn vốn cho doanh nghiệp

Về giá trị, dù chỉ có 1 doanh nghiệp huy động vốn nợ, song bất động sản vẫn chiếm vị trí phát hành lớn thứ 2 trong tháng.

Trước đó, tình trạng tương tự cũng đã xảy ra với thị trường trái phiếu doanh nghiệp trong tháng 7/2022, khi chỉ có 1 công ty phát hành trái phiếu bất động sản là Công ty Cổ phần Đầu tư kinh doanh bất động sản Hà An với giá trị phát hành 210 tỷ đồng, lãi suất 11%/năm.

Ngoài ra, tháng 8/2022 ghi nhận CTCP Nông Nghiệp BAF Việt Nam cũng vừa công bố hoàn thành phát hành 300 tỷ đồng trái phiếu ra công chúng, trái phiếu có kỳ hạn 3 năm và lãi suất cố định 10,5%/năm. Đây là đợt phát hành trái phiếu ra công chúng duy nhất trong tháng này.

VBMA thống kê, so với cùng kỳ năm ngoái, giá trị phát hành trái phiếu ra công chúng từ đầu năm là 9.296 tỷ đồng, giảm 20% (chiếm khoảng 4% tổng giá trị phát hành) và giá trị phát hành trái phiếu riêng lẻ là 205.002 tỷ đồng, giảm 40% (chiếm khoảng 96% tổng giá trị phát hành). Bất động sản vẫn chiếm giá trị phát hành thứ 2 trên toàn thị trường với 45.881 tỷ đồng.

(Nguồn thống kê: VBMA)

Như vậy, nếu ở quý I, trái phiếu của doanh nghiệp bất động sản và xây dựng vẫn tăng so với cùng kỳ thì tình trạng suy giảm phát hành trong quý II của nhóm này đang tiếp tục kéo dài qua 2 tháng đầu của quý III/2022, cho thấy sự thận trọng đang "phủ sóng" nhóm có nhu cầu về đòn bẩy tài chính cao, cần huy động vốn trung và dài hạn lớn, giữa bối cảnh tiếp cận vốn trung và dài hạn từ tín dụng khó khăn hơn, đặc biệt đối với các chủ đầu tư phát triển các dự án thuộc phân khúc đã được NHNN lên tiếng cần kiểm soát chặt tín dụng.

Dự báo từ nay đến cuối năm, áp lực dòng vốn đối với doanh nghiệp bất động sản sẽ còn rất lớn. Bởi bên cạnh việc suy giảm quy mô và giá trị gọi vốn nợ sau vụ việc Tân Hoàng Minh, nhiều doanh nghiệp song song đó cũng đã triển khai hoạt động mua lại trái phiếu.

Giá trị đáo hạn của trái phiếu Bất động sản vào cuối năm 2022 sẽ đạt khoảng 37 nghìn tỷ VND, trong đó các doanh nghiệp chưa niêm yết chiếm phần lớn với 84% tổng giá trị so với con số 16% của các doanh nghiệp niêm yết. Hơn thế, áp lực trả nợ tiếp tục gia tăng mạnh trong gia đoạn 2023 – 2024, việc đảm bảo nguồn vốn đảo nợ sẽ trở thành vấn đề cấp thiết (Fiin Group)

Thống kê của Fiin Group cho thấy, các tổ chức tín dụng và bất động sản là 2 lĩnh vực có khối lượng mua lại trái phiếu lớn nhất, đạt 41,85% và 22,76% trong 6 tháng đầu năm, tương đương với 30,2 và 16,4 nghìn tỷ VNĐ (xét tỷ lệ trên số liệu huy động vốn tại cuối tháng 6/2022). Dữ liệu của Bộ Tài chính thì cập nhật đến cuối tháng 7, khối lượng trái phiếu đã được các doanh nghiệp mua lại là 86.556 tỷ đồng, tăng 21,4% so với cùng kỳ năm 2021.

Fiin Group cho tằng hoạt động mua lại này xuất phát từ các chính sách pháp lý kiểm soát nguồn vốn khiến nhiều doanh nghiệp khó triển khai tiếp dự án. Thời gian quay vòng vốn bị kéo dài khiến các doanh nghiệp phải tăng cường mua lại trái phiếu kỳ hạn ngắn để đảm bảo khả năng thanh toán nợ. Ngoài ra, tâm lý lo ngại trước sự kiện Tân Hoàng Minh hồi tháng 4 cũng buộc một số doanh nghiệp BĐS phải tất toán trước hạn hợp đồng mua trái phiếu theo yêu cầu của trái chủ.

Như vậy, doanh nghiệp bất động vừa khó tiếp cận tín dụng (một nghịch lý là trong khi đó theo thống kê của NHNN, dư nợ đầu tư trái phiếu và cho vay bất động sản vẫn tăng so với cùng kỳ năm trước?!), vừa giảm phát hành gọi vốn mới, vừa phải chịu áp lực dòng tiền mua trái phiếu cũ, trước hạn hoặc đáo hạn. Năng lực tín dụng và đòn bẩy tài chính suy giảm liệu có phải sẽ là điểm yếu của khối bất động sản, xây dựng từ nay đến cuối năm?

Tại Diễn đàn Tài chính 2022 do Diễn đàn Doanh nghiệp tổ chức với chủ đề "Chiến lược huy động của doanh nghiệp trong hoàn cảnh mới", được diễn ra một tuần trước kỳ nghỉ lễ, nhiều chuyên gia đã đề cập đến các vấn đề khó khăn vốn của doanh nghiệp nói chung và cả về vốn của nhóm bất động sản. TS. Cấn Văn Lực, Thành viên Hội đồng Tư vấn Chính sách Tài chính quốc gia, cố vấn Nội dung của Diễn đàn, khẳng đỉnh: "Chính phủ cũng cần sớm ban hành Nghị định 153 sửa đổi về phát hành trái phiếu doanh nghiệp riêng lẻ để khai thông cả dòng vốn trung – dài hạn, hỗ trợ doanh nghiệp phục hồi. Đây vừa là điều kiện cần vừa là điều kiện đủ để triển khai Chương trình phục hồi tốt hơn trong thời gian tới".

Có thể bạn quan tâm

Dư địa cho thị trường trái phiếu doanh nghiệp

16:28, 30/08/2022

Phải vay tiền lãnh đạo trả nợ trái phiếu, TNH làm ăn ra sao?

05:00, 31/08/2022

KBSV: Về quy mô, rủi ro thị trường trái phiếu doanh nghiệp chưa đáng ngại

05:59, 30/08/2022

Doanh nghiệp trước áp lực đáo hạn trái phiếu

05:30, 27/08/2022