Tài chính doanh nghiệp

Sức ép tái cấu trúc HBC

Song song với tái cấu trúc tài chính và hệ thống quản lý, Công ty CP Tập đoàn Xây dựng Hoà Bình (HoSE: HBC) đang chịu sức ép tái cấu trúc sản phẩm và thị trường.

>>Trong khó khăn, vốn chủ sở hữu của HBC cao hơn nhờ đâu?

Nếu thực hiện hành công tái cấu trúc, HBC không chỉ quản trị tốt dòng tiền của Tập đoàn mà giúp các công ty thành viên phải chủ động trong quản lý tài chính.

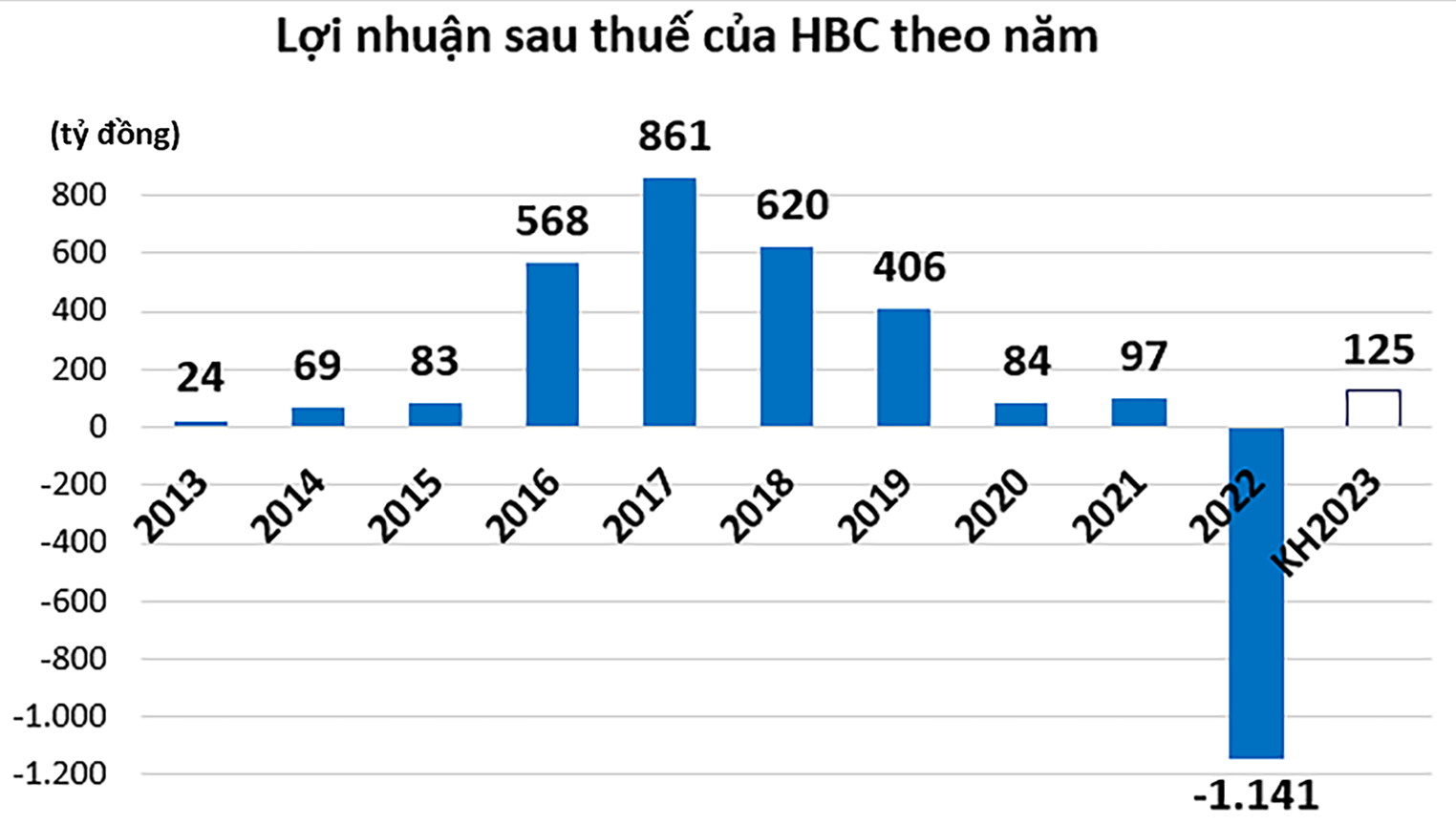

Lợi nhuận sau thuế của HBC theo năm.

Tái cấu trúc để tồn tại

Trong tờ trình ĐHĐCĐ của HBC tới đây sẽ chứng kiến sự “thay máu” khi tiến hành thông qua miễn nhiệm 5/8 thành viên trong HĐQT nhiệm kỳ 2022-2024. Cùng với đó, HBC cũng đề xuất giảm số lượng thành viên HĐQT từ 8 xuống còn 5, trong đó có 1 thành viên độc lập, 2 thành viên không điều hành.

Ngoài việc “thay máu” HĐQT, tái cấu trúc tài chính là ưu tiên hàng đầu của HBC. Cụ thể là việc phát hành cổ phiếu riêng lẻ cho các nhà cung cấp, nhà thầu phụ để tăng vốn điều lệ cũng như giảm áp lực trả nợ. Bên cạnh đó, HBC sẽ tập trung thu hồi công nợ, tái cấu trúc các khoản vay ngân hàng để giãn nợ, tái cấp tín dụng mới và định giá lại tài sản của Công ty.

HBC sẽ tiến hành định giá tài sản để xác định giá trị còn lại so với giá trị sổ sách kế toán. Theo BCTC ngày 31/03/2023, tổng đầu tư máy móc thiết bị của HBC là 2.189 tỷ đồng, trên sổ sách đã khấu hao 1.344 tỷ đồng, giá trị còn lại là 845 tỷ đồng.

445 tỷ đồng là khoản lỗ ròng quý 1/2023 của HBC, nối tiếp khoản lỗ ròng hơn 2.594 tỷ đồng năm 2022.

Ngoài ra, HĐQT HBC cũng đã thông qua nghị quyết bán 100% vốn tại Công ty TNHH Máy Xây dựng Matec cho nhà đầu tư mua lại một phần số máy móc thiết bị với giá 1.100 tỷ đồng. Điều này đồng nghĩa với việc HBC bổ sung thêm nguồn vốn vào các hoạt động kinh doanh. Đồng thời, nhà xưởng, văn phòng tại TP.HCM cũng sẽ được định giá lại.

Ông Lê Văn Nam, Tổng Giám đốc HBC cho biết HBC chỉ giữ lại các công ty có hoạt động kinh doanh hiệu quả, đồng thời tiến đến mục tiêu IPO kêu gọi nhà đầu tư tham gia sở hữu cổ phần. Ngoài ra, những công ty nào hoạt động không hiệu quả và không còn phù hợp với định hướng phát triển, HBC sẽ thoái vốn và giải thể.

Thách thức huy động vốn

Theo kế hoạch, HBC dự kiến phát hành hơn 4,6 triệu cổ phiếu ESOP theo phương án được ĐHĐCĐ 2020 thông qua. Tuy nhiên, Ban lãnh đạo HBC đề xuất sẽ không thực hiện kế hoạch này do thị trường chứng khoán không thuận lơị.

Tuy nhiên, HBC đã lên kế hoạch phát hành riêng lẻ 274 triệu cổ phiếu cho nhà đầu tư chiến lược và nhà nhà đầu tư chứng khoán chuyên nghiệp nhằm huy động nguồn vốn để bổ sung vốn lưu động cũng như xử lý các khoản nợ (hoán đổi nợ với đối tác, thanh toán nợ vay từ phát triển dự án). Giá phát hành sẽ do HĐQT quyết định nhưng sẽ không thấp hơn 12.000 đồng/cp. Nếu đợt chào bán diễn ra thành công, HBC có thể thu về ít nhất 3.288 tỷ đồng.

HBC vừa công bố báo cáo tài chính (BCTC) hợp nhất quý 1/2023 với 1.194 tỷ doanh thu thuần, giảm 60% so với cùng kỳ năm ngoái và lỗ ròng gần 445 tỷ đồng, trong khi cùng kỳ năm ngoái lãi 11 tỷ đồng.

Trước đó, trong năm 2022, HBC cho biết doanh thu thuần sau kiểm toán gần 14.149 tỷ đồng, đạt gần 81% kế hoạch và tăng 25% so với năm 2021. Tuy nhiên, Công ty ghi nhận mức lỗ ròng năm 2022 hơn 2.594 tỷ đồng, trong khi báo cáo tự lập thể hiện mức lỗ 1.138 tỷ đồng, tức lỗ ròng sau kiểm toán gấp gần 2,3 lần báo cáo tự lập.

Với nợ phải trả lớn gấp hơn 6,1 lần vốn chủ sở hữu và thua lỗ như hiện nay, HBC có thể sẽ gặp nhiều khó khăn, thách thức trong việc huy động vốn thông qua kế hoạch phát hành cổ phiếu nói trên.

Có thể bạn quan tâm