Tài chính số

Giải quyết thách thức cản trở tiềm năng phát triển CBDC

Thách thức của CBDC hiện nay là thiết kế cơ sở hạ tầng để tối đa hóa lợi ích như thanh toán xuyên biên giới tốt hơn, mà không tạo ra các lỗ hổng mới trong hệ thống tài chính toàn cầu.

>>Sáng kiến mở đường cho CBDC liên kết với stablecoin

Giải phóng tiềm năng CBDC

Theo đánh giá của bà Surendra Rosha, đồng Giám đốc điều hành khu vực Châu Á-Thái Bình Dương tại HSBC trên tờ South China Morning Post, phần lớn các cuộc tranh luận xung quanh tiền kỹ thuật số của Ngân hàng Trung ương (CBDC) tập trung vào tác động trong nước của chúng. Nhưng chúng có khả năng làm thay đổi đáng kể đến hoạt động kinh tế quốc tế bằng cách tạo ra cơ hội cho thanh toán xuyên biên giới nhanh hơn, rẻ hơn và an toàn hơn.

Đến nay đã có hơn 100 quốc gia, bao gồm 19 trong số các nền kinh tế thuộc Nhóm G20 đang xem xét giới thiệu một số hình thức CBDC của họ

Như vậy để thấy, CBDC có tiềm năng to lớn, nhưng cũng như bất kỳ công nghệ mới đột phá nào, chúng phải được thiết kế cẩn thận để đảm bảo chi phí thay đổi không lớn hơn lợi ích.

Đến nay đã có hơn 100 quốc gia, bao gồm 19 trong số các nền kinh tế thuộc Nhóm G20 đang xem xét giới thiệu một số hình thức CBDC của họ. Phần lớn sự năng động diễn ra ở châu Á và trọng tâm chính là Trung Quốc. Ngoài ra có Úc, Hồng Kông, Ấn Độ, Malaysia, Singapore, Hàn Quốc và Thái Lan đã có các chương trình thí điểm trong những giai đoạn hoàn thiện khác nhau.

Không giống như một số loại tiền kỹ thuật số khác, CBDC được hỗ trợ bởi toàn bộ quyền lực của nhà nước, mang lại sự ổn định và tránh nhiều rủi ro của stablecoin và các loại tiền điện tử khác. CBDC sẽ hoạt động rất giống với tiền mặt trong tài khoản ngân hàng trực tuyến và người dùng bán lẻ sẽ thấy rất ít sự khác biệt. Đáng chú ý, CBDC có tiềm năng hợp lý hóa các khoản thanh toán, mở ra một kỷ nguyên mới của các giao dịch chi phí thấp, an toàn và gần như tức thời, đồng thời thúc đẩy nền kinh tế tăng trưởng và đổi mới khu vực tài chính.

“Trong số những người hưởng lợi lớn nhất có thể là các doanh nghiệp vừa và nhỏ (SMEs) - động lực tăng trưởng kinh tế ở nhiều nơi trên thế giới. Gánh nặng về thời gian thanh toán kéo dài và chi phí trao đổi cao ngày nay thường đè nặng lên vai các doanh nghiệp nhỏ hơn, siết chặt dòng tiền và làm giảm khả năng cạnh tranh. Nếu được thiết kế tốt, các phương thức thanh toán CBDC có thể giúp giảm bớt một số áp lực này”, bà Surendra Rosha tin tưởng.

Tuy nhiên, vị giám đốc điều hành tại HSBC cũng đặt ra vấn đề là vẫn còn nhiều câu hỏi còn bỏ ngỏ về CBDC, như CBDC có nên bị giới hạn trong các khoản thanh toán giữa các ngân hàng và doanh nghiệp lớn, hay có sẵn cho tất cả mọi người? CBDC sẽ cùng tồn tại với tiền tư nhân trong hệ thống ngân hàng thương mại như thế nào, để các ngân hàng có thể tiếp tục đóng vai trò quan trọng là cho vay và hỗ trợ tăng trưởng?

Với những băn khoăn đó, có thể thấy nhiều mô hình ở các nước đang xem xét một hệ thống kết hợp, trong đó tiền tệ được phát hành bởi Ngân hàng Trung ương, nhưng các dịch vụ thanh toán và quản lý tài khoản được thuê ngoài cho khu vực ngân hàng thương mại.

Mặc dù hầu hết các Ngân hàng Trung ương vẫn tập trung vào các cơ hội và tác động ở thị trường nội địa của họ, nhưng một số kế hoạch thí điểm đang tìm kiếm bên ngoài biên giới để tìm ra cách CBDC có thể hoạt động trên phạm vi quốc tế.

Rào cản lớn nhất để có thể nâng cao hiệu suất tiết kiệm mà CBDC hứa hẹn với các khoản thanh toán xuyên biên giới là đạt được khả năng tương tác, tạo ra các tiêu chuẩn và giao thức dữ liệu chung cho phép CBDC phát huy hết tiềm năng của mình.

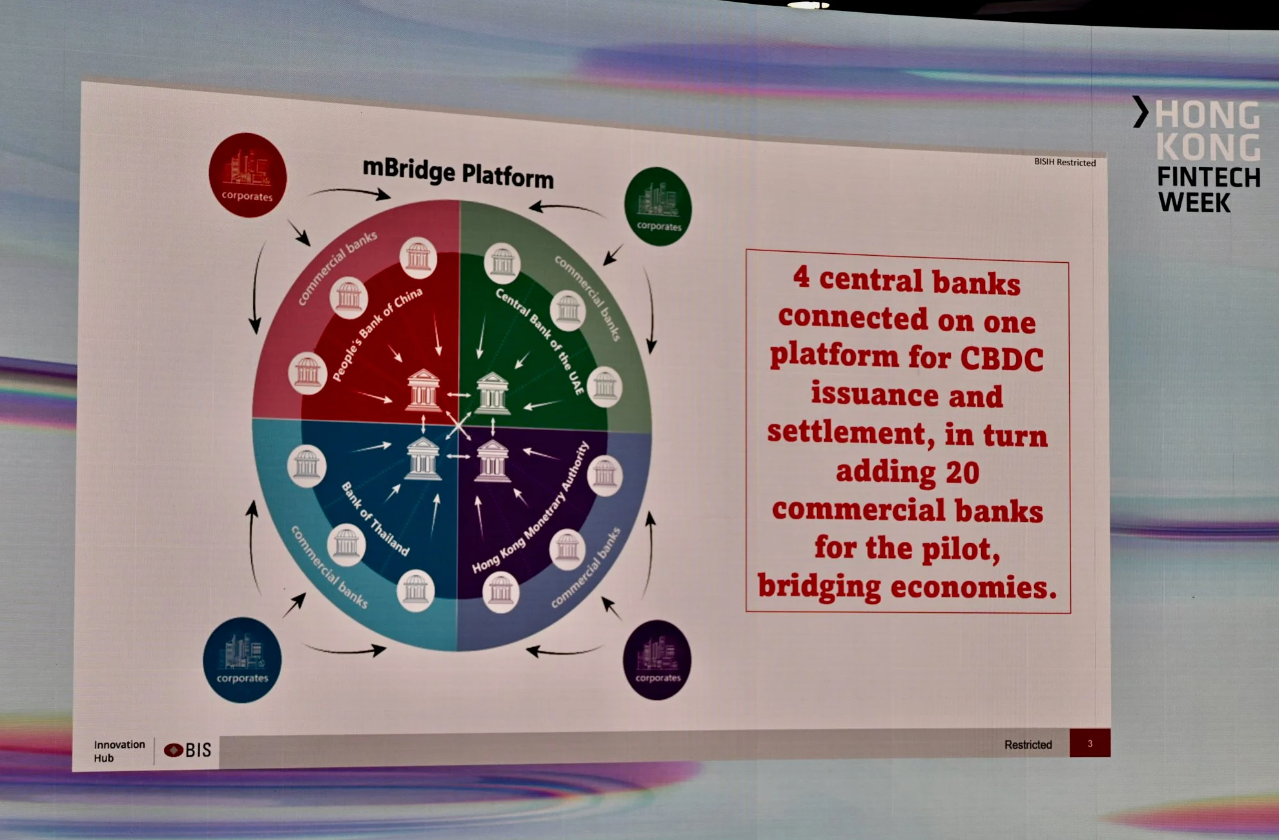

Các dự án thí điểm vẫn đang được tiến hành. Trong đó, dịch vụ tiên tiến nhất là mBridge, được điều hành bởi Ngân hàng Thanh toán Quốc tế (BIS) phối hợp với Cơ quan Tiền tệ Hồng Kông, Ngân hàng Thái Lan, Viện Tiền tệ Kỹ thuật số của Ngân hàng Nhân dân Trung Quốc và Ngân hàng Trung ương của Các Tiểu vương quốc Ả Rập Thống nhất.

Một slide giải thích về mBridge của Ngân hàng Nhân dân Trung Quốc tại Tuần lễ Fintech Hồng Kông. Ảnh: Matt Haldane

Trong dự án mBridge này, bà Surendra Rosha cũng chia sẻ thêm, ngân hàng HSBC đã đóng góp một phần khi chuyển hơn 20 triệu đô la Mỹ qua mạng trong quá trình thử nghiệm vào tháng 8 và tháng 9/2022. Bà cho rằng, mô hình CBDC bán buôn, kết hợp chuyên môn của lĩnh vực ngân hàng thương mại với tính bảo mật của công nghệ sổ cái phân tán và sự đảm bảo về sự tham gia của ngân hàng trung ương là một con đường rộng mở phía trước.

Cơ sở hạ tầng CBDC như mBridge có tiềm năng to lớn, nó cho phép giao dịch nhanh chóng; giảm rủi ro thanh toán hơn nữa; và công nghệ này cũng sẽ hỗ trợ các tiến bộ như token hóa tài sản và các hợp đồng thông minh liên quan.

“Song, có rất nhiều việc phải làm. Tác động đầy đủ của việc giới thiệu CBDC đối với các hệ thống tài chính và nền kinh tế nói chung vẫn đang được khám phá, đặc biệt, chúng ta cần đảm bảo rằng các hệ thống ngân hàng không bị lỗ tiền gửi khi giới thiệu.

Thách thức đối với cả Ngân hàng Trung ương và ngân hàng thương mại là thiết kế cơ sở hạ tầng sao cho tối đa hóa các lợi ích như thanh toán xuyên biên giới nhanh hơn, rẻ hơn, duy trì hệ thống tốt nhất hiện tại và tránh tạo ra các lỗ hổng mới trong hệ thống tài chính toàn cầu”, bà Surendra Rosha nhấn mạnh.

>>Còn cơ hội bùng nổ của CBDC?

Thay đổi để thích ứng

Giới phân tích nhìn nhận, tiến độ phát triển của CBDC vẫn chưa như kỳ vọng của các quốc gia, ngay cả với những nơi đang mở rộng thí điểm. Có nhiều nguyên nhân tác động đến điều này. Mới đây, GS. Huang Yiping tại Đại học Bắc Kinh đã đưa ra ý tưởng rằng, Trung Quốc nên xem xét lại lệnh cấm tiền điện tử hà khắc của mình và làm sáng tỏ về vai trò của các loại tiền kỹ thuật số tư nhân ở Trung Quốc.

Phần lớn sự năng động diễn ra ở châu Á và trọng tâm chính là Trung Quốc với hoạt động thí điểm e-CNY trên diện rộng. Ảnh: Tân Hoa Xã

Ông cho biết, mặc dù lệnh cấm giao dịch tiền điện tử là thiết thực đối với Trung Quốc vào thời điểm hiện tại, nhưng Chính phủ nên xem xét liệu các chính sách đó có bền vững về lâu dài hay không.

Ban đầu, Trung Quốc cấm giao dịch tiền điện tử vì lo ngại rửa tiền, nhưng lệnh cấm vĩnh viễn đối với các sản phẩm liên quan có thể dẫn đến bỏ lỡ các cơ hội trong các công nghệ như chuỗi khối, vốn “rất có giá trị” đối với các hệ thống tài chính được quản lý.

“Trong bối cảnh Trung Quốc đang thúc đẩy việc áp dụng đồng Nhân dân tệ kỹ thuật số (e-CNY), mặc dù về mặt kỹ thuật vẫn đang được thử nghiệm ở một số thành phố trong cả nước, nhưng Ngân hàng Nhân dân Trung Quốc (PBoC) đã bắt đầu tính nó là một phần của nguồn cung tiền vào tháng 12/2022; Không thể phủ nhận, việc áp dụng e-CNY đã chậm lại cùng với nền kinh tế trong vài năm qua”, vị GS nhận xét.

Đài truyền hình Trung ương Trung Quốc cũng đưa tin vào ngày 30/1 rằng, trong kỳ nghỉ Tết Nguyên đán năm nay, khối lượng giao dịch e-CNY tại các thành phố thí điểm được chỉ định đạt tổng cộng 180 triệu Nhân dân tệ (26,5 triệu USD). Năm ngoái, dữ liệu chính thức cho thấy tổng số giao dịch từ tháng 12/2019 đến tháng 8/2022 đạt tổng cộng 100 tỷ Nhân dân tệ, đạt mức trung bình hơn 700 triệu Nhân dân tệ mỗi tuần.

Mặc dù liên tục thúc đẩy CBDC phát triển, nhưng mối quan hệ của Bắc Kinh với tiền điện tử phi tập trung đã trở nên căng thẳng, với các cuộc trấn áp leo thang trong gần 10 năm qua. Vào tháng 9/2021, chính phủ đã nhấn mạnh quan điểm, tất cả hoạt động giao dịch tiền điện tử trong nước là bất hợp pháp, đồng thời cho rằng hoạt động này phá vỡ trật tự kinh tế và tài chính, là nơi sinh sôi nảy nở của hoạt động tội phạm.

Trước những bước tiến có phần chậm chạp của CBDC, GS. Huang bày tỏ, khả năng cho phép các tổ chức tư nhân phát hành stablecoin được hỗ trợ bằng e-CNY vẫn là một câu hỏi “rất nhạy cảm”, nhưng những ưu và nhược điểm đều đáng để xem xét.

Một số người coi stablecoin là loại tiền điện tử được gắn với tiền tệ fiat, như một lực lượng có thể gây bất ổn bằng cách hỗ trợ các hoạt động như tháo chạy dòng vốn. Những người khác coi chúng như một cách để giảm chi phí giao dịch xuyên biên giới.

Vừa qua, Red Date Technology – công ty Mạng dịch vụ dựa trên chuỗi khối (BSN) của Trung Quốc đã thông báo, họ đang hợp tác trên một mạng để thanh toán bù trừ và giải quyết các giao dịch stablecoin. Đồng nghĩa với việc CBDC và stablecoin có thể được liên kết với nhau.

Bất chấp các cuộc trấn áp đang diễn ra, một cộng đồng lớn các nhà đầu tư tiền điện tử vẫn tồn tại ở Trung Quốc. Những người đam mê tiền điện tử ở nước này trong những năm gần đây cũng đã chạy sang các quốc gia được coi là có luật và quy định thân thiện hơn như Singapore và Các Tiểu vương quốc Ả Rập Thống nhất. Đồng thời xem xét khả năng quay trở lại Hồng Kông, khi khu vực này công bố một loạt chính sách hỗ trợ cho tài sản ảo, nhằm khôi phục vị thế như một trung tâm tiền điện tử.

Có thể bạn quan tâm

Sáng kiến mở đường cho CBDC liên kết với stablecoin

05:00, 26/01/2023

Còn cơ hội bùng nổ của CBDC?

05:00, 21/01/2023

EU đạt được thỏa thuận về quy định tiền điện tử, CBDC sẽ thắng thế?

05:00, 03/07/2022

Vị thế của đồng USD bị “lung lay” bởi CBDC?

05:30, 01/03/2022