Tài chính số

90% người tiêu dùng Việt quan tâm đến hình thức ngân hàng số

Theo khảo sát của Visa, hành vi của người tiêu dùng trên toàn thế giới và Việt Nam đang tiếp tục thay đổi hậu Covid-19.

Thanh toán không dùng tiền mặt đột phá, nhưng lan tỏa còn khó khăn

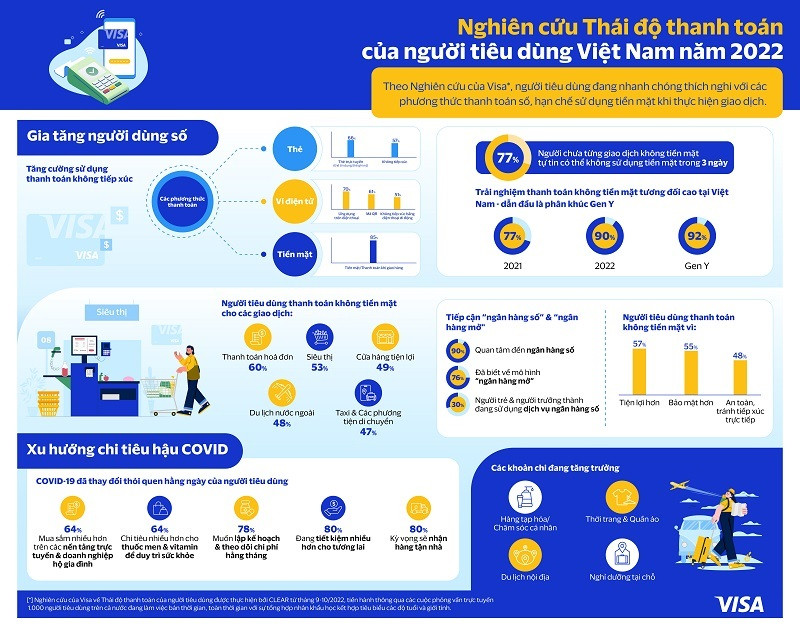

Cụ thể, nghiên cứu mới nhất về Thái độ thanh toán của người tiêu dùng Việt Nam năm 2022, thực hiện bởi CLEAR từ tháng 9-10/2022, tiến hành thông qua các cuộc phỏng vấn trực tuyến 1.000 người tiêu dùng trên cả nước đang làm việc bán thời gian, toàn thời gian với sự tổng hợp nhân khẩu học kết hợp tiêu biểu các độ tuổi và giới tính, ghi nhận: Người tiêu dùng đang nhanh chóng thích nghi với thanh toán số và ngày càng hạn chế sử dụng tiền mặt khi thực hiện giao dịch.

Người tiêu dùng Việt ngày càng quan tâm hình thức ngân hàng số

Theo kết quả nghiên cứu, tỷ lệ người dùng Việt sử dụng thanh toán bằng thẻ hoặc ví điện tử đã tăng trên mọi nhóm độ tuổi so với năm 2021. Trong đó: 66% người dùng thanh toán thẻ trực tuyến, 70% thanh toán ví điện tửtrực tuyến hoặc trong ứng dụng – ghi nhận sự tăng trưởng đáng kể so với mức 32% năm 2021. Tương tự, tỷ lệ thanh toán bằng mã QR gia tăng vượt bậc, với 61% (năm 2022) so với mức 35% (năm 2021).

Đáng chú ý, có tới 90%người được khảo sát đã thực hiện giao dịch thanh toán không tiền mặt (năm 2022), tăng cao so với mức 77% (năm 2021) và 77% tin rằng họ có thể không dùng tiền mặt trong 3 ngày.

Visa cho rằng điều này cho thấy xu hướng nói không với tiền mặt của người tiêu dùng, bằng chứng là năm 2022, họ đã mang theo ít tiền mặt hơn và ít sử dụng tiền mặt để thanh toán. Hai lý do phổ biến nhất khiến người dùng hạn chế mang tiền mặt là nguy cơ bị mất hoặc bị đánh cắp, và thực tế là ngày càng có nhiều doanh nghiệp tạo điều kiện và áp dụng các phương thức thanh toán không dùng tiền mặt.

Bên cạnh đó, tỷ lệ lựa chọn các phương thức thanh toán kỹ thuật số cũng ngày càng gia tăng. Nghiên cứu cũng ghi nhận, 90% người tiêu dùng Việt quan tâm đến hình thức ngân hàng số. Tiềm năng phát triển ngân hàng số tại Việt Nam là rất lớn, vì hiện chỉ có 30% người trưởng thành sử dụng dịch vụ này. Khi giá trị thanh toán kỹ thuật số được dự đoán sẽ tăng trưởng mạnh trong những năm tới, các doanh nghiệp đang đứng trước cơ hội đầy tiềm năng để mở rộng dịch vụ kinh doanh ở thị trường trong nước.

"Mặt khác, khái niệm “ngân hàng mở” vẫn còn mới tại Việt Nam, mặc dù 76% người tiêu dùng đã biết về mô hình này. Điều này cũng được ghi nhận ở khu vực Đông Nam Á, khi Indonesia, Malaysia, Philippines và Singapore đang trong quá trình phát triển các khung dữ liệu để hỗ trợ ngân hàng mở trong tương lai. Các tính năng được người dùng Việt quan tâm nhất mà “ngân hàng mở” có thể cung cấp là so sánh sản phẩm và dịch vụ giữa nhiều ngân hàng, khả năng sắp xếp lịch thanh toán và chuyển khoản", các chuyên gia của Visa đánh giá.

Thanh toán không tiền mặt: Cần bao trùm, đồng bộ

Theo kết quả của khảo sát, bước sang năm 2023, người tiêu dùng ghi nhận các xu hướng sinh hoạt mới hậu COVID-19, bao gồm việc chi tiêu tại các điểm bán lẻ và quản lý tài chính.

Nghiên cứu cho thấy người dùng tại Việt Nam đã sử dụng dịch vụ giao hàng tận nhà nhiều hơn, trong đó thanh toán trước khi giao hàng qua các phương thức trực tuyến là phổ biến nhất. Nhìn chung, 85% người tiêu dùng đã sử dụng dịch vụ giao hàng tận nhà lần đầu tiên trong thời kỳ đại dịch. Trong tương lai, họ kỳ vọng 80% giao dịch sẽ được thực hiện trực tuyến và nhận hàng tại nhà. Việc cung cấp các dịch vụ thanh toán trực tuyến và giao hàng tận nhà sẽ là lợi thế để các doanh nghiệp phát triển kinh doanh.

Những thói quen mua sắm mới cũng được ghi nhận, với 64% người tiêu dùng có xu hướng tích trữ thêm thuốc men và vitamin để duy trì sức khỏe. Tương tự, 64% người tiêu dùng mua sắm trên các nền tảng trực tuyến lớn và doanh nghiệp hộ gia đình. Những thói quen chi tiêu này đã phần nào phản ánh xu hướng toàn cầu sau COVID-19 là sự phát triển nhanh chóng của thương mại điện tử và phần lớn người tiêu dùng đón nhận các hành vi mua sắm mới.

Có thể nói, điều kiện từ thói quen mua sắm mới, sự thay đổi trong hành vi tiêu dùng và lựa chọn phương thức thanh toán, đã và đang chất xúc tác rất lớn cho sự bùng nổ thanh toán kỹ thuật số ở Việt Nam.

“Thanh toán kỹ thuật số tiếp tục trở nên phổ biến đối với người tiêu dùng tại Việt Nam, thể hiện qua dữ liệu của mạng lưới VisaNet trong 3 tháng đầu năm 2023, khi tổng giá trị giao dịch thanh toán trên thẻ Visa tại Việt Nam đã tăng 32% so với cùng kỳ năm 2022 và thanh toán trực tuyến cũng tăng trưởng theo đó. Đồng thời, doanh số thanh toán xuyên biên giới cũng tăng hơn gấp đôi so với cùng kỳ năm trước,” bà Đặng Tuyết Dung - Giám đốc Visa Việt Nam và Lào - chia sẻ.

Theo bà Đặng Tuyết Dung, kết quả nghiên cứu về thái độ thanh toán của người tiêu dùng nhằm hỗ trợ đối tác phát triển sáng kiến, đổi mới công nghệ, đọc vị hành vi của người dùng hậu COVID-19. "Chúng tôi mong đợi một tương lai kỹ thuật số đầy tiềm năng cho cả người tiêu dùng và các đơn vị cung cấp dịch vụ tại Việt Nam”, bà Dung nói.

Tóm tắt nghiên cứu về Thái độ thanh toán của người tiêu dùng Việt Nam năm 2022 của Visa

Trước đó, chia sẻ về bức tranh thanh toán số ở Việt Nam, ông Phạm Anh Tuấn, Vụ trưởng Vụ Thanh toán - NHNN, cho biết, ghi nhận 3 tháng đầu năm 2023, hoạt động thanh toán không dùng tiền mặt tiếp tục tăng trưởng khá so với cùng kỳ. Số lượng giao dịch qua hệ thống thanh toán điện tử liên ngân hàng tăng 8,55% về giá trị. Số lượng giao dịch qua hệ thống chuyển mạch tài chính và bù trừ điện tử tăng 70,77% về số lượng và tăng 18,55% về giá trị.

Đặc biệt, theo Lãnh đạo Vụ Thanh toán, đang có sự chuyển dịch mạnh mẽ từ rút tiền mặt sang thanh toán không tiền mặt. Bên cạnh đó, các phương thức thanh toán kỹ thuật số đang ngày trở nên được ưa chuộng hơn. Trong đó, sự phối hợp của ngân hàng và Fintech đã và đang hiện thực hóa kỳ vọng tạo nên hệ sinh thái tài chính số, đáp ứng giao dịch liền mạch và mang đến ngày càng nhiều hơn các trải nghiệm của khách hàng.

Lãnh đạo NHNN cũng cho biết, tính đến cuối năm 2022, có 40 ngân hàng đã triển khai chính thức quy trình mở tài khoản thanh toán eKYC với hơn 11,9 triệu tài khoản thanh toán mở bằng eKYC đang hoạt động; có 22 ngân hàng triển khai chính thức mở thẻ eKYC với gần 10,8 triệu thẻ mở bằng eKYC đang hoạt động. Ngoài ra, đến tháng 4/2023, Ngân hàng Nhà nước đã phối hợp với Bộ Công an (C06) hoàn thành xác thực hơn 25 triệu thông tin tín dụng khách hàng vay với CSDLQGvDC.

Đây là nền tảng rất quan trọng để NHNN hướng đến từ đầu 2024, tất cả ngân hàng và trung gian thanh toán sẽ định danh giao dịch online dựa trên dữ liệu dân cư quốc gia, giải quyết nạn lừa đảo bằng tài khoản rác.

Các chuyên gia nhận định một khi triển khai được mục tiêu trên, hạn chế được tối đa nạn lừa đảo tài chính, khả năng người tiêu dùng sẽ ngày càng tin cậy và sẵn sàng sử dụng các phương thức thanh toán kỹ thuật số, các giải pháp tài chính số một cách toàn diện hơn.

Nghiên cứu của Visa cũng ghi nhận người tiêu dùng đang có sự thay đổi thói quen tiết kiệm và chi tiêu. Theo đó, 80% người được khảo sát cho biết họ đang tiết kiệm nhiều hơn cho tương lai, 78% muốn lập kế hoạch và theo dõi chi phí hằng tháng chặt chẽ. Như vậy người dùng ngày càng ý thức hơn về trách nhiệm tài chính, cũng như chú trọng thiết lập ngân sách hằng tháng cho chi tiêu gia đình. Và người dùng có khả năng giảm chi tiêu cho một số mặt hàng và các doanh nghiệp cần lường trước sự chuyển dịch này.

Mặt khác, doanh nghiệp có thể tập trung vào các lĩnh vực mà người tiêu dùng có kế hoạch gia tăng chi tiêu, như hàng tạp hóa, thời trang và quần áo, nghỉ dưỡng tại chỗ (staycation) hoặc du lịch nội địa. Một ví dụ khác về những thói quen đang thay đổi này là phần lớn người tiêu dùng đã quay lại du lịch kể từ đầu năm 2022, chủ yếu chuyến đi trong nước để thư giãn.

Có thể nói, "xúc tác" Covid-19 khiến các phương thức thanh toán kỹ thuật số, giải pháp tài chính số bùng nổ và người Việt cũng "di cư" lên không gian số nhiều hơn, đang tạo ra thời cơ - cơ hội để các ngân hàng, các đơn vị trung gian thanh toán, nắm bắt và thúc đẩy các sản phẩm, dịch vụ theo mô hình "ngân hàng mở" (Open API Banking) rộng lớn hơn. Cũng như, hành vi của người tiêu khiến các doanh nghiệp sẽ phải nghiên cứu, điều chỉnh lại chiến lược của mình để đón đầu "điểm rơi" của sự dịch chuyển. "Trong tương lai, các doanh nghiệp sẽ cần bắt kịp với những thay đổi liên tục đang và sẽ diễn ra trong hành vi của người tiêu dùng", Visa nhìn nhận.

Có thể bạn quan tâm

Tháo rào cản để thúc đẩy thanh toán số

05:00, 09/02/2023

Dấu ấn sản phẩm dịch vụ thanh toán số dành cho doanh nghiệp của ngân hàng Phương Đông

07:24, 10/01/2023

Nâng cấp hoạt động thanh toán số cho doanh nghiệp với Sacombank Mastercard

19:00, 29/06/2022

OCB phối hợp thu Ngân sách Nhà nước và thanh toán song phương điện tử với Kho Bạc Nhà nước

04:50, 03/03/2022