Chuyên đề

Trái phiếu bất động sản (kỳ 2): Quan hệ "thân gia" trên thị trường Việt Nam

Nhìn lại tiến trình hình thành và phát triển thị trường trái phiếu doanh nghiệp/trái phiếu bất động sản tại Việt Nam, chúng ta có thể nhận thấy khá nhiều điểm tương đồng với Trung Quốc.

>>Trái phiếu bất động sản (kỳ 1): Những "ngân hàng bóng mờ" của Trung Quốc

Nếu như trong thời kỳ đầu, thời kỳ giao thời của chính sách đổi mới, chúng ta đã nghe nói khá nhiều về các quan hệ truyền thống giữa các doanh nghiệp nhà nước và các ngân hàng thương mại nhà nước (nhóm Big 4), thì về sau nầy, chúng ta lại nghe nói nhiều hơn về những quan hệ tiền tệ giữa các ngân hàng cổ phần tư nhân và các công ty “sân sau” thông qua những thương vụ sở hữu chéo, cho vay chéo, và đặc biệt là cho vay theo kiểu quan hệ thân gia (Connected Lending) khá thịnh hành tại Trung Quốc.

Ngoài các doanh nghiệp nhà nước nói chung, Việt Nam đã có những mô hình kiểu như LGFV hay không? Cho đến nay vẫn chưa có công bố nghiên cứu chính thức về chủ đề nầy, có lẽ chủ yếu do thiếu thông tin để nghiên cứu (?). Nhưng ít ra, việc tìm hiểu mô hình LGFV Trung Quốc, khi quay về nhìn lại Việt Nam, cũng gợi cho chúng ta những tên tuổi khá quen thuộc như Tân Thuận (IPC), Tín Nghĩa Corp., Becamex IDC, các Tổng công ty và nhóm các công ty con cổ phần hóa, các công ty “sân sau”... có thể cần những nghiên cứu đúc kết thỏa đáng hơn.

Tình hình phát hành trên thị trường trái phiếu Việt Nam năm 2021

Bảng 1 cho chúng ta thông tin tổng quát về doanh số phát hành trái phiếu doanh nghiệp Việt Nam nói chung trong giai đoạn 2017-2021.

Theo thống kê của Bộ Tài chính, trong vòng 11 tháng đầu năm 2021, các doanh nghiệp đã phát hành trên 495.000 tỷ đồng trái phiếu, trong đó, khối lượng trái phiếu phát hành riêng lẻ chiếm 94,5%. Các tổ chức tín dụng và doanh nghiệp bất động sản là những nhà phát hành lớn nhất trên thị trường, chiếm lần lượt 33% và 40% (Bảng 2).

Các chỉ dấu rủi ro

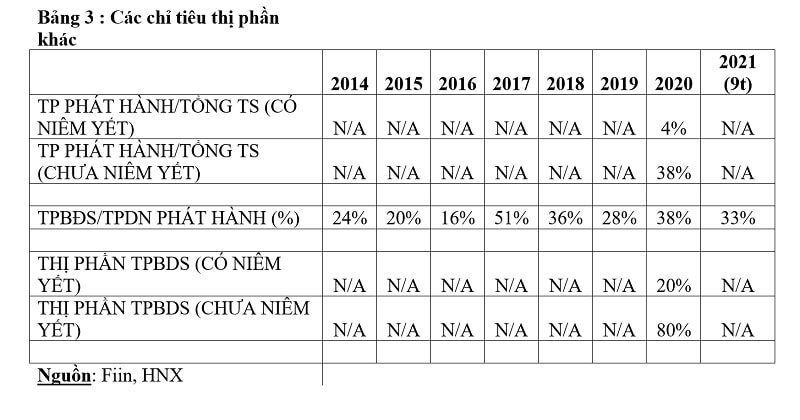

Bảng 3 cho thấy, huy động vốn từ trái phiếu của các doanh nghiệp niêm yết chỉ chiếm 4% tổng tài sản, trong khi đó, đối với các doanh nghiệp chưa niêm yết, con số nầy lên đến 38%. Điều này cho thấy mức độ thâm dụng (lệ thuộc?) của các doanh nghiệp chưa niêm yết vào trái phiếu. Trong năm 2020, các doanh nghiệp bất động sản chưa niêm yết chiếm 80% thị phần phát hành trái phiếu bất động sản, 20% còn lại thuộc về các doanh nghiệp bất động sản đã niêm yết.

Theo Fitch, đối với nhóm bất động sản nói chung, trong số hơn 100 doanh nghiệp phát hành trái phiếu riêng lẻ từ đầu năm đến 30/11/2021, có 26 doanh nghiệp ghi nhận lỗ.

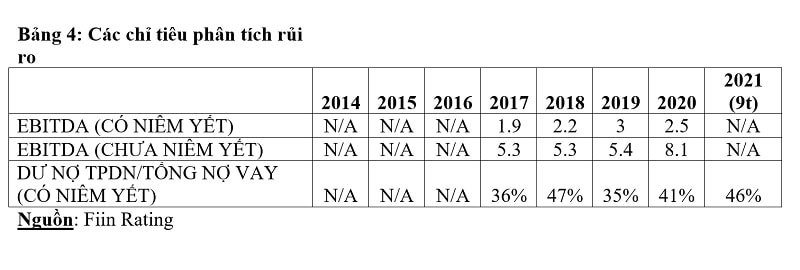

Các chỉ dấu rủi ro càng rõ hơn khi chúng ta phân tích các hệ số EBITDA và dư nợ trái phiếu/tổng nợ vay (Bảng 4). Rất tiếc ở đây chúng tôi không có dữ liệu của doanh nghiệp bất động sản mà chỉ có của doanh nghiệp nói chung. So với các doanh nghiệp có niêm yết, EBITDA của các doanh nghiệp chưa niêm yết gia tăng rất nhanh, từ mức 5,40% năm 2019 lên mức 8,10% vào năm 2020. Riêng dư nợ trái phiếu trên tổng nợ vay của các doanh nghiệp bất động sản niêm yết cũng cùng xu hướng nói trên, lên đến 46% vào 9 tháng đầu năm 2021. Mức độ thâm dụng vào nguồn vốn vay trái phiếu của các doanh nghiệp bất động sản cả niêm yết và chưa niêm yết nói chung là khá cao.

Một số quan sát và nhận xét khác

Nhìn lại tiến trình hình thành và phát triển của thị trường trái phiếu bất động sản Việt Nam kể từ năm 2007-2008 đến nay, có những vấn đề khá “thú vị” đặt ra:

Thứ nhất, khá nhiều thương vụ phát hành rơi vào những giai đoạn khó khăn nhất của nền kinh tế: ít nhất đó là các trường hợp phát hành vào những năm 2007-2008 và 2020-2021 ;

Thứ hai, chưa chính thức ghi nhận bất kỳ lô trái phiếu nào mất khả năng thanh toán;

Thứ ba, cũng vậy, chưa hề có ngân hàng nào phá sản;

Thứ tư, một khối lượng lớn trái phiếu, trong đó có trái phiếu bất động sản là do các ngân hàng thương mại nắm giữ. Chưa có thông tin chi tiết trong tổng số danh mục “Chứng khoán kinh doanh” trong bảng cân đối kế toán các ngân hàng Việt Nam cho đến ngày ban hành Thông tư 16 tỷ lệ trái phiếu các ngân hàng thương mại nắm giữ là bao nhiêu, nhưng con số đó chắn chắn là không phải nhỏ.

Bên cạnh những khoản tín dụng truyền thống cấp cho các doanh nghiệp bất động sản, là những khoản mục mua trái phiếu do chính các doanh nghiệp đó phát hành. Trên cơ sở đó, có thể hình dung ra những quan hệ kiểu thân gia mà chúng tôi đã đề cập ở trên. Nói thêm, ngoài trái phiếu doanh nghiệp bất động sản, thì hầu hết các trái phiếu do ngân hàng phát hành đều được các ngân hàng mua lại (Xem thêm hình 3 bên dưới)

Trái phiếu TCTD phát hành và nắm giữ tại các ngân hàng

Kỳ cuối: Chính sách nào để phát triển thị trường hiệu quả, bền vững?

Có thể bạn quan tâm