Chứng khoán

Phân hóa lợi nhuận theo chu kỳ của các nhóm ngành

TTCK đang có sự phân hóa rõ nét giữa các nhóm ngành với nhịp tăng giảm, đan xen, dường như khá tương đồng với kết quả kinh doanh quý I của các nhóm ngành theo chu kỳ lợi nhuận.

Không chỉ chu kỳ lợi nhuận của các nhóm ngành phân hóa, trong quý I/2024, nhiều nhóm ngành cũng thể hiện sự phân hóa lợi nhuận rõ nét giữa các doanh nghiệp. (Ảnh minh họa)

>>>Đa dạng hóa chiến lược đầu tư cổ phiếu

Theo nghiên cứu của SSI Research, kết quả lợi nhuận của các doanh nghiệp niêm yết duy trì tăng trưởng trong quý I/2024, tuy nhiên tốc độ tăng đã chậm lại. Các nhà phân tích cũng cho rằng kết quả lợi nhuận của các doanh nghiệp có thể đã vượt qua giai đoạn khó khăn nhất để bước vào giai đoạn tăng trưởng ổn định hơn.

Tổng lợi nhuận toàn sàn cao nhất trong 7 quý

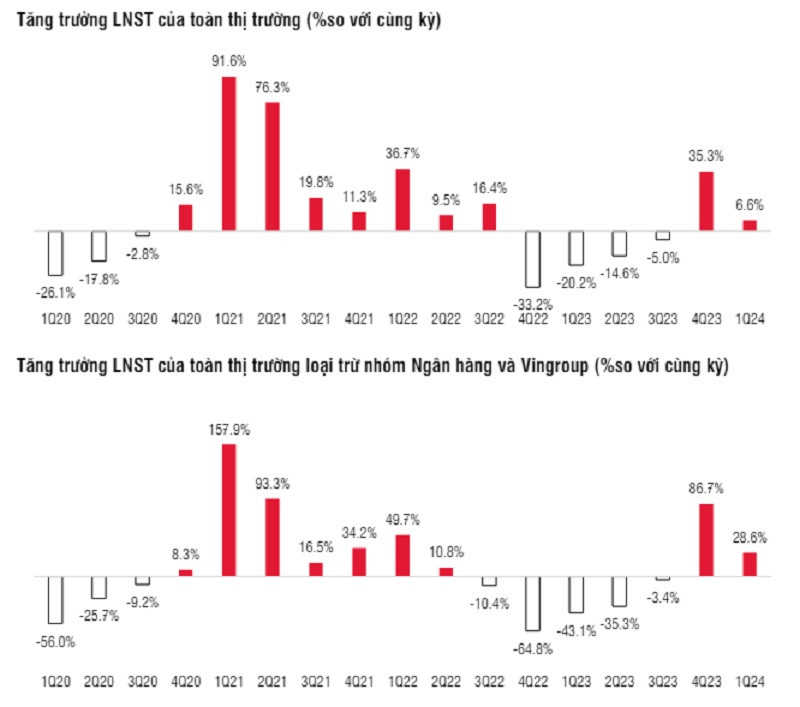

Theo SSI Research, tổng lợi nhuận sau thuế toàn sàn (1.059 doanh nghiệp tính đến ngày 6/5) tăng 6,6% so với cùng kỳ và tăng 3,4% so với quý gần nhất, ghi nhận mức lợi nhuận cao nhất trong vòng 7 quý (chỉ thấp hơn hai quý đầu năm 2022).

Tốc độ tăng trưởng của các doanh nghiệp trong quý I/2024 đã chậm lại đáng kể so với mức tăng 35,3% trong quý IV/2023 do nền so sánh cao dần. SSI Research cho rằng, sau giai đoạn biến động mạnh kể từ dịch Covid-19, lợi nhuận đang đi vào giai đoạn phục hồi và tăng trưởng ổn định hơn.

>>>Giải pháp giảm thiểu rủi ro trên thị trường chứng khoán

Chu kỳ lợi nhuận của các nhóm ngành có sự phân hóa rõ nét

Cũng theo quan điểm của nhóm phân tích, sự phân hóa trong chu kỳ lợi nhuận của các nhóm ngành thể hiện rõ, với:

Nhóm cổ phiếu bắt đầu phục hồi từ đáy: Bán lẻ (+367% so với cùng kỳ-svck) và Du lịch & giải trí (+1.031% svck).

Nhóm cổ phiếu duy trì quán tính phục hồi tích cực. Trong đó, Dịch vụ tài chính (+103% svck), Tài nguyên (+208% svck), Viễn thông (+95% svck), Xây dựng (+125% svck).

Nhóm cổ phiếu chưa quay lại quỹ đạo tăng trưởng: Bất động sản (-61,6% svck) và Điện, nước, xăng dầu & khí đốt (-49,6% svck).

Nhóm cổ phiếu tăng trưởng ổn định: Ngân hàng (+9,6% svck), Công nghệ thông tin - NTT (+22,1% svck).

Ngành Ngân hàng duy trì tăng trưởng nhưng tốc độ tăng chậm hơn

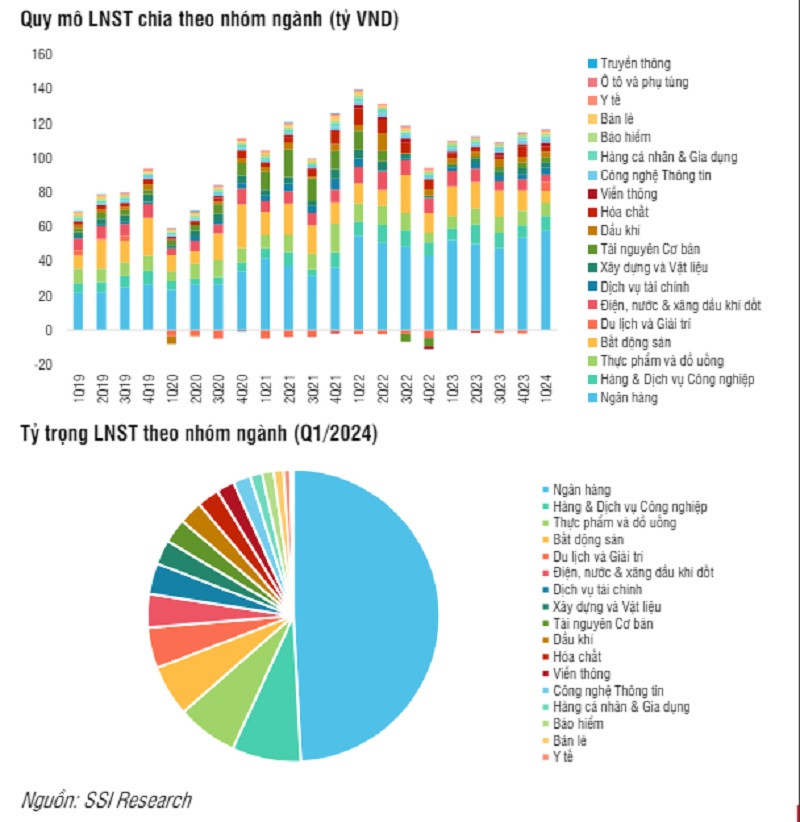

Theo dữ liệu SSI Research cung cấp, lợi nhuận sau thuế (LNST) quý I/2024 của các ngân hàng niêm yết tăng nhẹ 9,6% so với cùng kỳ, chiếm 49,2% tổng lợi nhuận toàn sàn. NIM tiếp tục gặp áp lực (-8bps so với quý trước) do tín dụng tăng trưởng yếu (+2% so với đầu năm, hoặc 15% so với cùng kỳ) trong khi đó chất lượng tài sản tiếp tục suy giảm sau khi cải thiện trong quý 4/2023 do yếu tố mùa vụ.

Cụ thể, tỷ lệ nợ nhóm 2 và nợ xấu trên tổng dư nợ lần lượt là 2,23% (+24bps so với quý trước) và 1,94% (+23bps so với quý trước, gần với mức đỉnh tại quý III/2023 là 1,98%).

Thu nhập từ kinh doanh ngoại hối phần nào san sẻ bớt sự sụt giảm mạnh từ hoạt động phân phối bảo hiểm và thu hồi nợ xấu.

Ngoài ra, việc kiểm soát tốt chi phí hoạt động trong quý I/2024 với mức CIR (tỷ lệ chi phí/thu nhập) là 30,7% (so với mức 31% trong quý 1/2023 và 36% trong quý IV/2023) là một yếu tố khác hỗ trợ cho KQKD của các ngân hàng.

Theo thống kê từ công bố KQKD quý I, TCB (+38,3% svck), HDB (+46,5%), VPB (+90,4%), LPB (+84,9%) dẫn đầu về tăng trưởng LNST trong quý I/2024 nhờ tăng trưởng tín dụng vượt trội (LPB: + 11,07%, TCB: +7,1%, HDB: +6,2%) và chi phí dự phòng thấp hơn dự kiến (VPB).

Nhóm các ngân hàng gồm VCB (-4,5% svck), BID (+6,4%), CTG (+3,5%), MBB (-11,2%), ACB (-5,6%) tăng trưởng chậm hoặc giảm nhẹ trong bối cảnh tăng trưởng tín dụng yếu và NIM chịu áp lực.

Ngành Bất động sản giảm mạnh do VHM giảm ghi nhận doanh thu

LNST ngành Bất động sản giảm mạnh -61,6% svck, ghi nhận mức lợi nhuận theo quý thấp nhất trong 5 năm. Nguyên nhân lợi nhuận giảm mạnh do ghi nhận doanh thu giảm -44,9% svck, biên lợi nhuận gộp giảm mạnh từ 21,9% xuống 16,2% bên cạnh chi phí bán hàng và chi phí quản lý đều tăng.

VHM giảm ghi nhận doanh thu trong quý này (doanh thu -72% svck, LNST -92,4% svck) là nguyên nhân chính tác động tới lợi nhuận toàn ngành. SSI Research cho rằng nếu không tính VHM, tổng LNST của ngành tăng 9,5% svck, tuy nhiên doanh thu vẫn giảm -21,6% svck.

Ở đây phải nói thêm là theo VHM, dù doanh thu và lợi nhuận giảm mạnh trong quý này, song doanh nghiệp khẳng định doanh số chưa ghi nhận hiện lên tới 112.000 tỷ đồng. "Doanh thu và lợi nhuận quý I thấp hơn nhiều so với cùng kỳ năm 2023 do chưa đến kỳ ghi nhận doanh thu và lợi nhuận cho các sản phẩm đang trong qua trình xây dựng. Những khoản này dự kiện hoàn thành và được ghi nhận trong các quý sau theo chuẩn mực kế toán", đại diện Công ty cho biết.

Theo đó, với khoảng 112.000 tỷ đồng chưa vào sổ hạch toán tương đương 4,4 tỷ USD, không chỉ VHM có thể không áp lực về doanh số và lợi nhuận theo chỉ tiêu và lợi nhuận của năm nay mà đây vẫn được xem sẽ là trụ "gánh" đỡ mức giảm chung của cả ngành Bất động sản ở những quý tới.

Theo thống kê, nhóm đóng góp tích cực vào mức tăng của ngành là VIC (+126% svck), IDC (+355%), DXG (+166%), TCH (+117%), CRV (+134%), AGG (x17).

Các nhóm ngành xác nhận tạo đáy và quay trở lại quỹ đạo tăng trưởng

Ngành Bán lẻ tăng mạnh +367% so với cùng kỳ nhờ tăng trưởng ấn tượng của hai doanh nghiệp đầu ngành: MWG tăng mạnh+41x lần so với cùng kỳ và lấy lại mức lợi nhuận cao nhất trong 6 quý, FRT (+28x) có lãi trở lại sau 3 quý lỗ liên tiếp.

Biên lợi nhuận gộp của ngành cải thiện đáng kể từ 15,4% lên 17,5%. Chi phí lãi vay cũng giảm từ mức 6,6% dư nợ xuống 3,9% dư nợ.

Ngành Du lịch & giải trí phục hồi mạnh và có lãi trở lại sau chuỗi thời gian dài ghi nhận lỗ. Trong đó, HVN ghi nhận doanh thu thuần theo quý cao kỷ lục (+19% svck) nhờ sự phục hồi cả về thị phần và giá vé, bên cạnh khoản thu nhập đột biến từ việc xóa nợ của công ty con Pacific Airlines. VJC (+212% svck), ACV (78%), SCS (+30%), AST (+46%) đều ghi nhận tăng trưởng lợi nhuận tích cực.

Nhiều nhóm ngành duy trì tăng trưởng lợi nhuận tích cực

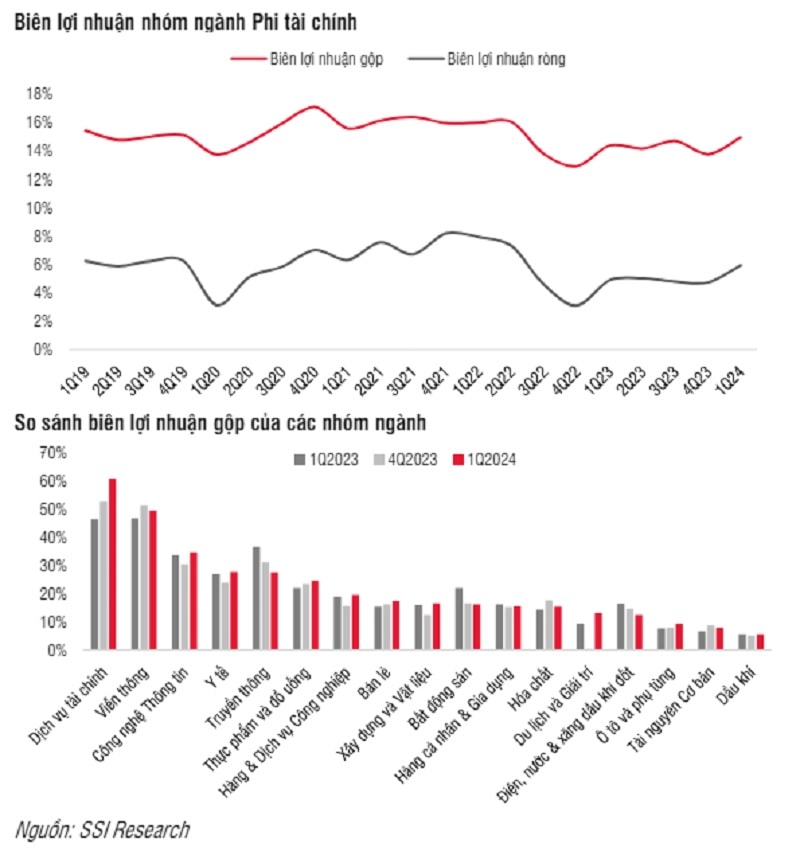

Ngành Dịch vụ tài chính tiếp tục tăng trưởng mạnh +103% svck, đưa LNST lên mức cao nhất kể từ quý II/2022. Hiệu quả hoạt động cải thiện đáng kể trong bối cảnh doanh thu ổn định so với quý trước nhưng LNST tăng 36,1% nhờ biên lợi nhuận gộp tăng từ 52,6% lên 60,9%.

Ngành Tài nguyên cơ bản ghi nhận LNST tăng +208% svck mặc dù doanh thu chỉ tăng 5,8%. Dẫn dắt tăng trưởng là nhóm Thép (HPG +648%, NKG +405%, SMC +759%) và nhóm Gỗ (ACG +124%, PTB +44%), ngược lại MSR tiếp tục lỗ 702 tỷ đồng trong quý.

Ngành Viễn thông tăng trưởng +95% svck, chủ yếu đóng góp bởi mức tăng mạnh 175% của VGI nhờ các thị trường nước ngoài tăng trưởng khả quan.

Ngành Xây dựng ghi nhận LNST tăng +125% svck, nhờ sự cải thiện của nhiều doanh nghiệp như HBC, VCG, CII, LCG, VGC, CTD. Doanh thu tăng 26% trong khi chi phí quản lý và chi phí lãi vay cùng giảm giúp cải thiện lợi nhuận ngành.

Hiệu quả hoạt động có nhiều tín hiệu cải thiện

Theo SSI Research, biên lợi nhuận gộp nhóm ngành Phi tài chính cải thiện tích cực lên 14,9% từ mức 13,8% trong quý IV/2023 và 14,4% trong quý IV/2023. Biên lợi nhuận ròng trung bình cũng tăng mạnh lên 5,9%, là mức cao nhất trong 7 quý. Trong đó, các ngành ghi nhận mức cải thiện tốt nhất là Du lịch & giải trí, Viễn thông, Thực phẩm & đồ uống, Bán lẻ, Ô tô & phụ tùng. Đây là tín hiệu rất tích cực cho thấy sự phục hồi tốt của các ngành hoạt động sản xuất kinh doanh và gắn với tiêu dùng nội địa.

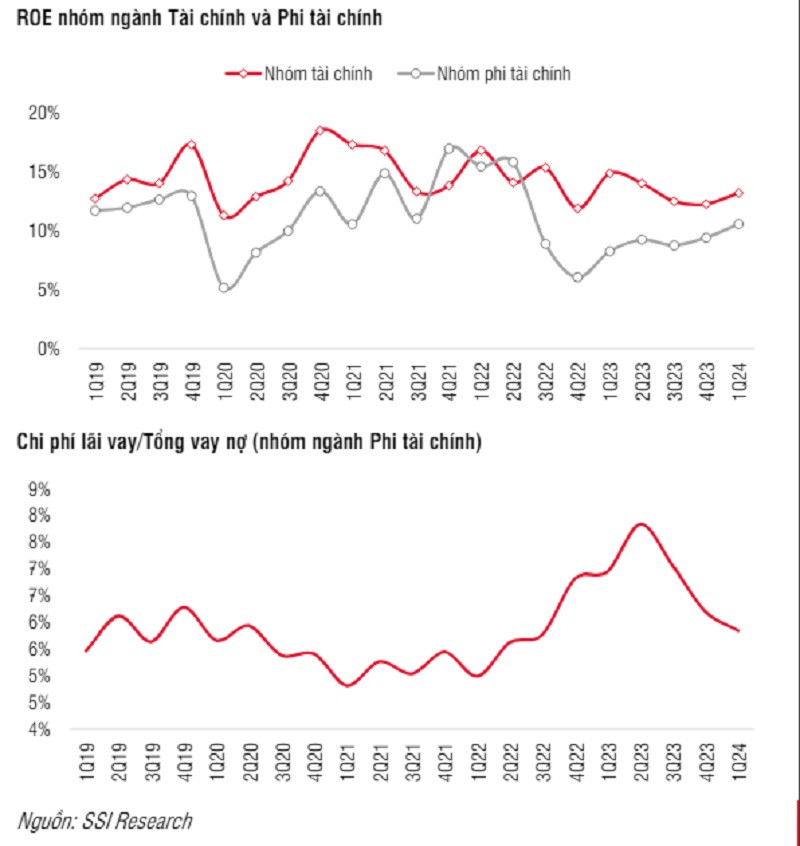

Tỷ lệ chi phí lãi vay/ tổng vay nợ (nhóm Phi tài chính) giảm mạnh về 5,8% từ mức đỉnh là 7,8% trong quý II/2023. Tổng chi phí lãi vay theo đó giảm từ 19,7 nghìn tỷ trong quý II/2023 xuống 15,2 nghìn tỷ đồng trong quý I2024 mặc dù tỷ lệ Nợ/Vốn chủ sở hữu tăng nhẹ.

Các nhà phân tích cũng cho rằng mặt bằng lãi suất giảm đang dần thể hiện tác động tích cực giúp giảm bớt áp lực lãi vay lên doanh nghiệp. Theo đó, hệ số thanh toán lãi vay tăng tích cực, trung bình ở mức 4,74 lần trong quý I/2024, so với mức 3,21 lần trong quý IV/2022. Tỷ lệ Nợ/Vốn chủ sở hữu ổn định so với quý trước ở mức 0,62 lần, trong khi lợi nhuận tăng dần giúp cải thiện sức khỏe tài chính của doanh nghiệp. ROE nhóm Phi tài chính theo đó cải thiện từ mức 8,2% trong quý IV/2023 lên 10,6% trong quý I/2024.

"Nhìn chung, mặc dù một số ngành như Bất động sản và Điện, nước, xăng dầu & khí đốt vẫn đang trong chu kỳ giảm, phần lớn các ngành khác đang từng bước phục hồi với sức khỏe tài chính dần cải thiện", SSI Research đánh giá.

Liên quan đến thông tin về KQKD quý I, các nhà nghiên cứu phân tích cũng cho rằng đối với nhà đầu tư trên thị trường chứng khoán (TTCK) tháng 5, thì đây được xem là tháng vùng trũng thông tin về lợi nhuận, do sự quan tâm của TTCK sẽ quay lại chú ý đến các biến động về lãi suất, lạm phát và các thông tin chính sách từ Kỳ họp thứ 7 của Quốc hội khai mạc vào ngày 20/5/2024.

Có thể bạn quan tâm

Ngược với "Sell in May...", thị trường chứng khoán đang chờ cơ hội mới

04:50, 08/05/2024

Thị trường chứng khoán đã tạo đáy?

17:00, 04/05/2024

DIG với trường hợp thua lỗ đặc biệt trên sàn chứng khoán

04:30, 04/05/2024

SSI: Đón đầu cơ hội từ KRX và nâng hạng thị trường chứng khoán trong năm 2024

16:47, 25/04/2024