Tài chính doanh nghiệp

Trái phiếu ngân hàng tiếp tục bùng nổ phát hành mới

Trong tháng 6, hàng loạt ngân hàng tiếp tục phát hành trái phiếu sơ cấp nhằm tăng vốn cấp 2 và bổ sung vốn kinh doanh.

>>>Xu hướng phát hành trái phiếu doanh nghiệp trong nửa cuối năm 2024

Dữ liệu của Hiệp hội Thị trường Trái phiếu Việt Nam (VBMA) ghi nhận, tính đến ngày 30/06/2024, có 30 đợt phát hành trái phiếu doanh nghiệp (TPDN) riêng lẻ trị giá hơn 40 nghìn tỷ đồng, cùng 3 đợt phát hành ra công chúng trị giá 2.000 tỷ đồng trong tháng 6/2024.

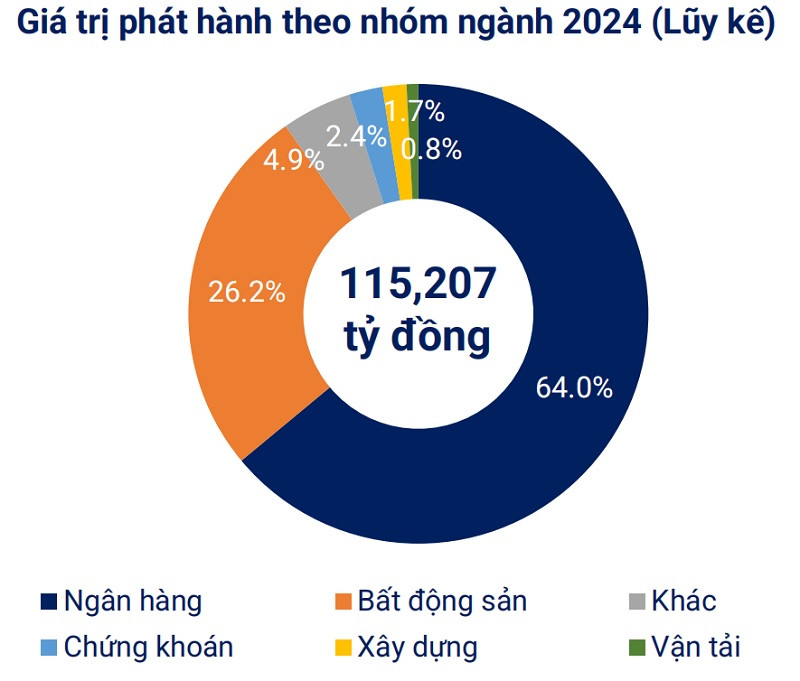

Lũy kế từ đầu năm đến nay, có 102 đợt phát hành riêng lẻ trị giá 104.109 tỷ đồng và 10 đợt phát hành ra công chúng trị giá 11.378 tỷ đồng. Trong số các đợt phát hành riêng lẻ, các trái phiếu đã được xếp hạng tín nhiệm chiếm 4,2% giá trị.

Ngân hàng tiếp tục chiếm vị trí thống trị trong vai trò tổ chức phát hành trái phiếu. (Ảnh: T.L)

Dữ liệu thị trường ghi nhận các đợt phát hành TPDN riêng lẻ tháng 6, nối tiếp đà tháng 5, tập trung vào tay các tổ chức phát hành là tổ chức tín dụng.

Một số đợt phát hành trái phiếu khối lượng lớn hay nhiều đợt phát hành đáng chú ý của khối ngân hàng trong tháng 6/2024 gọi tên Ngân hàng Á Châu (ACB) với 10.000 tỷ đồng, mỗi đợt phát hành 5.000 tỷ đồng, lãi suất 4,5%, kỳ hạn 2 năm;

MBBank (MBB) với 3 đợt phát hành riêng lẻ huy động 5.000 tỷ đồng, lãi suất 5,28% kỳ hạn 2 năm cho 4 nghìn tỷ đồng trái phiếu ở 2 đợt đầu, 1 nghìn tỷ đồng trái phiếu đợt sau có kỳ hạn 7 năm, lãi suất theo lãi suất tham chiếu + 1,5%/năm, nếu tổ chức phát hành không mua lại trái phiếu theo điều kiện có quy định trong chào bán thì lãi suất từ kỳ thứ 21 bằng lãi suất tham chiếu + 2,7%/năm.

>>>Ngân hàng cần huy động hàng trăm nghìn tỷ trái phiếu bổ sung nguồn vốn

Bac A Bank (BAB) cũng có loạt đợt phát hành lần lượt 1000, 500, 1000, 900, 600, 500 tỷ đồng, tổng khối lượng huy động 4.500 tỷ đồng, loại hình riêng lẻ lẫn ra công chúng. Đáng chú ý, trong kế hoạch của mình, Bắc Á Bank muốn chào bán 20.000.000 trái phiếu phát hành ra công chúng Lần 2 - Đợt 1 từ cuối tháng 5 đến nửa đầu tháng sáu. Theo kế hoạch trong 03 năm tới, Bac A Bank dự kiến sẽ thực hiện 6 đợt phát hành trái phiếu, tổng giá trị chào bán theo mệnh giá của cả 6 đợt là 9.000 tỷ đồng.

Ngoài ra, các ngân hàng như HDBank, OCB, BIDV, MSB, Techcombank cũng đều tích cực tổ chức các đợt phát hành mới trong tháng 6/2024.

Bên cạnh đó, nhóm Tài chính ghi nhận cơn khát vốn của Home Credit trên thị trường nợ khi Công ty này có đợt phát hành tổng cộng huy động 1.300 tỷ đồng, kỳ hạn 2 năm, lãi suất đều từ 7%/năm kỳ đầu, các kỳ sau bằng bình quân lãi suất tiết kiệm tiền Đồng 12 tháng của nhóm Big4 + 2,1%/ năm.

(Nguồn: VBMA)

Nhóm bất động sản xuất hiện với các đợt các phát hành huy động vốn của Cty Đầu tư I.P.A, Công ty Khu Đô Thị mới Trung Minh, Nam Long, Tổng Công ty Đầu tư và Phát triển Công nghiệp, Khải Hoàn Land.

Trong tháng 6, VBMA cho biết, các doanh nghiệp đã mua lại 13.336 tỷ đồng trái phiếu trước hạn, giảm 68% so với cùng kỳ năm 2023. Trong nửa cuối năm 2024, ước tính sẽ có khoảng 139.765 tỷ đồng trái phiếu đáo hạn, trong đó phần lớn là trái phiếu bất động sản với 58.782 tỷ đồng, tương đương 42%.

Về tình hình công bố thông tin bất thường, có 2 mã trái phiếu công bố chậm trả gốc, lãi mới trong tháng với giá trị 980 tỷ đồng và 13 mã trái phiếu được gia hạn thời gian trả lãi, gốc.

Trên thị trường thứ cấp, tổng giá trị giao dịch TPDN riêng lẻ trong tháng 6 đạt 99,469 tỷ đồng, bình quân đạt 4.973 tỷ đồng/phiên, tăng 12,1% so với bình quân tháng 5.

Về các đợt phát hành trái phiếu trong thời gian tới, VMBA lưu ý có có 2 doanh nghiệp sẽ phát hành trái phiếu. Đầu tiên là CTCP GKM Holdings (HNX: GKM), khi HĐQT thông qua phương án phát hành trái phiếu riêng lẻ trong năm 2024 với tổng giá trị tối đa là 44.9 tỷ đồng. Đây là trái phiếu “3 không”: không chuyển đổi, không kèm chứng quyền, và không tài sản đảm bảo, nhưng có bảo đảm thanh toán.

Lô trái phiếu của GKM sẽ bao gồm 449 trái phiếu, mệnh giá 100 triệu đồng, nhằm mục đích cơ cấu lại nợ. Kỳ hạn trái phiếu là 36 tháng kể từ ngày phát hành (dự kiến trong quý 2/2024). Đơn vị phát hành là CTCP Chứng khoán APG (HOSE: APG). Lãi suất áp dụng dự kiến là 11%/năm cho toàn bộ kỳ hạn thanh toán.

Thứ 2 là Ngân hàng TMCP Đầu tư và Phát triển Việt Nam (BIDV, HOSE: BID). Theo đó, HĐQT BIDV đã thông qua phương án phát hành trái phiếu riêng lẻ trong năm 2024, tổng giá trị tối đa 3 ngàn tỷ đồng, dự kiến phát hành tối đa 5 đợt (mỗi đợt tối thiểu 50 tỷ đồng). Đây là trái phiếu không chuyển đổi, không kèm chứng quyền, không có tài sản đảm bảo, mệnh giá 100 triệu đồng/trái phiếu, kỳ hạn 5-10 năm, dự kiến phát hành từ tháng 6 đến hết tháng 11/2024. Mục đích phát hành nhằm bổ sung vốn để cho vay khách hàng trong nền kinh tế.

Ngoài ra, thông tin trên thị trường cũng ghi nhận một loạt các tổ chức phát hành sẽ có kế hoạch gọi vốn lớn. Điển hình như VietinBank vừa thông qua kế hoạch dự kiến chào bán 80 triệu trái phiếu trong 2 đợt với giá chào bán bằng mệnh giá 100.000 đồng/trái phiếu. Đây đều là trái phiếu không chuyển đổi, không kèm chứng quyền, không có tài sản bảo đảm và thỏa mãn các điều kiện để được tính vào vốn cấp 2 của VietinBank theo quy định pháp luật hiện hành. 2 đợt phát hành sẽ có kỳ hạn 8 năm và 10 năm, lãi suất của các trái phiếu là lãi suất thả nổi (lãi suất có điều chỉnh theo định kỳ), tính theo tỷ lệ phần trăm trên năm. Lãi suất trái phiếu kỳ hạn 8 năm bằng lãi suất tham chiếu của kỳ tính lãi đó cộng với 1,05%/năm và lãi suất trái phiếu kỳ hạn 10 nằm bằng lãi suất tham chiếu của kỳ tính lãi đó cộng với 1,15%/năm.

Có thể bạn quan tâm

HAG “lỡ hẹn” thanh toán gốc, lãi trái phiếu

04:31, 03/07/2024

AIIB đầu tư 75 triệu USD vào trái phiếu xanh do SeABank phát hành

13:00, 01/07/2024

BAF bị phạt "kép" liên quan đến trái phiếu

03:15, 28/06/2024

IFC đầu tư vào trái phiếu xanh lam đầu tiên của Việt Nam

12:30, 25/06/2024

Phát hành thêm trái phiếu Chính phủ, tăng đầu tư công

04:00, 07/06/2024

Chu kỳ mới trái phiếu doanh nghiệp

03:50, 02/06/2024