Tài chính doanh nghiệp

Công ty tài chính tiêu dùng “xoay xở” vốn

Nhu cầu mở rộng nguồn vốn của các công ty tài chính (FinCo) để sẵn sàng đẩy mạnh cho vay khi nhu cầu vay tiêu dùng phục hồi mạnh đang gặp nhiều thách thức.

>>>Tài chính tiêu dùng - "Trụ" của kỳ vọng phục hồi tăng trưởng năm 2024

Ngành tài chính tiêu dùng đối mặt với xu hướng đi xuống do sự suy giảm nhu cầu từ thị trường trong bối cảnh phục hồi chậm của nền kinh tế.

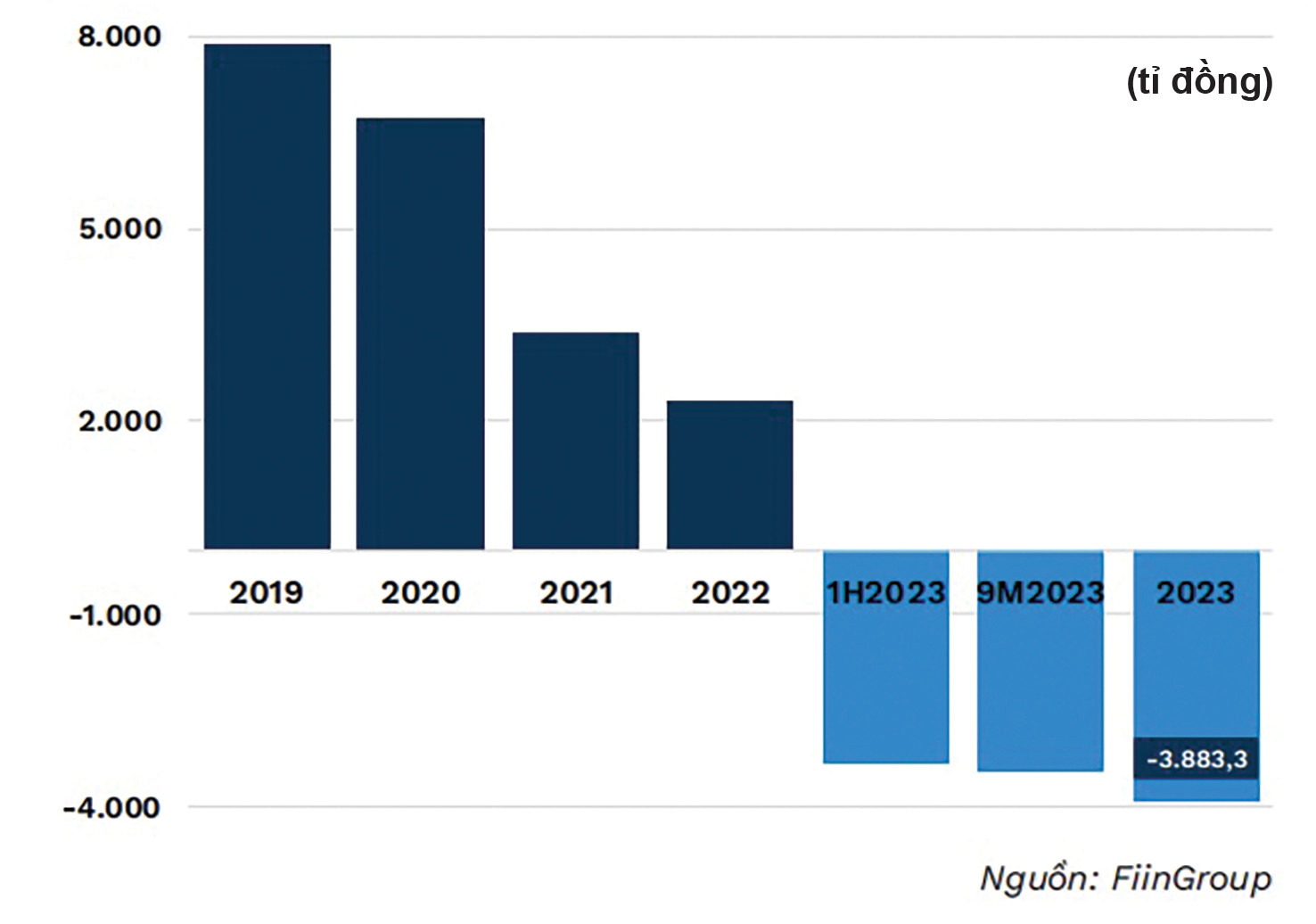

Lợi nhuận của các công ty tài chính liên tục giảm.

“Hẹp cửa” các kênh vốn

Trong nhiều năm trước đây, các FinCo với cốt lõi cho vay tiêu dùng được đánh giá là “gà đẻ trứng vàng” cho những hệ sinh thái và là doanh nghiệp “ăn nên làm ra” trong nền kinh tế. Điều đó đến từ nền tảng tăng trưởng của nền kinh tế, người dân cải thiện thu nhập dẫn đến nhu cầu vay tiêu dùng bùng nổ.

Đây cũng là cơ sở để các FinCo bao gồm các đơn vị ở top dưới, thị phần nhỏ hoặc thậm chí chưa hoạt động phổ biến trên thị trường, cũng trở thành đối tượng đắt giá của các thương vụ sang tay giấy phép, M&A.

Tuy nhiên, huy động nguồn vốn, đặc biệt từ khối ngoại qua M&A với các thương vụ bùng nổ như FECredit hiện đã tạm thời “lặng sóng”. Trong ngắn hạn, với những tác động từ xu hướng đi xuống của ngành do hậu quả hậu COVID-19 để lại, nền kinh tế đang phục hồi chậm, cầu vay tiêu dùng phục hồi trong khi khả năng trả nợ vay cũ còn thấp… đang khiến các FinCo vẫn gặp khó khăn.

Bên cạnh sóng mua bán nhóm ngành chững lại, huy động vốn trên thị trường cổ phiếu có giới hạn với nhiều đơn vị chưa lên sàn. TIN, EVF,… chỉ là một vài FinCo niêm yết sử dụng tối đa các phương án phát hành cổ phiếu trong 2024.

PGS.TS. Nguyễn Hữu Huân - Giảng viên Đại học Kinh tế TPHCM, dự báo trong năm nay, tình hình thị trường tài chính tiêu dùng khó có thể khởi sắc ngay, cần thêm thời gian để tạo sự đột phá. Kinh tế có dấu hiệu hồi phục, nhưng năm nay sẽ không có gì quá ấn tượng, dù tăng trưởng có thể cao hơn năm trước. Điều đó cũng đồng nghĩa với các FinCo nói chung, các kênh vốn đa dạng cho nhóm này còn hẹp cửa trong ngắn hạn.

Tập trung vào kênh trái phiếu

Khi các kênh vốn cơ bản ít hữu dụng, thị trường vốn nợ lại đang bật những tín hiệu xanh hơn với nhóm FinCo.

Dữ liệu HNX ghi nhận, từ ngày 31/5 đến ngày 24/6, Công ty Tài chính TNHH MTV Home Credit Việt Nam (Home Credit) đã phát hành và hoàn tất liên tiếp 4 lô trái phiếu liên tiếp với tổng giá trị 2.300 tỷ đồng, nâng giá trị phát hành trong thời gian ngắn lên 2.900 tỷ đồng bao gồm các đợt trước đó.

Home Credit là một trong những công ty tài chính vừa tăng tốc phát hành trái phiếu doanh nghiệp. Ảnh minh họa

HNX cũng ghi nhận trong năm 2022, Home Credit từng phát hành 3 đợt trái phiếu với tổng giá trị 1.100 tỷ đồng, lãi suất 7,2-7,4%/năm. Trong đó, 2 lô trái phiếu 200 tỷ đồng và 300 tỷ đồng có cùng kỳ hạn 18 tháng đã đáo hạn vào tháng 3/2024. Còn 1 lô trái phiếu 600 tỷ đồng, kỳ hạn 24 tháng đang lưu hành và sẽ đáo hạn vào ngày 31/08 tới. Như vậy, Home Credit có thể đang tận dụng kênh trái phiếu để tái cơ cấu nguồn vốn phù hợp. Đây cũng là FinCo gần nhất, sau Công ty tài chính SHB công bố về M&A.

Bảng công bố xếp hạng của FiinRatings vào tháng 5 và 6 cũng xếp hạng tín nhiệm dài hạn nhà phát hành lần lượt cho Công ty cổ phần Kinh doanh F88 (F88) và Công ty tài chính TNHH M Shinshei (M Credit). Trong đó, F88 là cập nhật kết quả xếp hạng, còn M Credit là xếp hạng lần đầu.

>>>Xu hướng phát hành trái phiếu doanh nghiệp trong nửa cuối năm 2024

Với cập nhật xếp hạng này, F88 đánh dấu sự trở lại huy động trên thị trường nợ, sau giai đoạn phải tập trung mua lại trái phiếu trước hạn theo yêu cầu trái chủ do khủng hoảng trên thị trường cũng như kinh doanh thua lỗ năm 2023.

Tương tự, với xếp hạng triển vọng tín nhiệm dài hạn A-, Mcredit đã hoàn tất phát hành thành công 300 trái phiếu mã MSFCLH2430001, mệnh giá 1 tỷ đồng/trái phiếu. Giá trị phát hành là 300 tỷ đồng, lãi suất phát hành 6,98%/năm, kỳ hạn 6 năm. Theo dữ liệu trên HNX, Mcredit hiện đang lưu hành 3 lô trái phiếu với tổng giá trị là 1.100 tỷ đồng.

Cơ hội “gõ cửa” nguồn vốn mới

Theo đánh giá chung, thị trường hiện có 16 FinCo được cấp phép (không gồm các công ty cho vay dưới chuẩn ngoài kiểm soát của NHNN như F88). Tuy nhiên thực tế đã và đang minh chứng về khả năng huy động vốn và thanh khoản giữa các FinCo đang có sự phân hóa. Bối cảnh cạnh tranh khiến việc đa dạng hóa nguồn huy động vốn nhằm giảm thiểu được rủi ro tái cấp vốn và ổn định thanh khoản, tiết giảm chi phí vẫn khó khăn với nhiều đơn vị.

“Năm 2023, lợi nhuận trước thuế của các FinCo chỉ ở mức -3.621,1 tỷ đồng, tiếp tục xu hướng sụt giảm từ khi đại dịch bắt đầu năm 2020. Nguyên nhân chủ yếu đến từ thu nhập lãi giảm do cầu tín dụng yếu và áp lực trích lập dự phòng tăng cao do chất lượng người vay ngày càng giảm sút khiến nợ xấu gia tăng. Thách thức của các công ty theo đó, chính là tình hình kinh doanh khó khăn cản trở khả năng huy động vốn và mở rộng kinh doanh”, các chuyên gia của FiinRatings đánh giá.

Tuy vậy, cũng theo hãng xếp hạng tín nhiệm có hợp tác với S&P, dù thách thức còn tồn tại, thị trường tài chính tiêu dùng Việt Nam vẫn hứa hẹn nhiều tiềm năng, với tỷ lệ xâm nhập của tín dụng tiêu dùng thấp và các yếu tố dân số thuận lợi. Chính vì triển vọng dài hạn đó, nên các thách thức ngắn hạn sẽ mang đến cơ hội cho các đối tác chiến lược và đầu tư cổ phần.

Có thể bạn quan tâm

Tín dụng tiêu dùng tăng tốc, tăng trưởng tín dụng hết quý II/2024 đạt 6%

04:50, 07/07/2024

Có nên khống chế lãi vay tiêu dùng?

04:43, 05/07/2024

Giải pháp nào để kích cầu tiêu dùng?

03:30, 24/06/2024

Những xu hướng thay đổi hành vi mua sắm của người tiêu dùng

04:30, 20/06/2024

Linh hoạt, đổi mới chiến lược kinh doanh phù hợp với xu hướng tiêu dùng

15:32, 19/06/2024