Chứng khoán

Vì sao cổ phiếu ngân hàng yếu đi trong quý II/2024?

Theo chuyên gia của VinaCapital, với ngành ngân hàng giảm 6,8% trong quý II, dẫn đến cổ phiếu ngân hàng chỉ tăng 11,4%, cao hơn một chút so với chỉ số VN-Index.

>>>Kỳ vọng nợ xấu giảm nhẹ, tín dụng tăng 3,7% trong quý III/2024

Trong chương trình "Kinh tế phục hồi - Cơ hội nào cho nhà đầu tư", ông Đinh Đức Minh - Giám đốc Đầu tư, Nhà điều hành quỹ của VinaCapital - cho biết, kết quả kinh doanh quý I không thuận lợi là nguyên nhân khiến cổ phiếu ngành ngân hàng giảm giá gần 7%. Tuy nhiên, tăng trưởng tín dụng đã trở lại rất nhanh từ cuối tháng 6, hứa hẹn ngành ngân hàng sẽ có tiến bộ rõ nét trong quý tới khi nền kinh tế phục hồi.

Mặc dù cổ phiếu ngân hàng chững lại trong quý II/2024, song thị trường bước sang những phiên giao dịch đầu quý III ghi nhận có sự tăng trưởng tích cực của nhiều cổ phiếu ngân hàng, điển hình như HDB (HDBank) tăng mạnh sau thông tin chia cổ tức, hay LPB (LienVietBank) điều chỉnh phương án tăng vốn điều lệ, chia cổ tức... (Ảnh minh họa)

Cụ thể trong quý I/2024, ông Minh cho biết nhóm ngân hàng có giá cổ phiếu tăng tới 19,5%. Đến quý II/2024, ngành ngân hàng lại giảm 6,8%, dẫn đến cổ phiếu ngân hàng chỉ tăng 11,4%, cao hơn một chút so với chỉ số VN-Index.

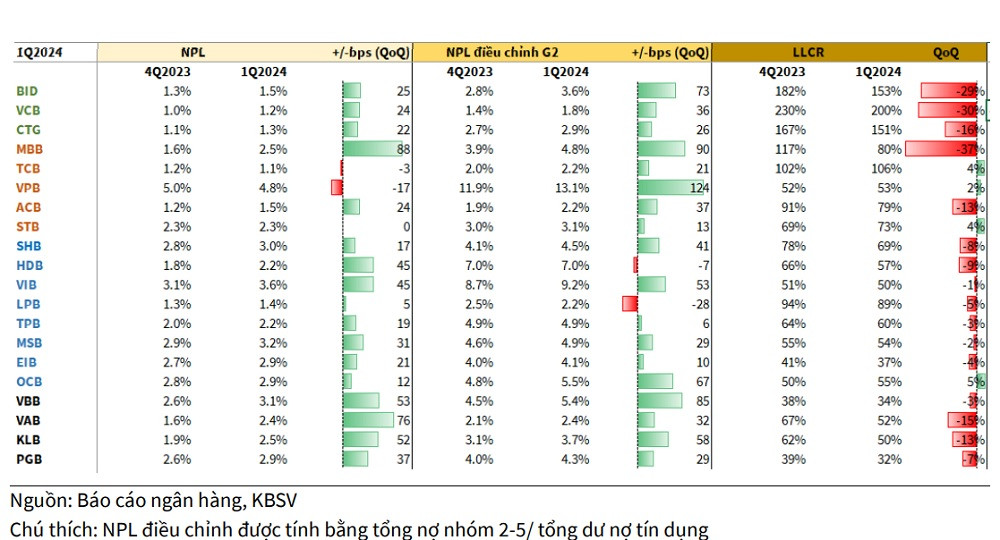

Theo ông, ngay từ đầu năm, thị trường kỳ vọng ngân hàng đã qua giai đoạn khó khăn nhất, tỷ lệ nợ xấu lập đỉnh nên cổ phiếu diễn biến tốt. Kết quả kinh doanh trong quý IV/2023 cũng cho thấy nợ xấu và chi phí tín dụng đều giảm. Song đến đầu quý II/2024, khi mà báo cáo tài chính quý I/2024 được công bố thì tỷ lệ nợ xấu, chi phí tín dụng đã tăng lại. Cùng với đó, tỷ lệ bao nợ xấu ngân hàng giảm nên cổ phiếu ngành này đã diễn biến không tích cực trong quý II.

Việc thị trường đặt kỳ vọng vào ngành ngân hàng ngay từ năm, theo ông, không có gì sai, nhưng có lẽ hơi sớm một chút. Ông Đinh Đức Minh nhấn mạnh số liệu kinh tế đang cho thấy rõ sự hồi phục thì tình hình kinh doanh của ngành ngân hàng, vốn phụ thuộc rất lớn vào tình hình kinh tế chung, và sẽ có tiến bộ rõ nét trong các quý tới.

>>>Tín dụng tiêu dùng tăng tốc, tăng trưởng tín dụng hết quý II/2024 đạt 6%

Đối với chiến lược của quỹ thuộc VinaCapital, ông cũng cho biết các quỹ của VinaCapital sẽ tiếp tục giữ tỷ trọng tương đối lớn trong ngành ngân hàng do kỳ vọng kết quả kinh doanh ngành ngân hàng cải thiện.

Ngoài ra, theo ông, định giá ngân hàng so với mặt bằng chung thị trường và so với quá khứ đều ở mức khá hấp dẫn để đầu tư dài hạn.

"Tăng trưởng tín dụng trong quý I chậm nhưng qua quý II đã có sự tăng tốc khá nhiều. Chúng tôi kỳ vọng ngành ngân hàng có triển vọng tương đối tích cực nếu nhìn về cuối năm nay hoặc đầu năm 2025”, Giám đốc đầu tư quỹ VinaCapital dự báo.

Theo số liệu do Ngân hàng Nhà nước công bố, tính đến cuối tháng 6, tín dụng nền kinh tế đạt gần 14,4 triệu tỷ đồng, tăng 6% so với cuối năm ngoái. Trước đó, dữ liệu ước tính tại 14/6 đang cách khá xa mục tiêu 6%. Thậm chí, theo dữ liệu của Tổng cục Thống kê (GSO), tăng trưởng tín dụng đến ngày 24/06/2024 chỉ mới tăng 4,45% so với đầu năm. Như vậy, đã có hơn 814.000 tỷ đồng được bơm vào nền kinh tế trong nửa đầu năm nay. Thậm chí chỉ trong vòng 6 ngày cuối tháng 6, dư nợ tín dụng đã kịp tăng thêm 1,55%, tương ứng số tăng tuyệt đối lên đến hơn 210.000 tỷ đồng, chiếm gần 26% tổng mức tăng trong 6 tháng.

Thận trọng với chất lượng tài sản của toàn ngành khi kinh tế vẫn cần thêm thời gian hồi phục, cũng như các chính sách cần thêm thời gian để phát huy hết vai trò. Dù vậy, tính hình nợ xấu sẽ được cải thiện hơn so với năm 2023, theo KBSV

Tín dụng tăng tốc nhanh là chỉ báo về sự phục hồi nhu cầu cũng như khả năng hấp thụ vốn của doanh nghiệp và các thành phần trong nền kinh tế. Điều này không chỉ hứa hẹn mang lại khả năng ghi nhận thu nhập lãi cho các tổ chức tín dụng trong 2 quý còn lại của năm, còn giúp cải thiện chất lượng tài sản và hạ bớt rủi ro tăng nợ xấu.

Trong một báo cáo về ngành ngân hàng, Chứng khoán KB Việt Nam (KBSV) khẳng định vẫn giữ dự báo tăng trưởng tín dụng của nền kinh tế sẽ hoàn thành kế hoạch 15% dựa trên những kỳ vọng đã đề cập trong các báo cáo chiến lược quý bao gồm: (1) tiếp tục triển khai chủ trương duy trì mặt bằng lãi suất cho vay như hiện tại để hỗ trợ kinh tế hồi phục, (2) động lực tăng trưởng tín dụng trong nửa cuối 2024 kỳ vọng được đóng góp nhiều hơn từ phân khúc khách hàng cá nhân, (3) thị trường bất động sản (BĐS) tiếp tục đà hồi phục sau những nỗ lực tháo gỡ vấn đề pháp lý của Chính phủ.

KBSV cũng nhìn triển vọng dài hạn với đánh giá ngành ngân hàng xứng đáng có mức định giá tốt hơn. Tuy nhiên, trong ngắn hạn các cổ phiếu có thể sẽ có nhịp điều chỉnh nếu kết quả kinh doanh quý II và quý III chưa thực sự khởi sắc, nhưng sẽ là thời điểm thích hợp để mua vào những cổ phiếu tiềm năng cho mục tiêu đầu tư dài hạn. Các cổ phiếu được khuyến nghị bao gồm: VCB, ACB, STB, TCB, VIB.

Có thể bạn quan tâm

TP Hồ Chí Minh: 3 yếu tố thúc đẩy tăng trưởng tín dụng 6 tháng đầu năm 2024

15:25, 11/07/2024

Nâng cao chất lượng tín dụng

03:50, 30/06/2024

Tín dụng nhà ở tăng trở lại, nhóm bất động sản kỳ vọng cải thiện lợi nhuận

04:50, 29/06/2024

Tín dụng chưa bứt tốc, nhưng triển vọng khả quan nửa cuối năm

15:10, 21/06/2024