Chứng khoán

Triển vọng các kênh đầu tư

Chu kỳ kinh tế và pháp lý đang ủng hộ sự tăng trưởng của các tài sản rủi ro; nhưng các kênh đầu tư cũng phải đối mặt với các sự kiện bất lợi từ bên ngoài.

Bối cảnh chung

Trước tiên, nền kinh tế Việt Nam đang bước vào giai đoạn phục hồi vững chắc, mở ra chu kỳ mới về tăng trưởng kinh tế của Việt Nam kéo dài nhiều năm tới. Tăng trưởng kinh tế trở lại là trợ lực lớn quan trọng cho sự tăng trưởng của kênh cổ phiếu và là bước phục hồi đầu của thị trường bất động sản trước khi trở lại chu kỳ tăng trưởng sau giai đoạn tích lũy. Ngoài sự phục hồi mạnh mẽ của kinh tế thì các thay đổi môi trường pháp lý cũng sẽ tác động mạnh mẽ đến sự phát triển của nhiều kênh tài sản trong chu kỳ mới.

Tuy nhiên, các biến động quốc tế bất lợi có thể tạo ra trì trệ trong quá trình tăng trưởng kinh tế Việt Nam trong chu kỳ mới. Thứ 1, tăng trưởng kinh tế toàn cầu đang chậm lại. Tại Mỹ, dù nền kinh tế vẫn duy trì tăng trưởng nhưng đã có sự suy yếu về tăng trưởng thu nhập khả dụng và thị trường việc làm. Do đó, xác suất rủi ro suy thoái kinh tế hoặc nền kinh tế Mỹ phải trải qua một giai đoạn kinh tế đình trệ đang tăng dần. Với độ mở kinh tế lớn, sự tăng trưởng kinh tế Việt Nam sẽ chịu tác động tiêu cực nếu kinh tế Mỹ đình trệ trong tương lai. Thứ 2, tình hình địa chính trị toàn cầu đang có diễn biến phức tạp và có thể kéo dài trong nhiều năm tới từ các xung đột tại nhiều khu vực, cạnh tranh địa chính trị giữa các nhóm nước lớn. Tình hình địa chính trị phức tạp này tiềm ẩn nguy cơ đứt gãy chuỗi cung ứng và khiến lạm phát tăng cao trở lại trên phạm vị toàn cầu.

Do đó, có thể nói môi trường đầu tư giai đoạn hiện nay có thể mô tả qua cụm từ “expect the unexpected”. Hay nói một cách khác là triển vọng chung của các lớp tài sản đầu tư của Việt Nam đang trong giai đoạn đầu của giai đoạn tăng trưởng dài hạn nhưng có thể đối mặt với các sự kiện bất lợi bất ngờ từ bên ngoài mang tính chất chợt và khó dự phóng.

Nhiều lớp tài sản đang tạo ra cơ hội tích sản cho nhà đầu tư nhưng sự đa dạng là cần thiết cho chu kỳ 3 năm sắp tới.

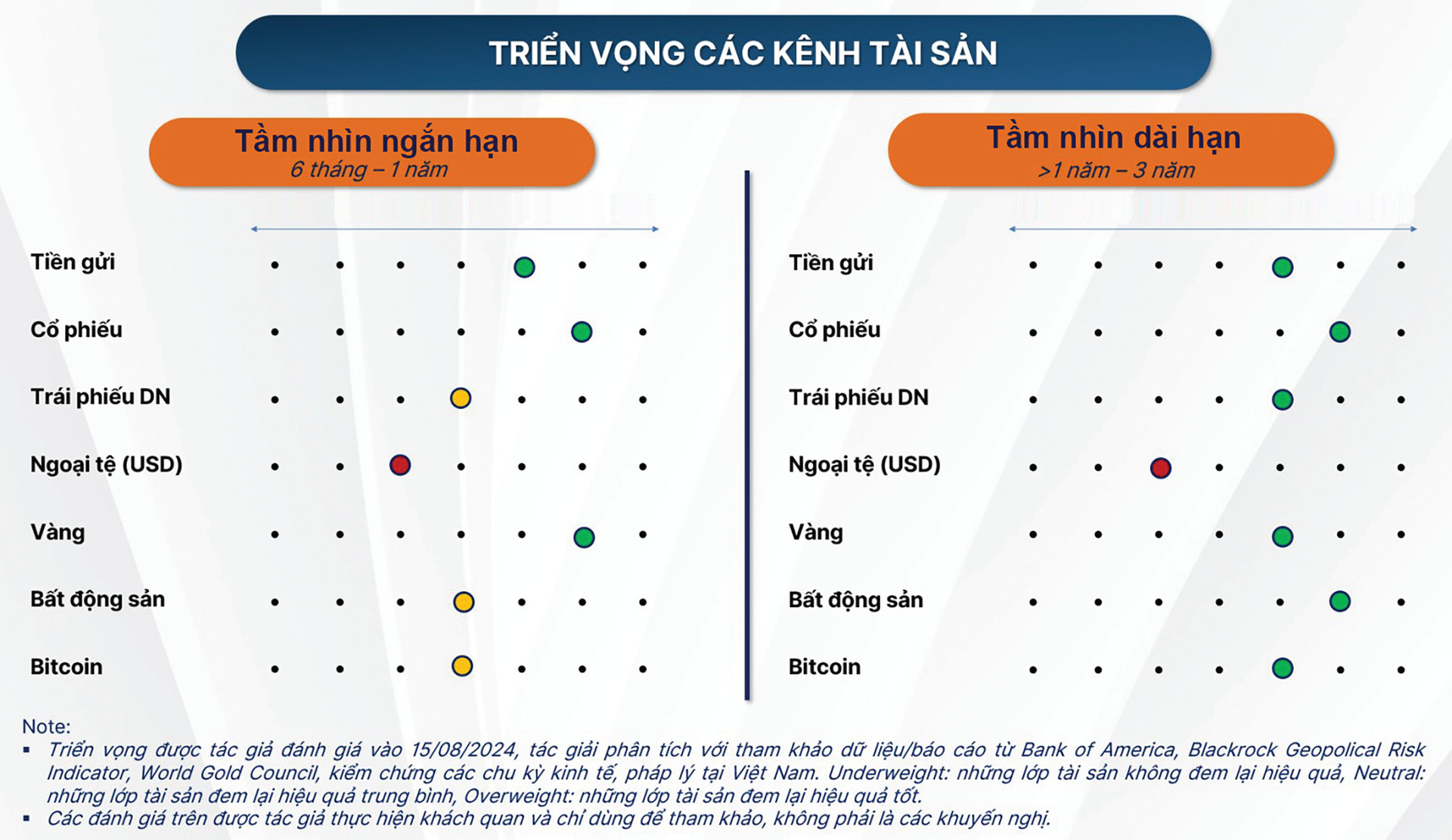

Với bức tranh tổng thể như trên, tôi dự phóng triển vọng của các lớp tài sản tại Việt Nam sắp tới theo bảng trên.

Với tầm nhìn 6 tháng đến một năm tới, hiệu quả tốt bao gồm cổ phiếu, vàng và một phần tương đối tích cực cho tiền gửi. Với tầm nhìn lên đến 3 năm dùng để tích lũy tài sản, tái phân bổ dài hạn, thứ tự ưu tiên: cổ phiếu, bất động sản. Nhà đầu tư nên có một danh mục đa dạng, phân bổ tỷ trọng nhỏ hơn vào tiền gửi và vàng để dự phòng các biến động bất lợi từ bên ngoài.

Cơ hội thập kỷ

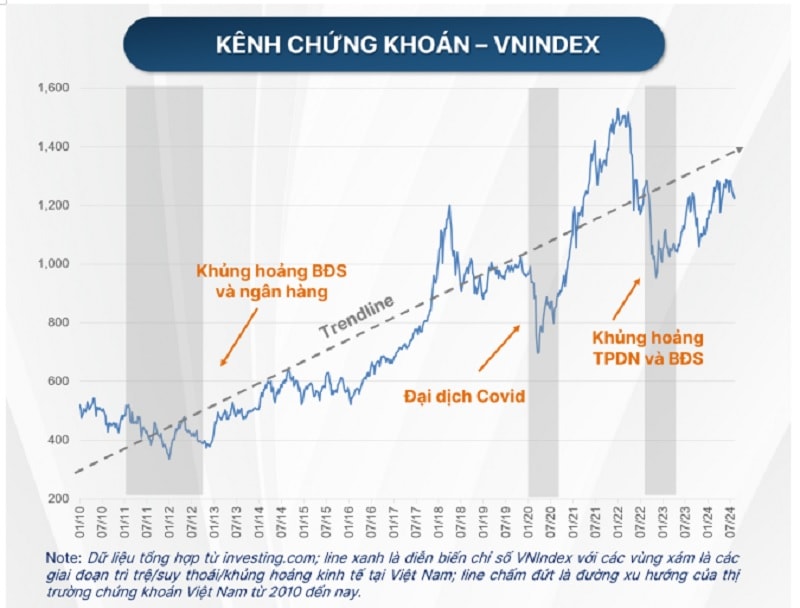

Lớp tài sản chứng khoán Việt Nam được đánh giá sẽ là một trong những lớp tài sản đem lại hiệu quả cao trong tầm nhìn 1 năm đến 3 năm tới với sự ủng hộ bởi:

Thứ nhất, chu kỳ kinh tế Việt Nam sẽ trở lại giai đoạn tăng trưởng 6,5%-7% trong vài năm tới và lợi nhuận doanh nghiệp niêm yết tăng trưởng 2 chữ số trong các năm tới.

Thứ hai, nền tảng định giá tương đối hợp lý cho việc tích lũy dài hạn.

Thứ ba, chính sách tiền tệ ủng hộ với nền lãi suất tương đối thấp có thể duy trì đến đầu 2025 và tăng dần về mức trung bình nửa cuối 2025, chứ khó tăng cao.

Thứ tư, thị trường chứng khoán còn đứng trước thời cơ lớn về nâng hạng thị trường, có thể nói chỉ xảy ra 1 lần trong vài thập kỷ và cơ hội tăng trưởng lớn cho lớp tài sản chứng khoán. (Đối với góc nhìn đầu tư và quản lý gia sản, theo tôi, câu chuyện nâng hạng này là việc thị trường chứng khoán Việt Nam được nâng lên thị trường mới nổi của MSCI được kỳ vọng vào giai đoạn 2026-2028 với sự tiếp cận đầy đủ hơn của dòng vốn ngoại, sự “upgrade” thực sự về công bố thông tin, tiêu chuẩn kế toán,…).

Chu kỳ bất động sản mới

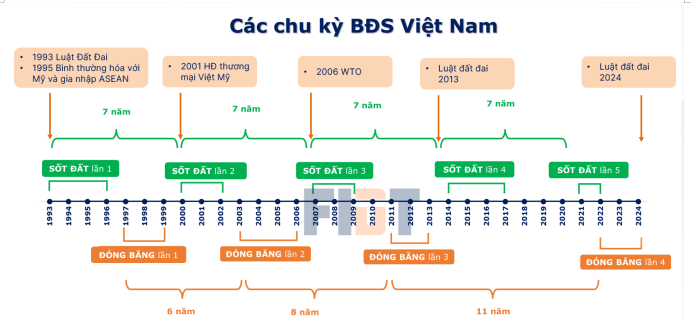

Luật Đất đai mới được đưa vào áp dụng trong bối cảnh nền kinh tế Việt Nam đang hồi phục mạnh mẽ và nền lãi suất thấp tạo điều kiện cho thị trường bất động sản dần hồi phục và tích lũy nguồn lực cho 1 chu kỳ mới.

Với việc thị trường bất động sản là thị trường tài sản lớn, thanh khoản thấp thì sự hồi phục và tăng trưởng sẽ mất nhiều thời gian hơn thị trường cổ phiếu. Sự phục hồi và tăng trưởng sẽ diễn ra ở các khu vực trung tâm có nhu cầu ở thực và lan tỏa ra vùng ven, trong những giai đoạn đầu phục hồi của thị trường thì các “con sóng” trong một số phân khúc, khu vực hẹp có thể diễn ra nhưng sẽ ngắn hạn và không lan tỏa rộng.

Do đó, theo tôi, thị trường bất động sản khó có khả năng sinh lãi vượt trội với tầm nhìn ngắn dưới 1 năm (trừ đầu cơ ngắn hạn rủi ro cao) nhưng là một lớp tài sản cần quan tâm đầu tư cho 1 chu kỳ mới với mức sinh lãi hiệu quả.

Vàng “tỉnh giấc”

Sau hơn 1 thập kỷ ngủ yên trong môi trường kinh tế tăng trưởng ổn định, lạm phát thấp, tình hình địa chính trị tương đối trầm lắng thì vàng đã thức giấc kể từ khi dịch bệnh Covid càn quét toàn cầu, lạm phát tăng cao, xung đột địa chính trị gia tăng. Trong lịch sử hơn 50 năm kể từ sau khi hệ thống Bretton Woods chấm dứt năm 1971 thì vàng đã chứng minh được hiệu quả trong việc bảo vệ và tăng trưởng tài sản trong các giai đoạn căng thẳng địa chính trị toàn cầu tăng cao, lạm phát cao hay rủi ro suy thoái/khủng hoảng kinh tế lớn.

Hiện nay, tình hình địa chính trị và cạnh tranh chiến lược toàn cầu đang diễn ra và có thể kéo dài; rủi ro đứt gãy chuỗi cung ứng hay rủi ro tăng trưởng kinh tế trì trệ toàn cầu có thể giúp vàng tiếp tục phát huy vai trò lịch sử của mình (lưu ý: lịch sử không luôn lập lại). Do đó, sự có mặt của vàng với tỷ trọng nhỏ giúp bảo vệ tốt hơn thành quả tích lũy tài sản nhưng các lớp tài sản hiệu quả chính vẫn là cổ phiếu và bất động sản.

Lãi tiền gửi tiết kiệm tăng chậm

Tiền gửi tiết kiệm: mức lãi suất kỳ hạn 12 tháng theo tôi vẫn duy trì mức lợi suất thực dương nhưng không quá cao trong 2-3 năm tới. Lãi suất hiện tại đang ở mức thấp trong lịch sử lãi suất tiền gửi từ 2010 đến nay, xu hướng lãi suất sẽ gia tăng chậm trong trung hạn. Tiền gửi vẫn phát huy vai trò vừa sinh lãi vừa có tính thanh khoản cao, độ linh động cao cho nhu cầu chờ tái phân bổ cho nhà đầu tư.

Trái phiếu doanh nghiệp: kênh trái phiếu doanh nghiệp trong ngắn hạn vẫn chỉ phù hợp cho nhà đầu tư chuyên nghiệp hơn là nhà đầu tư thông thường vì thị trường thứ cấp còn kém phát triển, các tiến triển pháp lý và hạ tầng cho thị trường này còn chậm hơn kỳ vọng. Thực trạng phát hành cho thấy, đa số các doanh nghiệp có mô hình kinh doanh ổn định và tốt ít tham gia phát hành trái phiếu giai đoạn này mà chọn kênh tín dụng ngân hàng có lãi suất thấp và dễ tiếp cận đối với họ. Các doanh nghiệp tham gia phát hành trái phiếu thường nằm trong các lĩnh vực có độ rủi ro cao hơn và đòi hỏi khả năng phân tích, đánh giá không phù hợp phần lớn nhà đầu tư cá nhân, chưa kể nhiều doanh nghiệp phát hành trái phiếu mới chủ yếu để quay vòng khoản vay.

Ngoại tệ (USD): lãi suất Fed đã đạt đỉnh và xu hướng lãi suất của Mỹ được kỳ vọng sẽ giảm dần trong 2-3 năm tới sẽ không hỗ trợ cho sự tăng giá của đồng USD, thậm chí nhiều giai đoạn đồng USD có thể giảm so với VND. Về tầm nhìn 2-3 năm, đà tăng của USD so với VND khó cao hơn lạm phát và có thể giảm sức mua thực cho người nắm giữ.

Tóm lại, triển vọng các lớp tài sản đầu tư tại Việt Nam là tốt với tầm nhìn 1 đến 3 năm tới và là cơ hội tích lũy tài sản cho nhà đầu tư, đặc biệt là kênh cổ phiếu và bất động sản. Với các rủi ro từ bên ngoài khó dự phóng thì sự đa dạng hóa tài sản sẽ giúp bảo vệ thành quả tích lũy và xây dựng tài sản bền vững hơn.